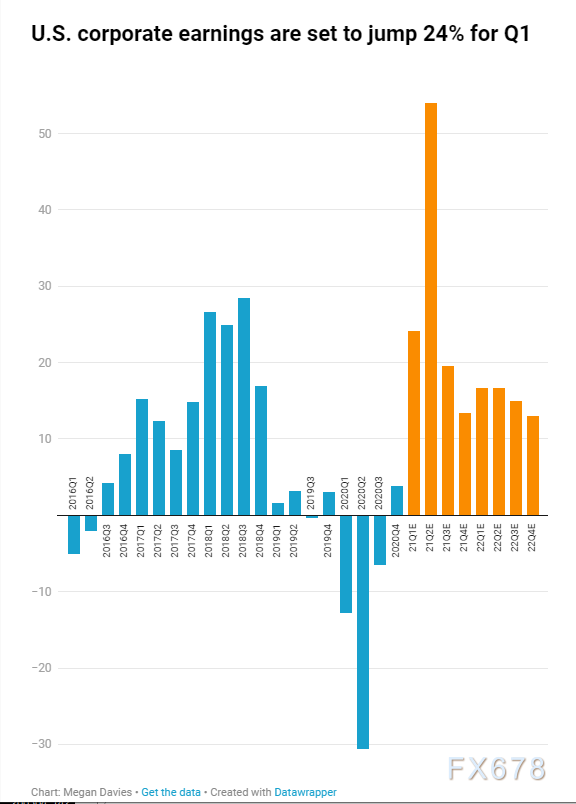

财报季从主要银行公布业绩正式开始。根据路孚特IBES数据,第一季整体标普500指数的获利料较上年同期跳升25%。这将是2018年前总统特朗普减税激励获利劲升以来的最大季度增幅。

目前标普500指数处于纪录高位,临近财报季之际估值偏高,导致一些投资者希望从业绩报告中寻求进一步支撑。

Commonwealth Financial Network首席投资官Brad McMillan表示:“我们看到获利预期上升,但...看看预期市盈率,一直稳定在22倍左右,如果未来我们看到重大走势,那么将是受业绩影响。”

根据路孚特数据,截至周五,标普500指数预期市盈率为22.3,相比而言,长期均值为15左右。

先期出炉的企业季度业绩表现强劲。策略师称这对余下的财报季来说是个好兆头,或许预示着业绩将超过已然很高的预期。

独立研究机构The Earnings Scout执行长Nick Raich表示,截至周四止已公布财报的20家标普500成分股企业,获利平均较分析师预估超出11%。他表示,这约是这些企业过去三年平均水平的1.5倍,且约是长期平均水平的三倍。

另一个正面迹象是,进入财报季之际整体预估一直在上升。通常在企业提供保守的展望后,财报季前预估会下降。

根据路孚特数据,3月初时分析师预计标普500企业第一季获利成长22%。但仍有人担心,在获利预期急升后,投资者或感到失望。在能源和金融等经济敏感类股几个月来引领股市上扬后,此因素可能打压股价。

投资者押注这些股票最有可能从美国经济重启中受益。2021年全年,标普500指数成分企业获利预计增长26.5%,去年为下降12.6%。

未来获利面临的风险是,公司税可能像总统拜登的提议那样从目前的21%上调。瑞银估计,若上调至28%,将使标普500成分企业的每股获利减少7.4%。

银行股获利增幅预计最多

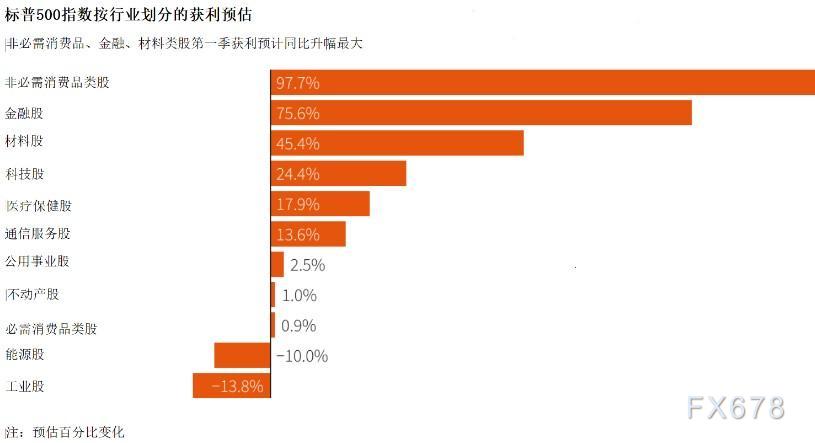

McMillan称,需关注金融和材料两大板块,并指出:“如果企业开始恢复成长,他们将需要借款。”

金融股获利预计同比增加75.6%,是获利增幅最大的板块之一,材料类股获利料增加45.4%。

摩根大通将在周三公布业绩,其他大型银行也将在未来一周公布业绩。随着这些银行释放出用于潜在贷款损失的拨备资金,预计它们的利润将较上年同期出现惊人增长,而且它们当季在资本市场的营收也可能创下纪录。

金融股是第一季表现最好的类股之一,标普金融板块上涨15%。能源板块大涨29%,在第一季领涨标普500指数。科技板块是当季表现最差的类股之一,仅上涨约2%。

投资者可能也在关注,那些在疫情早期表现良好的“居家办公”相关公司和其他科技相关公司能否保持增长。

最近几个交易日,科技股的表现已经开始超过那些更侧重经济的股票。

在疫情爆发之初,企业不愿给出预测。但现在投资者乐观地认为,企业将提供更多指引。

纽约Inverness Counsel的首席投资策略师Tim Ghriskey表示:“我们可能会看到更多企业给出展望,这将给市场带来很大信心。”

沪公网安备 31010702001056号

沪公网安备 31010702001056号