日内重点关注英国央行利率决议及初请数据,初请数据可能利空黄金。

美联储维持政策不变,上调成长预测并料通胀今年将超过2%目标

美联储周三重申了将在未来几年把目标利率保持在近零水平的承诺,并预计,随着新冠疫情危机缓解,美国今年的经济增长和通胀将迅速跃升。

美联储目前预测今年美国经济增长6.5%,将创自1984年以来国内生产总值(GDP)的最大年度增幅,到年底失业率将降至4.5%。而去年12月政策会议给出的预测是今年经济增长4.2%,失业率为5%。

目前预计今年物价上涨的速度将超过美联储2%的目标,达到2.4%,随后将在2022年回落。

负责制定政策的联邦公开市场委员会(FOMC)在一份声明中表示:“经济活动和就业指标出现改善,”FOMC还宣布维持联邦基金利率目标区间在0-0.25%不变。

美联储经济预测改善并未立即促使政策制定者调整利率预期,尽管持各种观点的委员人数确实发生了变化。18位决策者中现在有七名预计2023年开始加息,而去年12月会议时只有五名决策者这样认为。

四名决策者现在认为,最早可能需要在明年上调利率,而去年12月没有决策者持这种观点。

美联储主席鲍威尔表示,得益于联邦政府和美联储的积极支持,疫情可能造成的一些最糟糕的经济结果得以避免。

不过,他强调,前景更为乐观并不意味着美联储现在将撤回对经济的支持,目前美国就业岗位仍比疫情前少950万个,通胀也低于美联储的目标。

鲍威尔在讨论政策会议的新闻发布会上表示:“FOMC的大部分委员预计在当前这个预测期间不会加息,“他指的是2021-2023年这个时间框架。

美国股市在震荡交投中收高,鲍威尔称现在谈论放慢美联储每月1200亿美元的资产购买步伐还为时过早,这番发言给股市带去提振。

周三发布的季度预估是美联储自去年12月以来发布的首份经济预测,在此次预测中,将美国新冠疫苗接种,以及国会批准两项规模总计约2.8万亿美元的支出计划的进展纳入考量。

最新经济预测表明,美联储坚定地落实新的政策框架,并承诺不会对最初的通胀迹象反应过度。今年通胀攀升至少在一定程度上是由疫情早些时候的价格疲软推动的,随着基数效应消退,预计2022年通胀将会下降。美联储预计,尽管短期内通胀会急升,但仍将保持利率不变。

摩根大通首席美国经济学家Michael Feroli在美联储发布声明和预测后的一份报告中写道,“由于政策利率将长期保持不变,缩减量化宽松规模将是货币政策的下一个重要发展。”

与美联储去年6月首次发布的大流行时期经济预测相比,最新预测显著改善,对今年年底失业率的预测较当时低了整整两个百分点,预计明年或将接近充分就业。

不那么令人振奋的是,美联储对美国长期趋势增长率的预测并未改变,仍维持在1.8%不温不火的水平,证明美联储认为大流行会不会大幅提振生产率或创新,从而推动美国产能提高。

美联储预测的加息步伐明显落后于市场预期,这使得美元指数周三大跌0.52%至91.40,黄金短线大涨,收盘涨0.81%。

(3月17日现货黄金分时图)

GraniteShares投资组合经理Jeff Klearman表示,美联储一如预期维持利率不变并维持购债速度。鲍威尔重申了通胀不是问题,且美联储将持续宽松政策以求完全就业和达到通胀目标。因此市场状况持续有利黄金价格走高。

Klearman表示,美元最近略微走强,但仍接近3年低点,有鉴于美联储持续宽松政策,美元有可能进一步走贬。加上美国税务变动相关的不确定性,以及美国现在事实上是债务在GDP占比上最大的国家,这些看来,黄金似乎没有下跌的理由。

鲍威尔表示无需对国债收益率上涨做出反应

美联储主席鲍威尔表示,目前的货币政策适当,没有理由阻止美债收益率在过去一个月的持续飙升。

鲍威尔周三在货币政策会议后的线上记者会表示,“我们认为当前的货币政策立场是恰当的,我们愿意保持现有的资产购买组合形式,即每月至少增持800亿美元美国国债和400亿美元抵押贷款支持证券,我们认为这个水平是合适的”。

在美联储发表声明之前,指标10年期美国公债收益率一度升至1.686%,为2020年1月以来最高,但尾盘已回落至1.642%。30年期收益率创下2019年以来的最高水平。

过去一个月中,美国国债收益率急剧上升,随着疫苗接种的加速和1.9万亿美元新刺激措施的实施,经济前景有所改善,投资者提高了对美联储将比预期更早加息的押注。

鲍威尔说,即便如此,“如果看看各种金融状况指标,会发现它们基本显示融资条件整体很宽松,这是适当的。”

美债收益率的上升引发了关于美联储是否会采取行动的争论,比如暗示收益率上升导致不受欢迎的融资条件收紧,如果出现这种信号,可能被视为美联储干预的前奏。

鲍威尔重申了他在本月早些时候发表的观点,即“我将对市场状况混乱或威胁到美联储目标的金融条件持续收紧感到担忧。”

美联储拥有可以遏制收益率上升的政策工具,包括购买更长期的美国国债,将资产购买对象从抵押贷款支持证券转换为政府债券,或设置具体的收益率目标,即收益率曲线控制。

鲍威尔对国债收益率上涨的继续容忍可能令后市收益率再度创新高,因为市场对通胀的预期仍然较高,而美债收益率的上涨将对金价是个潜在的威胁因素。

美国2月房屋开工降至六个月低点,天气严寒楼市受凉

美国2月房屋开工降至六个月低点,因美国许多地区遭遇严寒天气,楼市暂时受挫。在较大房屋需求强劲的情况下,库存极度匮乏仍支撑着楼市。

美国商务部周三发布的报告也显示,上月建筑许可大幅减少。本周稍早公布的数据显示,在德克萨斯州和其他人口稠密的南部地区最严重的寒潮,抑制了零售销售和工厂产出。

尽管房屋开工连续第二个月下滑,可能令分析师下调对第一季国内生产总值(GDP)的预估,但预计4-6月季度将出现反弹,维持今年经济成长将为1984年以来最强劲的预估不变。

周三结束为期两天政策会议的美联储官员可能会忽视天气因素的影响,继续关注潜在的经济实力、通胀上升和劳动力市场稳步复苏。

“我们无法从这些被天气因素扭曲的报告中解读出经济的潜在力道,”纽约Brean Capital高级经济顾问Conrad DeQuadros表示,“3月份的数据可能显示,消费者支出、工业生产和建筑活动出现强劲反弹。”

2月房屋开工下降10.3%,经季节调整后折合成年率为142.1万户,为去年8月以来的最低水平。分析师此前预计,2月房屋开工将降至156万户。2月份房屋开工同比下降9.3%。

东北部、中西部和南部房屋开工大幅减少,但西部激增。上月建设许可下降10.8%,年率为168.2万户。不过,与2020年2月相比,建筑许可上涨了17.0%,突显出房地产市场的强劲势头。

占住房市场份额最大的独栋住宅房屋开工2月份下降8.5%,年率为104万户,也是六个月低点。独栋房屋建筑许可下降10.0%,年率为114.3万户。

多户型住宅的房屋开工下降了15.0%,年率为38.1万户。多户住宅建筑许可减少了12.5%,年率为53.9万户。

在建住房存量上升0.3%,达到128.3万户,为2006年10月以来的最高水平。

楼市数据的疲软拖累了美元,并给黄金提供了一定的支撑。

今日数据前瞻

周四重点关注英国央行利率决议及初请失业金人数。

3月15日,英国10年期盈亏平衡通胀率升至2008年以来最高水平。英国央行行长贝利与其他官员将其视为乐观的迹象,他们认为经济即将从三个世纪以来最严重的衰退中复苏。

由于关键贷款利率处于0.1%的历史低位,市场关注的焦点是英国央行的资产购买计划,该计划今年将购买1500亿英镑(2080亿美元)的债券,以控制市场借贷成本。目前央行购债速度是每周约为44亿英镑,分析师正在寻找英国央行何时可能放慢购债速度的迹象。

新加坡大华银行表示,新冠疫情持续对企业和家庭造成冲击,且前景高度不确定。英国央行显然也意识到此种风险,因此很可能在复苏基础更加牢固之前维持宽松货币政策。不排除英国央行提升购债步伐,或改变定期融资计划的可能性。我行不认为英国央行会继续降息至负利率。

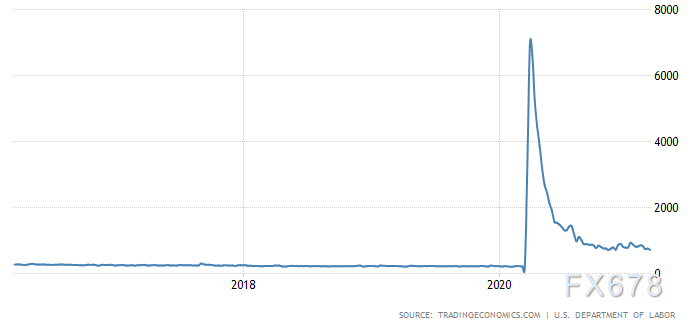

初请失业金人数料持续缓慢减少,尽管与疫情前相比仍然数量庞大,这也显示就业市场在逐步改善。

北京时间9:46,现货黄金报1751.69美元/盎司。

独步风云

独步风云

沪公网安备 31010702001056号

沪公网安备 31010702001056号