现货黄金站稳1950大关

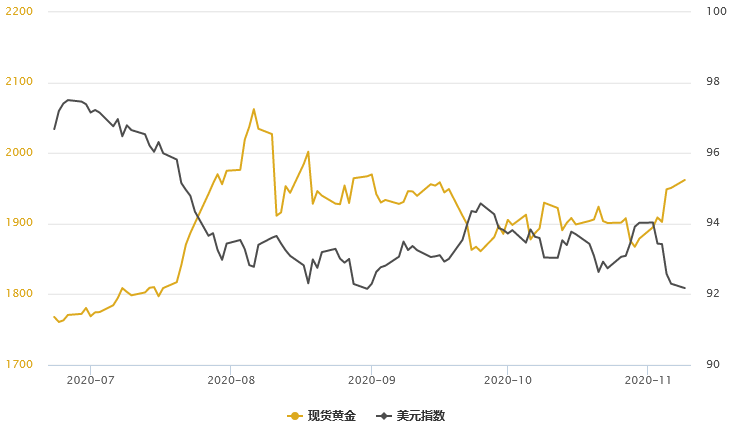

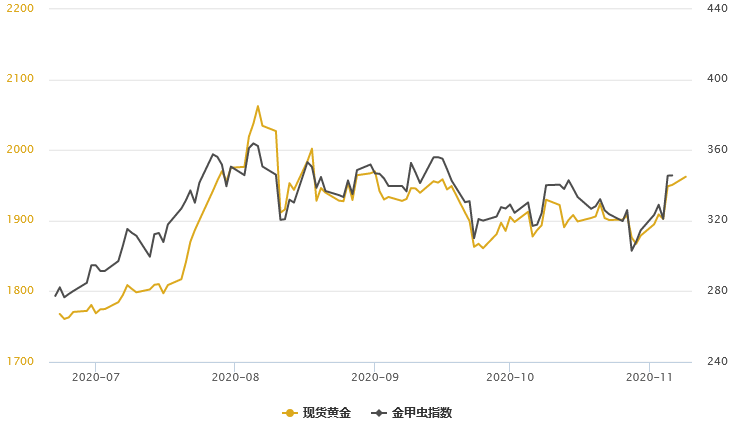

周一(11月9日)现货黄金突破1960大关,美元周一触及逾两个月新低,投资者欢迎拜登胜选的消息,买入对风险货币及资产,因预期更为冷静的白宫将提振全球贸易,且货币政策将保持宽松。但美元兑离岸人民币大幅走低,令国内贵金属市场涨势受限,离岸人民币创逾28个月新高,贵金属内外盘分化加剧。

CMC Markets驻悉尼的首席策略师Michael McCarthy称。“从市场角度来看,这是理想的结果,没有任何一个党派掌控国会,因此贸易问题和增税基本上不在议程之列。”

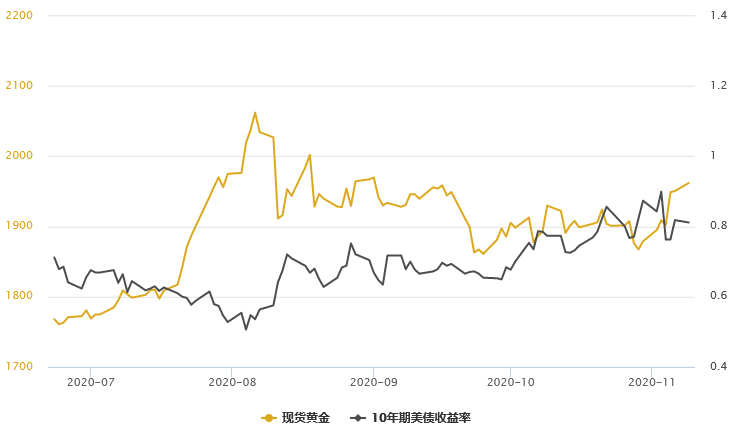

国会分治的前景还意味着对美国出台财政刺激方案的预期降温,这推动债券收益率下跌,因为预计借款将减少,而且美国联邦储备理事会将推出更多量化宽松措施。

目前美国多家媒体都宣布民主党候选人拜登已经获得了超270张选举人票,但共和党候选人特朗普并没有认输,表示大选“远未结束”。

MKS SA贵金属交易员Afshin Nabavi表示,黄金的表现追随着美元走势的、美国疫情和刺激项目谈判。出现了一些避险买盘,而美元也有明显下跌,这都推动了金价走高。而眼下整个市场都在寻求避险。

Nabavi认为,在围绕美国大选依然有大量不确定性且美国第二波疫情大规模爆发的情况下,本周金价就有望看到2000美元/盎司水平。

全球经济都因为疫情而陷入巨大的困境中,财经项目意味着继续印钞,黄金会因此获益。围绕大选的诸多纷争则将继续。“特朗普不会轻易放弃,即使结果已经很清楚了。一切可能都是一团糟,也就会把金价推高。”

当然,疫情也同样是一个不能忽略的影响因素。加拿大帝国商业银行资本市场(CIBC Capital Markets)首席经济学家Avery Shenfeld表示,全球疫情继续发展使得经济面临着巨大挑战。“美国疫情还在发展,在大选尘埃落定后,市场的焦点将转回到疫情上。”

Shenfeld指出,美国疫情一如既往,而欧洲显现出了让然担忧的新一轮爆发。在这种情况下,四季度欧洲GDP表现会受到很大影响。而无论是美国、加拿大还是欧洲,疫情都毫无结束的迹象。疫情的这种持续爆发意味着这些地区都需要新的刺激项目来支撑经济。

黄金矿企三季度业绩显示在目前金价下企业现金流强劲

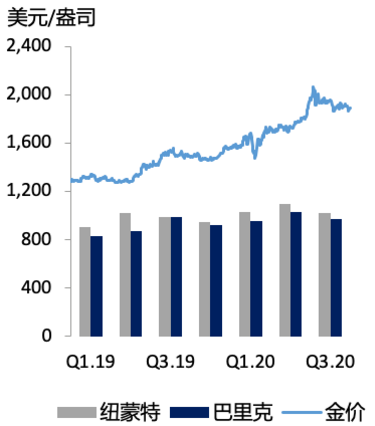

10月29日,全球最大的黄金矿企纽蒙特公司发布了最新季度业绩报告,同时全球第二大黄金矿企巴里克公司也在今天发布了三季度业绩。

这两家公司三季度的业绩均显示金价上涨推高企业营收,同时继续保持严格成本控制。在这两大因素的共同作用下,公司的现金流均显著增加;

三季度纽蒙特公司的总维持成本较二季度下降7%,至1,020美元/盎司。二季度纽蒙特公司受疫情冲击较大,相比较而言,巴里克公司的生产经营受疫情冲击相对较小,主要由于在其运营的很多国家防疫限制措施较少。而其三季度的生产成本也有所下降,其中总维持成本环比下降6%,至966美元/盎司。

三季度黄金均价为1,911美元/盎司,较二季度上涨12%。纽蒙特公司和巴里克公司的营收均较二季度显著增长,三季度两家公司实现的自由现金流均超过13亿美元,远高于二季度的现金流。

在当前金价水平下,矿企的基本面较为强劲。四季度以来的黄金均价为1,900美元/盎司,我们预计未来金价还将继续走强,因此很多黄金矿企将能继续从利润率走高中受益,其现金流将保持强劲。

机构观点:拜登胜选是否会对黄金长期走势产生重大影响?

MetalsFocus表示,金价走势反映出投资者的下列判断:保守的共和党政府在财政刺激方面将比民主党拜登政府更为谨慎。

因此拜登胜选将推高通胀预期(同时隐含实际利率和债券收益率将处于低位的预期),从而利好于黄金,将促使投资者涌入黄金市场。

乍看之下该判断似乎言之成理,但我们并不认为美国总统选举结果将对中期内的黄金走势产生重大实质性影响。

虽然近期内不确定性加大很可能会导致市场波动性进一步升高——如果就选举结果发生对抗激烈的法律争执,则更是如此,但我们认为无论明年1月哪位总统候选人宣誓就职,金价的看涨前景仍然存在。

我们同意拜登政府倾向于推出更大规模财政刺激措施的看法,但共和党将继续控制参议院的可能性非常高,这会让民主党政府实施大规模财政刺激措施的能力严重受限。

与此同时,在可以预见的未来美国目前的超低利率环境预计仍将是常态;低利率环境,美国不断膨胀的债务,以及资金最终流向新兴市场,将继续令美元承压。

以上因素作用下,我们认为黄金涨势仍将持续一段时间。预计最早在2021年一季度金价将再创历史新高,到年底前将升至峰值。

交易骑士

交易骑士

沪公网安备 31010702001056号

沪公网安备 31010702001056号