第三季度全球黄金需求降至892吨,同比下滑19%

第三季度全球黄金投资增长强劲,在一定程度上弥补了其他黄金需求领域因新冠疫情导致的疲软。

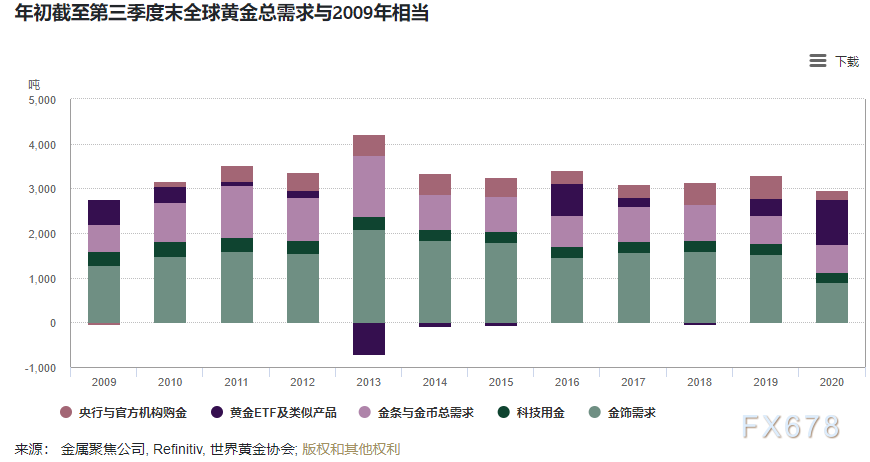

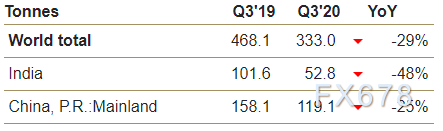

在新冠疫情的持续影响下,第三季度全球黄金需求下降到892.3吨,这是自2009年第三季度以来的最低季度总需求。年初截至第三季度末,全球黄金总需求为2972.1吨,同比下滑10%。尽管全球金饰需求较第二季度的历史低点有所提升,但持续的社会活动限制、经济放缓和强劲的黄金价格还是给不少金饰消费者带来了压力:第三季度333吨的需求比已经相对疲软的2019年同期还是减少了29%。

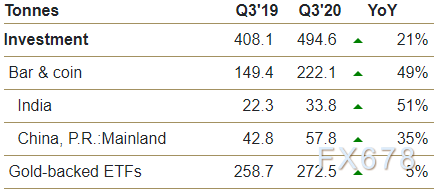

相比之下,全球金条和金币需求较为强劲,同比增长49%至222.1吨,而其中大部分增长来自对官方金币的需求。这反映出西方市场及土耳其的个人投资者持续强劲的避险需求:在这些市场,金币是更为普遍的实物黄金投资形式。第三季度,黄金ETF流入依然强劲,尽管其增速略低于上半年。全球投资者共增持了272.5吨黄金ETF及类似产品,使得今年截至第三季度末的流入量达到创纪录的1003.3吨。

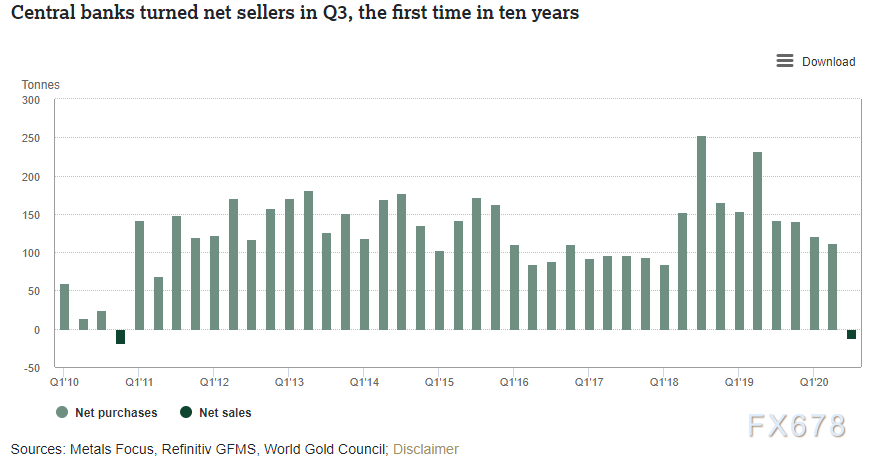

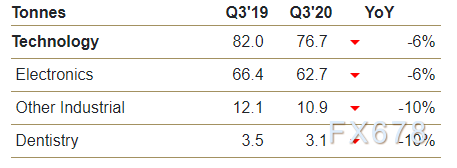

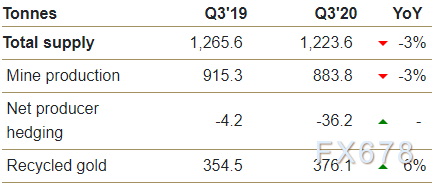

全球央行购金需求在第三季度转为小幅的净卖出状态,这是自2010年第四季度以来的首次。而售金主要来自于两家央行——乌兹别克斯坦和土耳其,同时少数几家银行继续稳步购金,尽管规模不大。第三季度的全球科技用黄金需求仍然疲软,同比下降6%,为76.7吨。但随着一些关键市场走出封锁,该行业出现了不错的季度性的回升。尽管黄金回收总量增长了6%,但第三季度全球黄金总供应量还是出现了同比3%的下滑,降至1223.6吨,其主因仍为新冠疫情限制措施的影响。

重点关注

全球黄金ETF总持仓量达到了3,880吨的历史新高,第三季度净流入量为272.5吨。虽然总规模的增长势头较上半年略有放缓,但贯穿第三季度持续的净流入展现出了全球投资者继续增持黄金ETF的强烈意愿。

以美元计算的黄金价格在8月初创下了2067.15美元每盎司的纪录新高。随后金价出现了小幅回调,第三季度最终以1900美元/盎司附近的价格收官。以包括印度卢比,人民币,欧元以及英镑计算的黄金价格也纷纷在上季度创下了历史纪录。

全球金条和金币投资需求升至222.1吨,同比上涨49%。大多数主要零售投资市场增长强劲,其中增幅最大的是西方市场、中国和土耳其。这与泰国金条与金币维持较高水平的净卖出量形成鲜明对比。

新冠疫情带来的影响进一步施压全球的金饰需求。在新冠疫情和高金价的双重影响下,第三季度的全球金饰需求同比下滑29%,降至333吨。尽管中国和印度两大市场是需求下降的主因,但金饰行业的疲软举目皆是。

第三季度,全球央行的黄金需求出现了12吨的小幅净卖出。这也是自2010年第四季度以来首次出现净售金的季度,主要由两家央行的集中卖出导致。而在负利率环境中分散风险和保值需求的主导下,仍有一些国家央行购金量温和增长。

珠宝

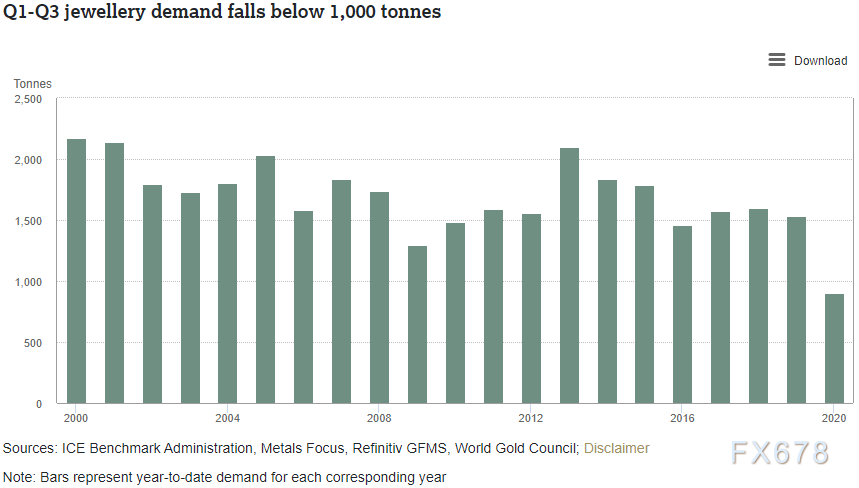

①在前所未有的全球环境和历史高位金价的影响下,第三季度珠宝需求依然低迷

②根据我们的数据,全球珠宝需求为333t,是2000年第一季度以来第三低的季度

③8月份创下纪录高位的金价打消了消费者购买珠宝的念头

然而,需求较第二季度的纪录低点有所改善,因为大多数市场看到了最严格的禁售措施至少有所放松,一些市场也看到了网购的明显转变。

在黄金价格创下新高之际,目前的全球新冠疫情的持续影响对黄金首饰需求产生了不出所料的负面影响。全球需求比已经相对疲软的2019年第三季度下降了29%。从价值上看,这一对比没有那么明显,因为价格的强劲上涨抵消了销量的下降:第三季度珠宝需求价值204亿美元,同比下降8%,对珠宝需求总计只有904吨,在我们的数据库中是最低的。这比2009年同期下降了30%,2009年的第一季度和第三季度是第二低的,当时全球金融危机的需求量达到了1291.7吨。

尽管第三季度从第二季度的低谷中出现了广泛的复苏,但全球经济仍处于新冠疫情的阴影之下,珠宝需求的同比数据也反映了这一点。以几乎所有主要货币计价的金价都达到创纪录水平,而金价的强劲反弹进一步放大了这种影响。从1月到9月底,以美元计价的黄金价格上涨了25%。尽管中国和印度是全球经济疲软的主要原因(鉴于它们对市场的重要性),但实际上全球经济普遍疲软,没有值得注意的亮点。首季至第三季珠宝需求跌至1000吨以下。

投资

①第三季度全球投资494.6吨,同比增长21%,而销量同比增长63%

②金条和金币需求在第三季度回升至222.1吨,原因是新兴市场需求改善,加上西方投资依然强劲

③ETF资金在第三季度继续流入,尽管速度低于上半年。第三季度增加272.5t比上年增加5%

在第三季度,黄金ETF的持有量达到了创纪录的3880吨。

第三季度,全球黄金投资需求(包括金币和小金条的散户投资,以及流入黄金ETF的资金)达到494.6吨。这比2019年第三季度增长了21%。

金条和硬币投资出现了普遍的同比增长,这与第二季度东部市场普遍出现的撤资形成了一定的对比。泰国是最明显的例外,该国继续迅速出售现有的黄金投资,作为缓解新冠疫情造成的经济困难的一种手段。

金价在8月初升至纪录高位,吸引了一定程度的动能投资,而新冠疫情造成持续的全球经济压力,巩固了黄金作为风险对冲和财富保护工具的角色。持续的低负利率环境也坚定地对黄金有利。

中央银行和其他机构

央行在第三季度是适度的净卖方。

①央行从净买家变为净卖家

②六家央行增加了黄金储备,但规模不大

③土耳其(22吨)和乌兹别克斯坦(35吨)占了大部分销量。

自2011年初以来,各国央行连续季度净买入黄金,第三季度转为适度净卖出黄金,全球黄金储备减少了12.1吨。尽管如此,各国央行仍是净购买者,前三个季度的需求量总计220.6吨。我们仍然预计,各国央行在2020年仍将是净买家,尽管增速低于前两年。

技术

新冠疫情在第三季度继续对全球经济产生负面影响,尽管科技行业黄金需求的同比下降有所放缓。

①科技行业的整体需求同比下降6%至76.7吨,较第二季度16%的降幅有明显改善

②电子行业第三季度黄金需求略有下降,同比下降6%,至62.7吨

③用于其他工业用途的黄金和牙科需求均同比下降10%,分别为10.9吨和3.1吨

与2019年相比,用于电子和其他工业应用的黄金数量仍然相对疲软,因为科技行业继续受到全球大流行的影响。不过,从季度来看,需求明显改善。亚洲电子行业的一些关键制造中心开始从封闭状态中恢复生产,推动该行业从第二季度的创纪录低点复苏。电子产品的黄金需求增长了10%,而其他工业和牙科应用的黄金需求季度分别增长了32%和22%。

然而,值得注意的是,第三季度整体技术需求仍略有下降,该行业的技术需求下降了10%,为217.3吨。大流行造成的持续不确定性仍是未来几个月的一个主要下行风险。

供应

尽管黄金回收有所增长,但第三季度总供应量同比下降了3%。

①第三季度黄金总供应量为1,224吨(-3%)

②884吨的产量较上年同期下降3%,但标志着第二季度的大幅回升

③第三季度再生黄金价格上涨6%,达到2012年第四季度以来的最高季度水平

第三季度总供应量同比下降3%,为1223.6吨。由于行业继续受到新冠疫情限制措施的影响,矿山产量同比下降了3%。随着消费者和零售商从封锁中走出来,回收渠道重新开放,可回收黄金的供应逐年增加6%。由于大流行造成的中断,总供应量仍比去年同期低5%。

独步风云

独步风云

沪公网安备 31010702001056号

沪公网安备 31010702001056号