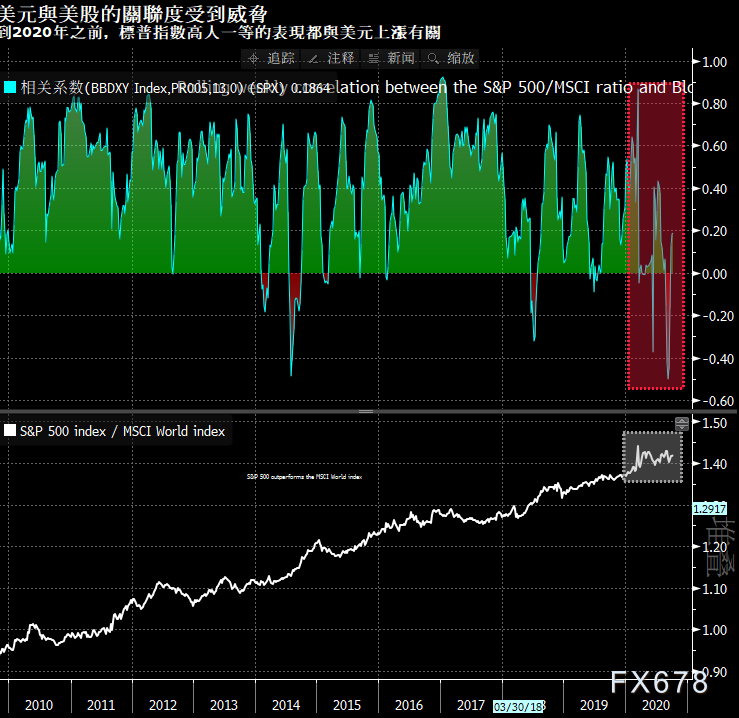

然而,在疫情大流行的冲击下,货币的季节性模式在2020年发生了变化,今年又是大选年,这种相关性可能会进一步遭到打破。刺激措施可能会提振经济乐观情绪,抑制对美元等避险资产的需求。美联储宽松的货币政策降低了收益率,削弱美元套利交易的吸引力。

如果由于美联储的鸽派立场和刺激措施的增加而导致通货膨胀率上升,那么随着实际收益率下降以及股票可能上涨,美元将蒙受损失。如果即将举行的美国总统大选打断了第四季度的股市涨势,这种关系也可能会逆转。特朗普总统感染?新冠病毒,可能的封锁以及对大选结果难分难解的担忧,都可能增加不确定性。

美国刺激方案希望及特朗普出院拉抬风险信心

美元兑风险货币周二表现疲软,美元指数仍徘徊在两周低位,目前交投于93.43附近,因外界愈发乐观看待美国国会议员,可能就新的刺激经济方案达成协议。美国总统特朗普出院返回白宫,也令风险胃纳好转。

美元众议院议长佩洛希和财长努钦周一就新冠病毒经济救助问题进行了大约一个小时的电话交谈,并准备周二再次会谈,继续他们最近为就立法达成协议而进行的一系列会谈。白宫幕僚长梅多斯表示,特朗普致力于达成一项新的新冠救助协议。“我确实认为,只要政治因素不再成为障碍,就有可能达成协议”。

另一方面,特朗普在医院接受三天的新冠肺炎治疗后返回白宫,但围绕他的状况仍有未解的问题,同时对他是否愿意遵守必要的限制措施以防止白宫新冠疫情恶化也存在怀疑。在特朗普周一晚间出院前,他的医师Sean Conley说,虽然总统的健康状态满足出院的条件,但他“可能还没有完全脱离险境”,未来几天将在白宫接受进一步的护理。

在特朗普抵达白宫的几小时内,官员们宣布了一系列措施,包括限制与总统的接触以及向与他会面的人提供保护装备。这些措施旨在防止感染进一步扩散,此前包括新闻秘书Kayleigh McEnany在内的几个关键助手的新冠病毒检测结果均呈阳性。

瑞穗证券首席外汇策略师山本雅文表示,“我认为美国刺激计划的希望是主要的推动力,至于特朗普出院,影响并不明显,但某种程度上对风险环境来说是利好,因为这缓解了人们对白宫陷入完全混乱且不能做决定的担忧”。

市场对于大选可能出现争议感到紧张不安

高盛预计,美国大选将迎来“蓝色浪潮”,即拜登将在大选中获胜,参议院易主。与对全球经济增长的预估一致,该行市场观点仍大体处于顺周期。不过“蓝色浪潮”对美国股指的影响则是喜忧参半。

积极的方面是,美国财政政策可能会更加持续性的宽松,贸易紧张局势再度升级的风险降低,以及全球经济增速前景展望更加稳固。消极的方面是,企业所得税将增加大幅增加。预计长期主权债券收益率将得到实质性支撑,并支持我行对大宗商品价格走高和美元走软的长期预测。

根据CIBC世界市场日本公司的数据,如果乔·拜登当选美国总统,美国10年期国债收益率可能会下跌,但不可能跌破0.5%。执行董事Kazuaki Oh’E表示,市场认为拜登亟思加税,对经济和股市都是不利的。

拜登的政策旨在通过向大公司征税来帮助稳定经济,从而更多地重新分配财富。这样的政策将压低收益率,但是由于拜登不太可能缩减财政支出,因此10年期国债收益率的跌幅有限。

美国国债仍处于近期范围内,10年期国债收益率在0.75%左右,不太可能升至1%。30年期美国国债收益率在1.5%左右是一个适当的水平,预计不会进一步大幅攀升。市场认为,如果10年期国债收益率升至1%以上,美联储将通过购买更多债券来稳定收益率。

收益率曲线变陡预示着对未来经济走强的预期,摩根士丹利对v型复苏保持高度信心。选举的明确性、持续的经济增长、财政刺激法案的通过(我们仍然认为明年可能会通过)以及疫苗的分发,这些都可能成为长期利率上升的催化剂。尽管美国国债发行量飙升,但外国对美国长期债券的需求不断下降。这种不利的供需动态也可能导致收益率曲线最终变陡。

野村证券首席汇市策略师Yujiro Goto指出,市场对于大选可能出现争议感到紧张不安,不过看起来拜登正在扩大领先优势,因而降低了市场迟迟得不到大选最终结果的可能性。虽然市场认为,如果民主党大获全胜、同时赢得参众两院和总统选举,将会上调公司税率...但被政府也将出台财政刺激政策的想法所抵消”。

高盛驻纽约的全球汇市联席负责人Zach Pandl表示,若民主党胜选可能会加速美元的颓势。“这位前副总统可能会在外交政策问题上采取更加多边的策略,也不太可能以上调关税的方式让市场感到意外”。

此外,上调企业税将降低美国股市的吸引力,而在高失业率和低利率的情况下,财政刺激往往会导致货币贬值。但需要警惕的是,欧洲疫情恶化,法国出台新低限制措施,德国新增确诊病例创4月以来新高,令欧元有所承压,需要提防担忧情绪的进一步发酵情况,可能会给美元提供一些支撑。

拾斤

拾斤

沪公网安备 31010702001056号

沪公网安备 31010702001056号