此前,史无前例的全球刺激、负实际利率和美元走软,推动金价在8月初升至2075.47美元/盎司的创纪录高位。尽管包括高盛集团和美国银行在内的一些银行预计金价会进一步走高,但美元的复苏已导致金价回吐部分涨幅。

这仅仅是金价的短暂回调吗?以下五个图表为黄金的下一步走势提供了一些线索:

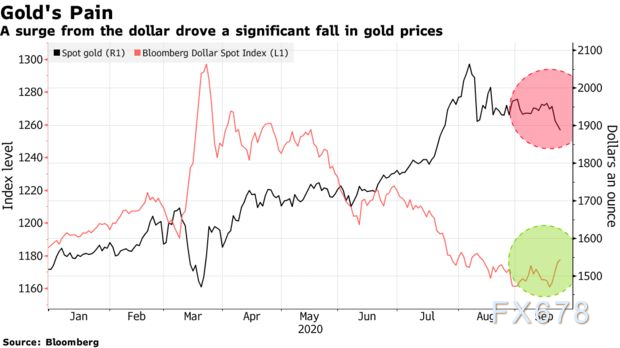

美元主导地位

目前推动金价上涨的关键因素是美元。本周美元走强,尽管美联储仍对利率持极端鸽派态度。美元重获活力与美国出台更多刺激措施的希望减弱有关,这打压了金价,而此时新冠疫情持续蔓延,提振美元避险属性。目前感染在欧洲各地激增,而美国因疫情而死亡的人数超过20万。

德国商业银行分析师Carsten Fritsch在一份报告中写道:“坚挺的美元就像套在黄金脖子上的磨盘,尽管避险情绪增强,但仍在给黄金带来压力。”但他表示,美联储的扩张政策将持续数年,因此美元的强势不太可能持续。

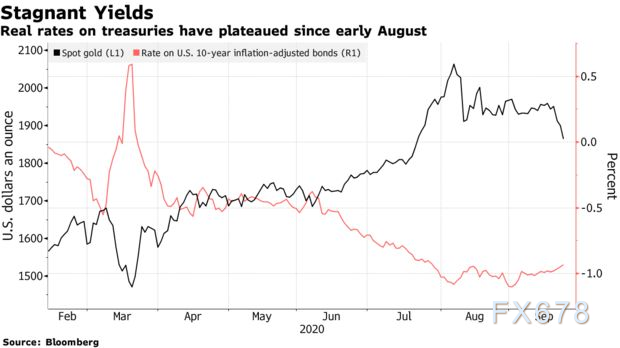

停滞不前的利率

随着美国国债实际利率进一步下滑至负值区间,黄金的投资吸引力在今年夏天得到了提升。自8月初以来,这些利率一直保持平稳,只有大幅提振通胀预期,才能压低利率。

损益指标自8月份以来一直在下降。盛宝银行大宗商品策略主管奥勒·汉森(Ole Hansen)表示,随着疫情的肆虐,全球经济复苏步履蹒跚,通胀不太可能成为投资者首要考虑的问题。

注:损益指标是指利用名义和与通胀挂钩的美国国债定价来衡量价格涨幅的指标。

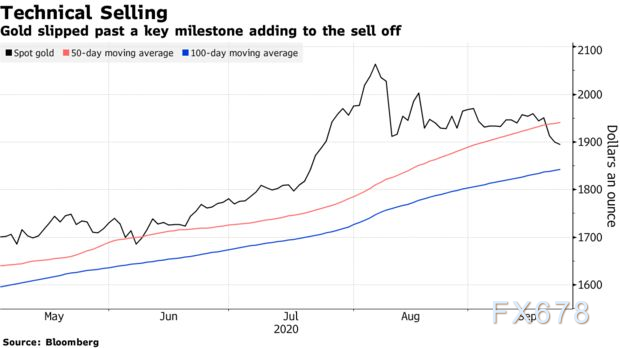

聚焦关键的100日支撑位

在跌破50日移动均线后,金价本周跌势积聚动能,技术交易商可将此视为卖出的信号。金价目前正逼近100日移动均线,应该会对价格下跌提供一些阻力。不过,一旦价格跌破该水平可能引发进一步抛售。现货黄金盘中最低触及1848.96美元/盎司,为7月22日以来的最低水平。

观察黄金ETF持仓变化

今年投资者最喜欢的购买黄金的方式是通过交易所交易基金ETF,这类基金已增加了870吨黄金。周一金价下跌后,由于投资者逢低买进,ETF迎来了至少一年来最大的资金流入。不过,初步数据显示,金价连续第二个交易日下跌并未引发投资者同样的兴趣,部分投资者抛售了一些黄金支持的基金。

荷兰银行贵金属策略师Georgette Boele表示:“最近几天ETF有所上升,现在他们会停下来看看会发生什么。如果金价继续走软,他们将再次迅速抛售。”

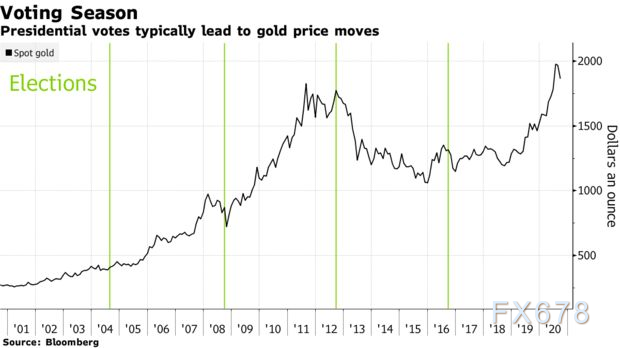

美国大选的不稳定性

过去20年里,金价往往会在美国总统大选前后波动,因投资者会权衡其对美元、美国国债收益率和全球政治风险的潜在影响。今年11月的美国大选可能是几十年来最令人担忧的一次,引发了不确定性,而黄金肯定会从中受益。

花旗银行警告称,受选举风险影响,金价可能在年底前创下纪录。

拾斤

拾斤

沪公网安备 31010702001056号

沪公网安备 31010702001056号