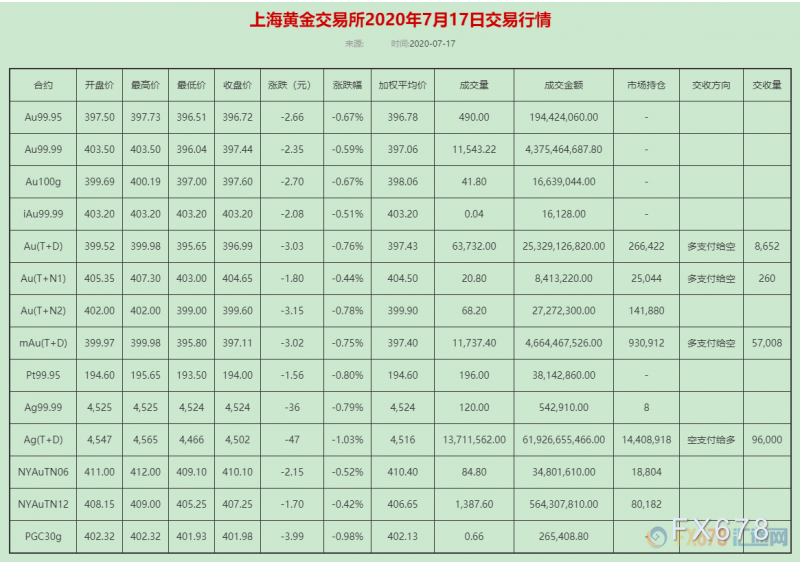

上海黄金交易所2020年7月17日交易行情

① 黄金T+D收盘下跌0.76%至396.99元/克,成交量63.732吨,成交金额253亿2912万6820元,交收方向“多支付给空”,交收量8.652吨;

② 迷你金T+D收盘下跌0.75%至397.11元/克,成交量11.7374吨,成交金额46亿6446万7526元,交收方向“多支付给空”,交收量57.008吨;

③ 白银T+D收盘下跌1.03%至4502元/千克,成交量13711.562吨,成交金额619亿2665万5466元,交收方向“空支付给多”,交收量96.000吨。

黄金陷入高位震荡

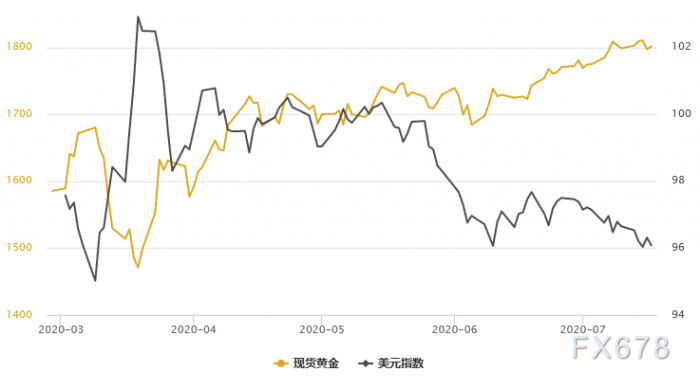

周五(7月17日)现货黄金的震荡格局得到延续,日内金价探底回升逾7美元,但实际波动较为有限。向下看,短期是否会进一步打穿1790较为关键,这将导致回调的明显加剧。向上看,现货黄金迟迟未能冲上1820关口。美元指数回落提振金价,但全球股市回落也带来一定压力。

鉴于美联储的紧急工具缺乏活力、使用极少,加上美联储承诺采取行动之后市场强劲复苏,华尔街的策略师们下调了对美联储年底前资产负债表规模的预估。

国金金属网信息科技有限公司董事长罗盛璋表示,通胀和滞涨在国内外分别并存,大规模的地缘政治冲突,可能是商品的断头杀,也是黄金的催化剂。

业内分析师预计,在美元走势出人意料坚挺,且美股牛市趋势也依旧完好的背景下,现货黄金价格在1800美元上方持续预阻后或面临短线获利盘抛压导致的下行压力,可能短暂下探至1740美元后再死机重启升势。

由于此后美联储将再度进入会议前的噤声期,本周五将是美联储官员发表政策观点的最后机会,之后,在政策指引消息缺位的空窗期,金价调整将成为大概率性的行情事件,直至7月29日下一次会议决议来临。

美国失业人数连续15周下降:上周首申130万人,高于预期。虽然近15周美国首申人数都在持续下滑,但已连续第16周大于100万,且幅度明显放缓,显示疫情仍然在持续给美国劳动力市场造成巨大冲击。

美国商务部最新数据显示,美国6月零售环比增长7.5%,超市场预期,但较前月17.7%有所回落。

7月16日周四,欧洲央行的利率决议显示,欧元区存款便利利率、主要再融资利率和边际贷款利率维持不变。

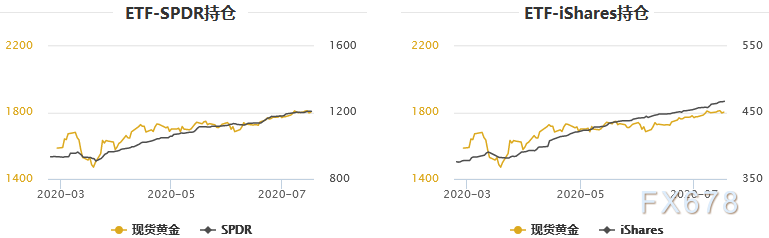

7月17日黄金ETFs数据显示,截止7月17日黄金ETF-SPDR Gold Trust的黄金持仓量1206.89吨,较上一交易日持平;Gold Trust7月17日数据显示,iShares Gold Trust7月17日黄金持有量466.8吨,较上一交易日增加0.6吨。

黄金依然在近期的震荡区间内波动运行,底部支撑1790失守之前,依然可以视为整固走势。跌破1790则会导致空头测试1780及1770水平,但进一步下探的空间不会太大。多头需要重新回到1818之上,刷新高才能吸引到新的买盘,从而涨向阶段性高点。

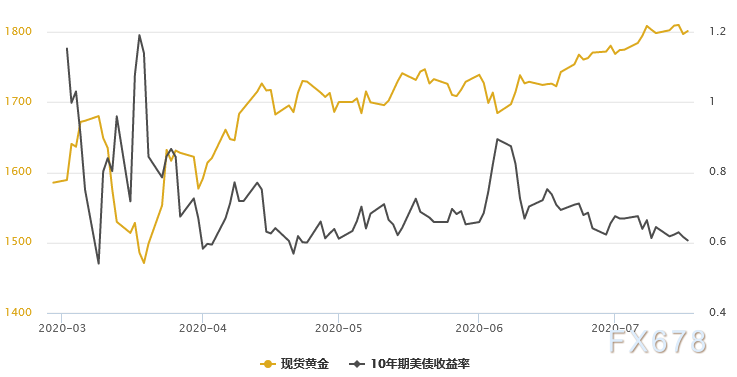

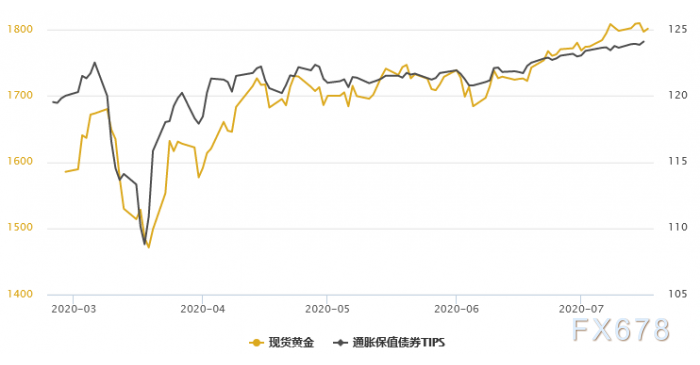

尽管能推高黄金的利多因素众多,但债券市场的表现是需要关注的

盛宝银行(Saxo Bank)大宗商品策略主管Ole Hansen表示,美元近期弱势的表现、地缘政治风险升温以及实际利率低迷,都为黄金提供支撑。市场对美联储引入收益率曲线控制的预期仍然很高。

本周二美联储理事布雷纳德表示,如果前瞻指引和大规模资产购买不再可行,那么美联储下一步要做的就是控制收益率曲线。目前市场认为,最快在今年9月,美联储就可能开始收益率曲线控制。

此外,通胀的升温下,意味着实际利率会进一步下降,而在目前这种不确定性巨大的环境下,这意味着债券作为避险资产的吸引力下降,也意味着黄金的吸引力增加。

4月以来美国债券市场表现得就好像收益率控制已经出现了。这更给了投资者们在头组合中配置黄金的理由。

美国疫情仍然非常严重,对其经济的打击巨大,为市场提供了大量避险需求。

不过Hansen指出,整个黄金市场处在极为看多的情绪中,但需要金价回落才能吸引新的资金入场。黄金市场需要更大幅度的修正和更长期的盘整。

机构观点:未来三五年金价就可能翻番

在今年持续的大涨后,黄金市场刷新了8年多新高,距离历史高位已经非常接近了,市场对其创下新高的预期非常高。

Quadriga Igneo基金经理Diego Parrilla表示,在这种极为宽松的货币政策之下,未来三五年金价就将突破3000美元/盎司关口。Parrilla的基金今年以来获得了47%的回报。

未来十年的趋势是很明显的,各国央行都会大幅宽松,用尽一切手段来支撑市场,以防整个市场崩溃。这个泡沫太大了,央行会采取一切手段。

未来十年通胀将是个大问题,法币的价值会大幅下降。一个关键的泡沫就是法币,而能够对抗这个系统的就是黄金。

Parrilla指出,过去十年中,市场见识到了无风险的利率收益转变成了无收益的风险,又创造出了无比大的泡沫。

Quadriga Igneo基金的投资组合中配置了50%的黄金和贵金属,25%的债券,其余则是各种期权策略。

交易骑士

交易骑士

沪公网安备 31010702001056号

沪公网安备 31010702001056号