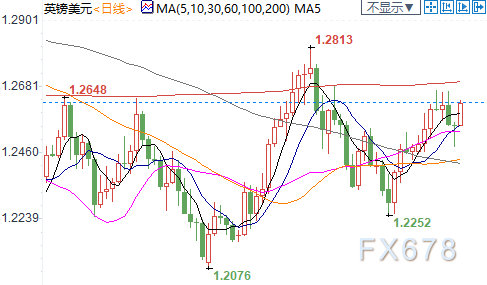

欧洲时段,英镑兑美元走高80点,一度大涨逾0.7%,美元指数大幅承压,欧系货币整体走高,此外英国央行官员表示,已经看到了企业采购急剧复苏的迹象,这些采购只是因为强制关闭企业而受到限制,量化宽松导致的金边债券收益率下降和资产价格上涨,将导致某种总需求刺激,预计第三季度将录得疫情以来第一个季度经济增长。

★近期热点提要★

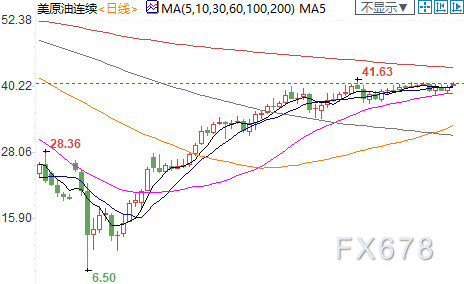

1、【俄罗斯能源部长诺瓦克和沙特能源大臣阿卜杜勒-阿齐兹的表述显示,两国都支持在8月降低减产目标至770万桶/日】

欧佩克与非欧佩克产油国部长级监督委员会闭门会议开始,各国油长将评估欧佩克秘书长巴尔金都的报告。数小时后,JMMC或将发布公报。

2、【OPEC代表:OPEC+8月及9月减产配额(包括补偿性减产)为854.2万桶/日】

OPEC+在周三讨论的焦点在于下调减产规模至770万桶/日,伊拉克以及其它产油国做补偿性减产,目前为止,没有人提议延长当前的970万桶/日减产规模,8-9月,OPEC将减产770万桶/日,伊拉克及其他产油国补偿性减产84.2万桶/日。

3、【英国央行委员滕雷罗:我仍准备投票支持必要的进一步行动以支持经济 】

尽管与货币政策委员会之前的一些资产购买公告相比,收益率曲线的低水平可能会在一定程度上降低其影响,我们已经看到了采购急剧复苏的迹象,这些采购只是因为强制关闭企业而受到限制,量化宽松导致的金边债券收益率下降和资产价格上涨,将导致某种总需求刺激,预计第三季度将录得疫情以来第一个季度经济增长,假设疫情的流行率逐渐下降,我的核心案例预测是,GDP将遵循一个中断或不完整的“v”型轨迹,一段时间内,我们可能会看到通缩压力,考虑到较低的能源价格的持续巨大影响,以及最近削减增值税的负面影响,近期整体通胀将继续减弱,总的来说,不确定性给我的感觉是,相对于供给而言,需求存在相当大的下行风险,关键的不确定性在于,其他影响供需的因素将在多大程度上影响V型走势。

4、【人民银行上海总部:努力将上海建成人民币金融资产配置中心】

① 7月15日,人民银行上海总部召开2020年上海跨境人民币业务工作会议;会议总结了2019年以来上海跨境人民币业务工作成效,分析了当前扩大人民币跨境使用面临的形势,并就下一阶段工作作出部署;

② 会议强调,下阶段上海跨境人民币业务工作要深入贯彻落实党中央、国务院关于“稳外贸、稳外资”各项工作部署,持续加大企业复工复产金融支持,全力保障稳住外资外贸基本盘,稳步扩大人民币跨境结算规模,积极稳妥推进金融开放创新,努力将上海建成人民币金融资产配置中心。

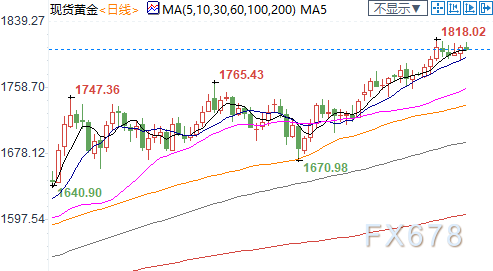

5、【世界黄金协会:下半年黄金需求将依然旺盛】

① 世界黄金协会周二公布的最新报告显示,今年上半年,黄金的投资需求达到创纪录水平,预计在下半年仍能保持旺盛的需求;

② 但世界黄金协会指出,珠宝需求预计仍将保持疲软。“经济收缩可能会导致珠宝、科技或长期储蓄等形式的黄金需求下降。这在印度等关键黄金市场尤其明显。”

③ 世界黄金协会表示:“在疫情蔓延的情况下,我们认为黄金可以成为一种宝贵的资产,它可以帮助投资者分散风险,并可能对提高经风险调整后的回报。”

④ 自3月份疫情引发抛售以来,全球股市出现了前所未有的上涨。然而,世界黄金协会指出,股票估值并不能反映经济的真实状况。

⑤ 分析师表示:“尽管许多投资者正寻求利用股价上涨趋势,但人们越来越担心,这种估值泡沫可能导致大幅回调,特别是如果经济在疫情二次蔓延时遭遇挫折的话。黄金作为一种对冲工具的有效性可能有助于降低与股票波动相关的风险。”

⑥ 世界黄金协会指出,较低的利率加大了债务匹配能力的压力,限制了债券降低风险的效力。在这种背景下,投资者可能会认为黄金是其部分债券敞口的可行替代品,这也将支撑金价。

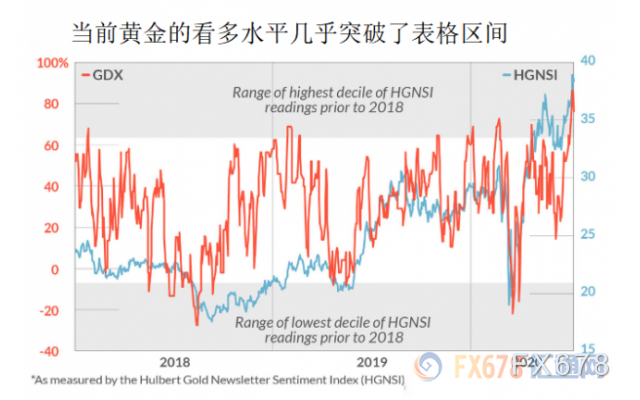

6、【黄金当前处于极度看多的状态,警惕市场存在获利了结】

① 黄金平均推荐敞口水平追踪器是基于Hulbert gold Newsletter情绪指数(HGNSI)编制的。下图是自2018年初以来,HGNSI以及VanEck Vectors Gold Miners ETF的图表。图表顶部和底部的阴影区表示HGNSI读数,它的历史分布通常在10%以下和90%以上;

② HGNSI在过去几天上升到顶部的10%的水平,到达了HGNSI读数区间。值得一提的是,在过去几年中出现其他类似情况后,VanEck Vectors Gold Miners ETF开始下跌,因为这说明当前市场处于极度看多的情况,部分投资者可能会选择获利了结以保护盈利;

③ 基于此,反向分析投资者仍在押注黄金将在未来几周苦苦挣扎,即便未来黄金创出历史新高,但是相较于黄金多头的时间表将明显推迟。

★欧洲时段外汇行情回顾★

欧洲时段,美元指数创五周新低,有迹象表明美国的流动性正在放缓,且美国疫情可能令经济重新封锁,高盛预期2020年全球GDP下跌3.4%,2021年增长6.2%;经济指标在3月和4月大幅下降后,在第二季度有所改善;受病毒大流行影响,第二季度全球经济活动减速、市场波动加剧。

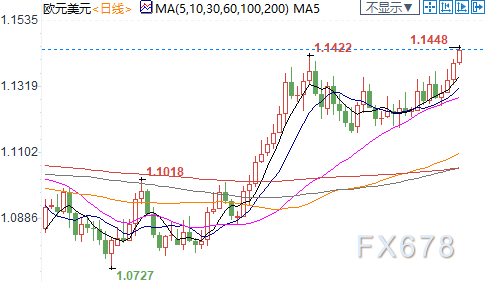

欧洲时段,欧元兑美元创3月10日以来的逾四个月新高至1.1448,美元指数大跌,欧洲的流动性趋势仍令人鼓舞,有迹象表明美国的流动性正在放缓。同时投资者对欧洲经济复苏充满期待,且预期达成欧盟复苏基金。野村证券认为,在7月份的欧盟峰会上,达成协议的几率过半;如果达成协议,那很可能是一种妥协,将有助于支撑欧元;如果欧盟领导人计划在8月举行峰会,这将有助于缓解任何失望情绪,因为在本月的会议之后,在10月之前没有峰会计划。

欧洲时段,英镑兑美元走高80点,一度大涨逾0.7%,美元指数大幅承压,欧系货币整体走高,此外英国央行官员表示,已经看到了企业采购急剧复苏的迹象,这些采购只是因为强制关闭企业而受到限制,量化宽松导致的金边债券收益率下降和资产价格上涨,将导致某种总需求刺激,预计第三季度将录得疫情以来第一个季度经济增长。

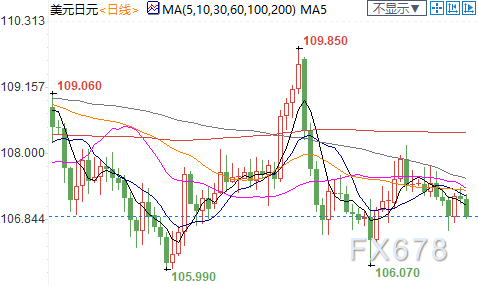

欧洲时段,美元兑日元大跌至107下方,日内美元指数大幅走低,多数非美货币走高,同时日元也受到避险需求的支撑,近期地缘局势紧张局势加剧,全球贸易纷争再起,但日元表现依旧不如欧系货币及商品货币。

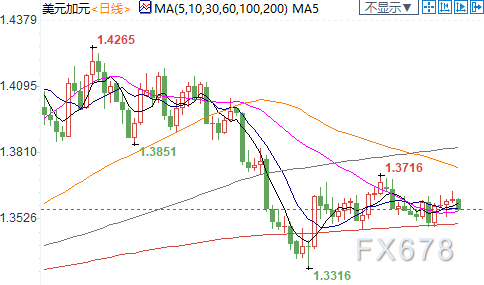

欧洲时段,美元兑加元下跌,美元指数大跌,商品货币集体大幅走高,同时美油创一周新高,此外日内稍晚加拿大央行将公布7月利率决议,道明证券预计该央行不会对其货币政策做出任何改变,预测将是整体基调的关键,而声明应强调在产出缺口不断扩大的情况下,不确定性加剧,以及通缩压力加大;美元兑加元开始探底回升,预计未来几周将稳定在1.35-1.40区间,美元的温和盘整将支持短期内转向该区间的上端,不过从战术上讲,在面对像澳元这样的交叉盘时会为加元提供支撑,这些交叉盘的头寸和估值更为极端。

欧洲时段,现货黄金一度冲高突破1810水平,尽管随后回落,但依旧站位1800上方,美元指数创逾一个月新低,同时,黄金下方支撑强劲,买盘踊跃。Oanda高级市场分析师Jeffrey Halley表示,金价一旦跌破1800关口,市场就会涌入大量需求。投资者们需要对冲风险的资产,尤其是美国疫情继续严重,加州再次关闭的情况下;尽管从美股的表现来看,市场似乎仍然有信心。但美联储官员的表态表明了市场表现依然令人担忧。

欧洲时段,美油一度创一周新高至41美元/桶,但随后跳水2%,OPEC+无意延长现有的970万桶/日减产规模,且市场对OPEC+下调减产规模至770万桶/日已经有所预期。到目前为止,没有人提议延长当前的970万桶/日减产规模。8-9月,OPEC将减产770万桶/日,伊拉克及其他产油国补偿性减产84.2万桶/日。沙特能源大臣阿卜杜勒-阿齐兹表示,OPEC+必须抵制放松减产的诱惑,有效减产幅度将超过770万桶/日,8月新增原油需求将超过50万桶/日。

机构观点

【三菱东京日联:欧盟峰会若达成协议,料进一步支撑欧元】

三菱东京日联银行认为,在对欧元走强的展望中,预计欧盟将及时就欧盟复苏基金达成协议,从而为最近的升势扩大提供重要基础;如果欧盟领导人就欧盟回复苏基金及时达成妥协协议,且不会明显削弱最初的提议,欧元走强的理由将进一步增强;然而若提案缺乏进展和/或力度不够,仍将在未来一周带来一些下行风险。

【大华银行:美联储或于9月推行收益率曲线控制】

大华银行经济学家LeeSueAnn预计,美联储将在9月例会上推行收益率曲线控制政策,美联储曾表示将采取除降息和资产购买以外的一切必要措施恢复金融市场稳定,缓和美元融资环境并保护经济;展望未来,预计美联储将至少在2022年之前保持利率水平接近0%,下一步行动将是在9月引入收益率曲线控制,使货币政策更加宽松。

【油价后续怎么走?摩根士丹利:关注油金比】

① 摩根士丹利的分析师发表的研究报告中表示:“从历史上看,油金比一直是未来油价的一个糟糕指标,然而这是有趣的极端”;在高通胀时期,原油期货往往受到支持,而黄金传统上被用来对冲通胀;这种正相关通常意味着油价上涨与金价上涨同时发生,尽管其中一个不会直接影响到另一个;

② 石油和黄金的比率表明,购买一盎司黄金需要多少桶石油;目前布油今年下跌超过35%,这是2015年以来最糟糕的一年;与此形成鲜明对比的是,现货黄金期货价格今年上涨逾19%,有望创下2010年以来最好的一年;

③ 美银表示,尽管从4月下旬的40多年低点回升,但油金比率目前仍处于1980年以来的第99个百分点;两位分析人士解释说,以油金比来看,目前油价与1986年的低点“基本持平”,比2016年初的低点便宜20%左右;

④ 因此,油金比率要回到历史中值,油价必须上涨约160%,这一预测假设金价将保持不变;在这种自上而下的看涨背景下,油价可能继续上涨,特别是如果自下而上的基本面也指向这个方向的话。

【作为国际原油的大买家,国内现在面临巨大的原油存储问题:因港口周转不力,海上油轮形成大拥堵,陆上原油存储空间则也接近极限】

① 海关总署最新数据显示,中国6月进口原油5318万吨,相当于1290万桶/日,高于5月创下的前纪录高位1130万桶/日。1-6月原油进口同比增长9.9%至2.69亿吨;

② 但随着大量油轮集中到港,海面上油轮形成大拥堵。ClipperData数据显示,自5月底以来,在中国海域“漂浮的原油存储”(在海上等待超7天的油轮)数量翻番,较今年一季度月平均数据增长7倍,创2015年初以来最高;

③ 最近到港的原油主要是在今年4-5月间购买的。分析称目前油轮拥堵的主要原因是由于码头无法在短时间内将如此多的原油转运到其陆地设施上。部分港口原油库存周转能力不足,周转率下降,滞港现象严重;

④ 目前山东港口滞港情况最为严重,在低油价期,山东地方炼厂是囤油的重要力量。山东青岛港、日照港、烟台港目前可有效使用的剩余库容紧张,7月到港大部分油轮接卸时间需等待15-20天;

⑤ 与此同时,国内陆上原油存储空间也在见顶。隆众资讯数据显示,截止7月1日中国商业原油库存为3338.8万吨,总库容占比为69%,环比上周增长4.11%,与年初和去年同期相比,均增长24%,升至今年新高;

⑥ 通常来说考虑到库存周转的灵活性,原油库存利用率在70%左右一般就被视作满库。分析称如果未来下游消化不及预期,届时部分油轮将无法及时卸货,出现滞期现象。

【基于黄金和负利率的相关性是-0.82,未来黄金走向可能有三种情形】

① 根据美国国家经济研究局一项研究,黄金和负利率的相关性是-0.82(-1可能是最低读数),这项研究由TCW Group前大宗商品投资组合经理克劳德·厄尔布(Claude Erb)和杜克大学(Duke University)金融学教授坎贝尔·哈维(Campbell Harvey)共同撰写;

② 目前10年期美国通货膨胀保值债券(TIPS)的收益率为- 0.76%。这是自上世纪90年代末开始交易的此类债券有史以来的最低利率之一。按照相关性,目前有三个可能出现的情形;

③ 1)如果10年期TIPS收益率回升至2018年秋季的水平,那么基于实际利率和黄金之间相关性的计量经济学模型,黄金价格将在每盎司1000美元左右;

④ 2)如果10年期实际收益率进一步下跌,跌至- 2%,该模型预测黄金价格将远远超过每盎司2000美元;

⑤ 3)如果实际收益率保持不变,该模型将预测黄金价格将保持不变;

⑥ 不过Erb和Harvey也警告称,相关性并不是因果关系,目前也无法找到有说服力的证据,证明低实际利率是导致金价高企的原因。事实上,Erb和Harvey发现,“因果关系可能是相反的,即较高的实际黄金价格导致了低的实际收益率。”

交易骑士

交易骑士

沪公网安备 31010702001056号

沪公网安备 31010702001056号