作为过去一年表现最好的主要资产,金价今年年初以来飙升了近四分之一。随着全球经济衰退的到来,降幅比预期的要快,下一个目标是2000美元/盎司。分析师认为,由于疫情大流行引发的不确定性以及重新出现的全球贸易紧张局势,黄金普遍上涨的局面将持续下去。最近几周,美国各州重新开放经济后,新冠病毒病例日增加创纪录。

在不确定的环境下,黄金是很好的分散投资工具

国际贸易紧张局势的加剧加剧了人们对二次疫情的担忧。美国贸易代表周二晚间发布的一份通知显示,特朗普政府正在考虑对法国、德国、西班牙和英国的31亿美元出口产品征收最高100%的新关税。

HYCM首席外汇分析师Giles Coghlan周四对CNBC表示,私人银行一直在鼓励其高净值客户在投资组合中配置黄金,这说明"并非所有人都对目前已经入疫情大流行后的市场复苏有信心"。

对感染人数再次飙升的担忧可能会将美国主要股指重新推入熊市,未来几周的交易将出现波动。中期来看,黄金应会和白银一起上涨,但近期的涨幅可能会受到回调的限制。股市的任何大规模抛售都可能导致短期内金价走软,现货黄金在1680美元附近应为买家恢复做多提供良好支撑。

为什么市场押注黄金年内会创下历史新高?

虽然美联储旨在支持就业的政策可能会防止股市崩盘,但万亿美元印钞将为未来更快的通胀提供了素材,并让投资者回归金属市场。当实际利率较低时,金属市场往往表现良好。这意味着黄金与风险资产正相关,进一步的量化宽松政策会推动黄金走高。

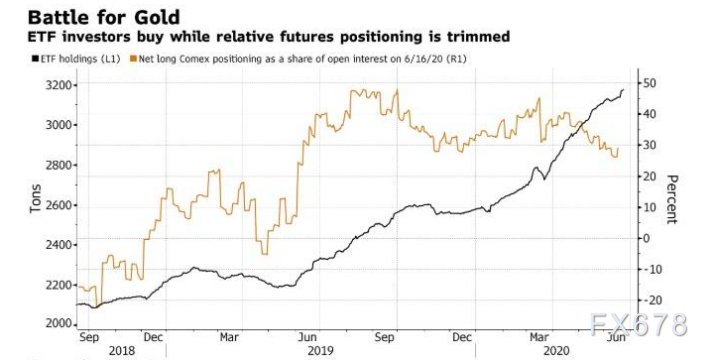

此外,ETF和期货的投资者流动是更重要的价格驱动因素。在2019年初短暂超跌后,以Comex管理的资金净多头头寸占未平仓权益的比例衡量,黄金的投机性过剩从近50%回落至30%以下,从而有重建的空间,交易所交易基金的胃口仍然无法满足。

这种观点面临的主要风险是V型经济反弹,其强劲程度足以导致央行大幅削减刺激措施。如果出现失控的通胀,后者可能会出现,但似乎不太可能在年底前以有意义的方式出现。目前,政策制定者可能会保持温和,从而间接支持黄金。

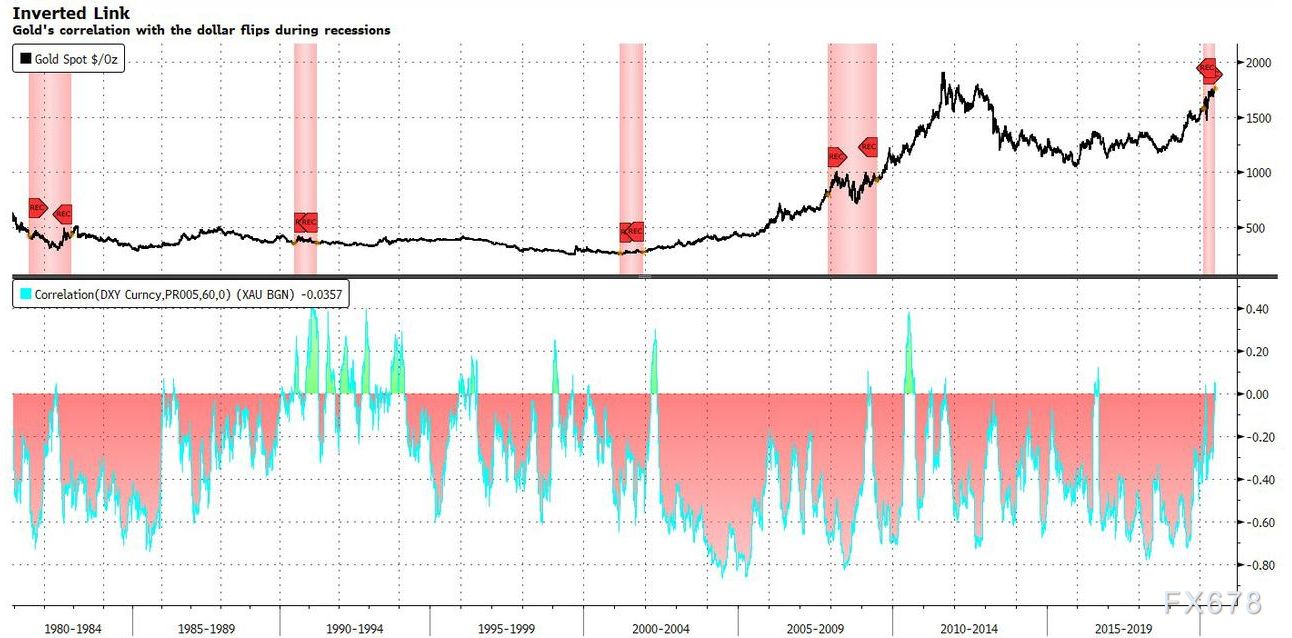

美元是推动金价上涨的最大因素。分析显示,自2001年以来,约四分之一的周线价格波动可能是由贸易加权美元造成的,这可能暗示美元走强是一种风险。然而,在严重的压力时期,黄金与美元的关系出现逆转,两者都成为避险资产。自1981年以来,每次经济衰退期间或之后,两者之间的负相关关系都会破裂。

在经济疲软时期,央行也可能继续作为实物金属买家的后盾。根据国际货币基金组织(IMF)的数据,截至今年4月,俄罗斯官方购买了近600万盎司的金属。这是自2013年以来,今年同期总持股量的最大增幅。

鉴于黄金几乎完全没有弹性的供应曲线,供应并不是威胁。在过去的一年里,初级矿商的股价上涨了38%。但任何新的资本支出在未来几年都不会有结果,而回收利用只是一个边缘问题。这些因素应有助于黄金突破1800美元的长期阻力位。CTA可能会给它带来检验2011年历史高点的动力,并在年底前使1900至2000美元的价格区间变得现实。

美国银行:金价或在三季度创下历史新高

美国银行首席全球FICC技术策略师Paul Ciana指出,现货黄金在二季度结束时出现的向上突破结束了八周的震荡区间,并恢复看涨前景。预计金价将于下周测试2012年高位1790-1800美元区间,如果能突破1800美元的阻力位,目标位将锁定2011年创下的1920.70美元的历史高位。

由于市场对于二次疫情风险的愈发担忧,金价最近继续上涨,尤其是在美国这削弱了投资者对疫情后复苏速度的乐观情绪。金价本周一度触及1779.53美元/盎司,这是自2012年10月初以来的最高水平。

从目前走势来看,金价可能在2020年三季度突破1900关口,并创下历史新高。Ciana认为,一波引领金价突破2000美元的浪潮已经开始,预计这波涨势将助推金价冲高至2114-2296美元/盎司。

拾斤

拾斤

沪公网安备 31010702001056号

沪公网安备 31010702001056号