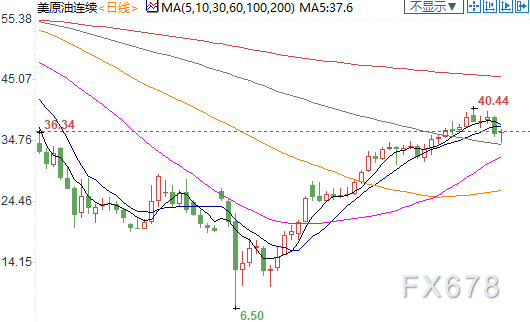

欧洲时段,美油探底回升5%至36.7美元/桶附近,市场风险偏好情绪有所回暖,欧洲股市大幅走高,而OPEC+联合部长级监督委员会在6月18日的会议上没有决定石油政策的授权,近期对OPEC+扩大减产的利多已经消化,投资者将进一步关注需求动态,此外美国页岩油的动态也是焦点,这是供应方面变动较大的部分,而库存高企依旧意味着供需尚未达到平衡,可能抑制油价的升势,关注晚间石油钻井数据。

★近期热点提要★

1、【英国将分阶段实施脱欧后的边境管控】

英国:从2021年1月1日起,大多数贸易商将有6个月时间完成报关,从2021年7月起,所有货物的贸易商必须在进口时进行申报,并支付相关关税,从2021年4月开始,所有动物和植物产品的进口商将需要提交预先通知和相关的健康文件。

2、【美国零售业遭遇冲击,2020年2.5万家商店面临关闭】

① 衡量美国消费者乐观程度的关键指标——IBD/TIPP经济乐观指数6月下降5.4%,尽管美国各州经济开始陆续重启;

② 该指数为47.0,为2016年9月以来的最低水平。这也使得该指数连续第三个月处于负值区域。IBD/TIPP指数低于50.0表明市场预期悲观;

③ 全球最大的钻石珠宝零售商Signet Jewelers表示,今年3月因疫情而暂时关闭的至少150家北美门店将不会重新开业;

④ Signet Jewelers还计划在截止2021年2月的财年结束前再关闭150家门店。该公司在全球运营着3172家门店;

⑤ 总体而言,美国零售业正面临着关店的浪潮,这都是此前闻所未闻的。在疫情大流行摧毁了许多商场零售商本已陷入困境的行业后,今年可能有多达2.5万家美国商店永久关闭;

⑥ 零售和科技数据公司Coresight Research的一份报告显示,这一数字将打破2019年创下的纪录,当时有9800多家门店永久关闭。

3、【LBMA:年初金市严重错位后 银行已将黄金交易从纽约转移至伦敦】

伦敦金银市场协会(LBMA)首席执行官Ruth Crowell表示,市场参与者行为的改变从两地黄金交易量中可见一斑。最近几个月,伦敦黄金交易量超过了美国期货市场。此种脱位的程度,让所有人都开始质疑长期以来做多伦敦、做空Comex的对冲方式。当然短期到中期来看,并不是均等的对冲。因此它们不得不要么走场外,要么降低交易兴趣。市场参与者正与Comex讨论多个问题,包括准许在伦敦交付黄金等。预计未来一个月左右,Comex可能会就此发表声明。

4、【经济学家认为欧洲央行还将进一步宽松】

机构调查显示,受访的41位经济学家中有31位表示,欧洲央行将宣布进一步的宽松政策;受访的31位经济学家中有23位表示,欧洲央行的下一个政策举措,可能是在2020年底前再次增加债券购买;预计欧元区第二季度经济环比萎缩12.5%,2020年第三季度和第四季度分别环比增长7.9%、3.1%;5月份调查显示分别为-11.3%、7.2%、2.8%。

5、【英国内阁办公室大臣戈夫:正式确认英国不会延长过渡期】

6、【欧盟官员Sefcovic:欧盟仍对延长过渡期持开放态度】

还剩余6个月的时间,仍有很多工作要做才能达成与英国的贸易协议;从明年1月1日起,英国将对进入北爱尔兰的货物实施所有必要的检查;只有英国全面有效地履行所有法律承诺,才能确保北爱尔兰的持续和平,以及欧盟单一市场的统一;与英国内阁办公厅大臣戈夫的会谈气氛非常融洽,关于未来几周进展的结论也很务实。欧盟将继续全面保护单一市场的完整性,双方均同意需要加快谈判,希望达成有野心的英欧贸易协议,希望英国首相约翰逊和欧盟委员会主席冯·德莱恩之间的视频通话将为英国带来新的动力,我们同意与英国内阁办公厅大臣戈夫就贸易协议进行密集的工作,政府的计划不包括征收财产税,英国内阁办公厅大臣戈夫明确表示,英国不会寻求延长脱欧过渡期,我们将此作为最终决定。

★欧洲时段外汇行情回顾★

欧洲时段,美元指数探底回升,交投于96.78附近,市场风险偏好情绪此起彼伏,显示投资者的谨慎态度,鉴于二次疫情爆发的可能性在上升,预计美元将获得避险需求支撑,此外,美国国家经济顾问库德洛表示,美国将不会因为新冠病毒再次关闭经济。投资者对风险资产也不是过分悲观,但经济复苏看来将是缓慢而曲折的。

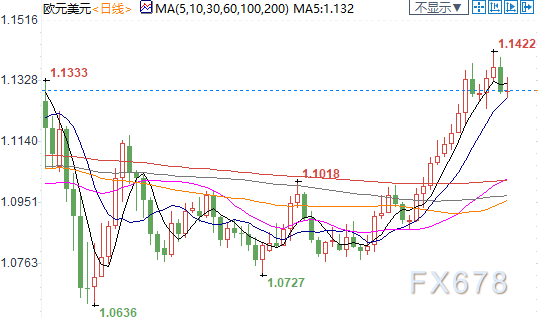

欧洲时段,欧元兑美元冲高回落40点,整体并无明显基本面驱动,周末来临前,市场风险偏好情绪此起彼伏,德国政府消息人士表示,德国内阁批准刺激计划和降低增值税计划。而欧盟委员会获得批准寻求购买新冠疫苗,市场也担忧二次疫情的爆发。

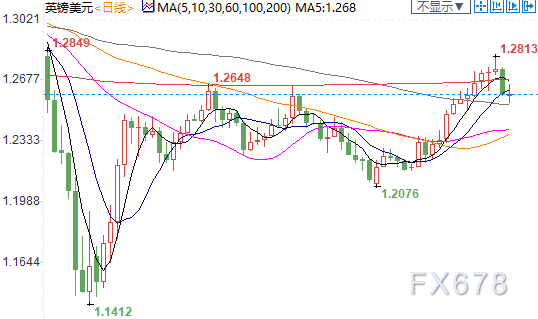

欧洲时段,英镑兑美元交投于1.2580附近,盘中触及逾一周新低,英国内阁办公室大臣戈夫表示,正式确认英国不会延长过渡期。此外,预计英国央行将在6月会议上进一步推出1000亿英镑的量化宽松政策,且存在采取更大规模的宽松政策的可能性,这令英镑承压。欧洲方面表示,双方均同意需要加快谈判,希望达成有野心的英欧贸易协议,希望英国首相约翰逊和欧盟委员会主席冯·德莱恩之间的视频通话将为英国带来新的动力,我们同意与英国内阁办公厅大臣戈夫就贸易协议进行密集的工作。

欧洲时段,美元兑日元走高至107.4附近,日元止步四连涨,市场风险偏好情绪转暖,欧洲股市大幅走高,此外,日本央行将扩大企业支持计划,将企业支持计划扩大到100万亿日元以上。标普称,日本经济的趋势增速大幅放缓将是最可能触发该国主权债务评级被下调的因素。标普本周早些时候调整了日本的评级展望。标普本周早些时候将日本A+长期主权债务评级和A-1短期主权债务评级的展望下调,反映出政府的财政赤字增加。

欧洲时段,美元兑加元承压,交投于1.3580附近,商品货币集体反弹,亚洲时段一度承压,欧洲股市大幅走高,周四的恐慌情绪得到释放,投资者仍押注经济复苏,此外油价也大幅探底回升,这令加元受益。

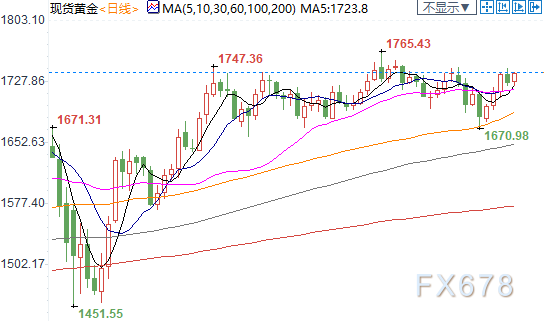

欧洲时段,现货黄金回升至1740美元/盎司附近,美元指数震荡回落,黄金也受到避险需求的支撑,美国国家经济顾问库德洛表示,美国将不会因为新冠病毒再次关闭经济。这令投资者担忧美国二次疫情的爆发可能更加凶猛,此外全球各国股市涨跌不一,市场风险偏好情绪此起彼伏,黄金依旧处于震荡区间。后市进一步关注疫情及股市波动方面。

欧洲时段,美油探底回升5%至36.7美元/桶附近,市场风险偏好情绪有所回暖,欧洲股市大幅走高,而OPEC+联合部长级监督委员会在6月18日的会议上没有决定石油政策的授权,近期对OPEC+扩大减产的利多已经消化,投资者将进一步关注需求动态,此外美国页岩油的动态也是焦点,这是供应方面变动较大的部分,而库存高企依旧意味着供需尚未达到平衡,可能抑制油价的升势,关注晚间石油钻井数据。

机构观点

【黄金市场本周出现了较为明显的波动,受到整个市场震荡的影响】

① 澳新银行(ANZ)表示,本周美联储利率决议后,其对持续维持在低利率水平的预期支撑着黄金市场的表现;

② 蒙特利尔银行资本市场(BMO Capital Markets)也表示,本周美联储的表态对黄金是利好的。美联储的声明对黄金是利好的,工业金属也可能因为通胀而获益;

③ 道明证券(TDS)指出,美联储利率决议后,黄金多头的优势变得更明显。黄金距离突破已经不远了,而美国疫情可能出现第二波爆发也会为黄金产生影响;

④ 该行指出,黄金多头已经明白黄金并不能对抗疫情引发的通缩风险,因此之后还是要谨慎。但系统性趋势追随者还是更倾向于做多;

⑤ Gain Capital Group LLC全球市场研究主管Matt Weller表示,几乎很难再出现有比现在更利好黄金的基本面环境了。

【凯投宏观(Capital Economics)表示,今年余下时间里黄金可能还有大幅回落,到年底可能跌至1600水平】

① 由于中短期通胀预期仍将低迷,这是看空黄金的一大理由。尽管市场还是有避险需求,但因刺激带来的通胀在中短期是不太可能出现的。利率则还会维持在低水平,避险情绪疲软会使得黄金承压,年末跌至1600关口;

② 此前避险情绪和低利率推动金价走高,但近期黄金市场的上涨主要是受到了投资者们对冲通胀的需求,但在通胀可能难以上涨的情况下,黄金就会承压;

③ 凯投宏观认为,近期的大量刺激并不能推动中期通胀的上升。短期会出现通胀低迷的情况,被注入市场的大量流动性不太可能推动通胀中期升温。金融危机时,利率降到零以及大量QE都并没能带来通胀;

④ 另外,在全球经济开始复苏后,避险情绪的下降也会打压黄金的表现。

【分析师:第二波疫情和经济刺激计划,成为当前市场关注的主要焦点】

① 有乐观的分析师指出,市场似乎对美国城市出现第二波冠状病毒和全球经济复苏加剧的担忧不屑一顾。市场对德国、日本和其他主要经济体推出更多经济刺激计划的乐观情绪提振了市场情绪;

② 市场仍然担忧第二波疫情会很快爆发,当地时间11日,田纳西州纳什维尔市官员宣布,在新冠肺炎确诊病例数增加后,计划推迟下一阶段的城市重启计划。此外近日,得克萨斯州日均新增新冠肺炎确诊病例和住院人数继续呈上升趋势,该州卫生部门的一位官员表示,局势依然严峻;

③ FXStreet认为,消费者信心和支出是恢复美国经济健康的关键因素。预计6月份消费者信心将小幅上升。如果消费恢复快速增长,美元也会快速回升;

③ ThinkMarkets表示,在昨日大幅下跌后,股指期货已从最糟糕的水平略有回升,原因是那些在周四交易中持有看跌头寸的幸运投资者进行了一些逢低买盘和空头回补,在无序抛售和主要股指遭受技术破坏之后,警惕市场出现新的下跌。

【分析人士:第二波疫情威胁给美股沉重压力】

①市场分析人士认为引起隔夜美股暴跌的其中一个因素是第二波新冠肺炎疫情的威胁。随着美国各州进一步推动经济重启,包括亚利桑那州和得克萨斯州等一些州的新冠肺炎病例和住院人数再次激增,其中得克萨斯州已连续三天报告了创纪录的新增病例,而加利福尼亚州也同样出现这种情况。对第二轮新冠肺炎疫情暴发的担忧也随之升温,本已疲弱的经济复苏恐变得更步履蹒跚;

②分析人士指出,即便如此,美国财政姆努钦也坚持要保持目前经济重启的步伐,且他还强硬表态称,即便新冠肺炎病例再次激增,美国也不应再次关闭经济,因为经济停顿造成的损失会更大。如果疫情卷土重来,美国政府可能不一定会采取强制隔离措施,因为针对新冠肺炎病毒的检测和关联追踪系统正在改善,而且白宫对如何遏制疫情有了更多了解

③道富全球的投资官海涅尔Lori Heinel指出,第二波疫情的确会引起一些担忧,市场担心这一点是正确的。同时,美股从3月的地步出现了令人难以置信的反弹,投资者希望在这里获利了结的想法也推动了周四的抛售。

【西太平洋银行:澳元兑美元年底将涨至0.72】

西太平洋银行预计澳元兑美元今年底将涨至0.72,2021年底将升至0.76,将年底目标从0.68大幅上调至0.72,上个月将其2020年底目标从0.66上调至0.68,表明对澳元在今年下半年大幅持续回撤的可能性更加谨慎,仍然预计下半年的升势不会那么顺利;对于2021年,仍保持一贯的预期,即全球经济复苏将支撑冒险情绪,并提振澳大利亚关键出口商品的需求,减少对政策支持的依赖,预计全球经济增长率将从2020年的-3%升至2021年+5%,因此尽管澳元兑美元的起点较高,但仍预期2021年将上涨,年底目标上看0.76

【Pepperstone表示,宏观环境依旧非常利好黄金】

① 疲软美元和债券收益率都将推动金价最终突破1650至1750震荡区域。尽管名义收益率稳定在低水平,但美联储还是让通胀预期出现了小幅走高,5年期隐含通胀率上涨了3个基点,自3月9日以来第一次涨至1%上方,这使得美国5年期国债收益率下跌至-70个基点;

② 对黄金而言,这简直是个完美风暴,尤其现在美元在下行趋势中;在美联储大量政策之下,美元长期都将承压。美国不再是全球储蓄的突出目的地了,而且近几年投资者们对分配资本有了更多选择;

③ 债券收益率低迷对美元有所影响,尤其在美联储可能进行收益率曲线控制的情况下。美联储要进一步扩表,来控制收益率曲线,那么结果就是造成实际利率进一步负值,美联储资产负债表会进一步扩张。

交易骑士

交易骑士

沪公网安备 31010702001056号

沪公网安备 31010702001056号