市场预计,包括沙特在内的主要产油国已经开始从之前采 取“价格竞争”争抢市场份额的销售策略逐步回归到自律减产维护油市的战略上来。沙特此举也一定程度上反映了主要产油国对全球原油供需有望趋于平衡,甚至阶段性供给短缺的预判。

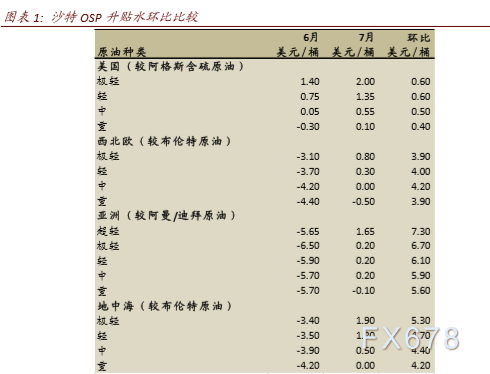

7月OSP价差环比全部上调

沙特将 7 月销往亚洲的原油较阿曼/迪拜原油的价 差环比上调 5.6-7.3 美元/桶,除重油外全部贴转升;销往美国的原油升水进一步 扩大,环比上调 0.4-0.6 美元/桶;销往西北欧与地中海的 OSP 与基准油价价差也 贴转升,环比分别上调 3.9-4.2 美元/桶与 4.2-5.3 美元/桶。

7月亚洲OSP贴水基本消除,抄底原油经济性正在减弱。对于中国炼厂而言,在低油价时抄底原油(即加大原油采购规模),主要是博取低油价带来的石化产品价差扩大、成品油地板价带来的超额收益、以及未来潜在库存收益等红利。

考虑到当前油价已经回到40美元/桶以上水 平,以及OSP贴水也已经消除,认为当前抄底原油的经济性正在减弱,相反因抄底原油而可能带来的企业负债率提升、物流仓储成本提升、潜在存货跌价损 失等风险正在增强。我们认为中国炼厂应该回归到按刚需采购原油的节奏中来。

民营大炼化已经基本完成了抄底动作

预计中国民营大炼化从今年2-3月份开始陆续入场抄底原油,并在4-5月份大规模增加了采购量,6 月份开始便逐步回归到正常采购水平。预计通过过去几个月的加采,民营大炼化已经从正常 45 天左右(约 250 万吨)的原油库存水平,提升至接近75天左右(约 400 万吨), 进一步屯油的积极性在正在大幅下降。

换而言之,认为沙特将7月份OSP贴水消除,对中国民营炼化公司的影响偏中性,而6-7月份,这些公司有望很大程度上受益于此前抄底的低价原油,利润出现大幅度的回升。维持覆盖公司的盈利预测、目标价与评级,但也要警惕油价恢复与炼化公司业绩恢复低于预期的风险。

来源:中金公司

沪公网安备 31010702001056号

沪公网安备 31010702001056号