上海黄金交易所2020年6月5日交易行情

① 黄金T+D收盘下跌0.10%至387.71元/克,成交量90.188吨,成交金额351亿184万2880元,交收方向“多支付给空”,交收量12.592吨;

② 迷你金T+D收盘下跌0.07%至387.9元/克,成交量13.1656吨,成交金额51亿2689万7090元,交收方向“多支付给空”,交收量29.732吨;

③ 白银T+D收盘下跌0.07%至4274元/千克,成交量15128.332吨,成交金额648亿4761万8240元,交收方向“多支付给空”,交收量146.250吨。

黄金吸引力下降

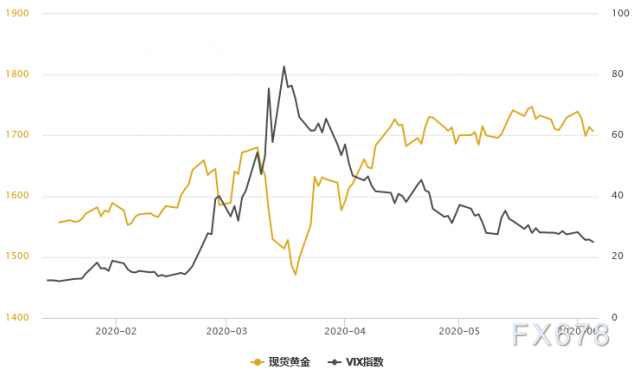

周五(6月5日)现货黄金承压,跌至1710下方,尽管美元指数表现弱势,一度触及近三个月低点,但黄金并未受到太多支撑,目前来看,风险资产的走高对黄金负面影响很大,日内全球股票市场再度整体走高。

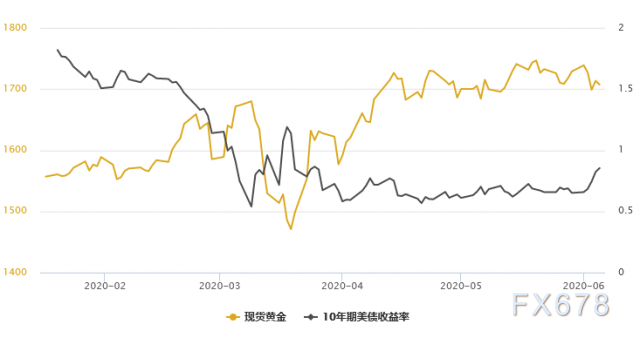

投资者对美国经济复苏态度乐观,这令美债收益率不断走高,创逾两个月新高,黄金吸引力因此下降。

欧洲央行周四在一份声明中表示,从目前到2021年6月份,该央行将购买不超过1.35万亿欧元的欧元区政府债券和公司债券,扩大和延长现行的7500亿欧元债券购买计划。欧央行称,在2022年底前,对在该计划下购买的债券,到期后会进行再投资,同时将关键利率维持在-0.5%不变。这一系列举措大幅超出市场预期,推高欧元区股市和债市,将欧元兑美元汇率推至3月以来最高水平。美元指数则继续重挫,黄金则一度冲上1720。

此举使得一向动作迟缓的欧洲央行终于在刺激计划上赶上美联储。自3月以来美联储已经向美国金融体系注入了约3万美元的资金。考虑到欧洲央行最新的扩张举措以及其之前提供的约1万亿美元的廉价贷款,二者的刺激政策规模相当。

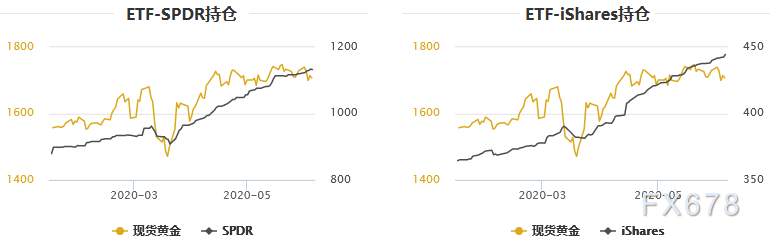

6月5日黄金ETFs数据显示,截止6月5日黄金ETF-SPDR Gold Trust的黄金持仓量1132.21吨,较上一交易日减少1.16吨;Gold Trust6月5日数据显示,iShares Gold Trust6月5日黄金持有量444.35吨,较上一交易日增加2.08吨。

今晚市场又将迎来重磅的非农数据,在经历了此前连续两个月极为糟糕的数据后,5月数据将仍然是市场聚焦。受到疫情影响,美国各地封城使得就业市场大幅承压。此前3月美国非农就业减少70万,4月大减逾2050万。此次市场预计5月非农将减少750万就业,失业率将上升到19.1%。

富国银行证券(Wells Fargo Securities)表示,一个需要关注的重要方面是人们失业的原因。眼下这个衰退中,很多人把失业归于‘暂时被遣散’,这种失业通常和商业周期是没关系的,现在绝大部分失业的人都认为自己的失业状态只是临时的,但这些失去的岗位里,有多少最终会变成长久的,这是一个非常关键的方面。

世界黄金协会:全球黄金ETF在今年前五个月的流入超过了此前任何一年的年度纪录

全球黄金ETF总持仓在五月再度增长154吨,这相当于85亿美元(总资产规模上升4.3%)的净流入,总规模达到了3,510吨的历史新高。今年截至目前,全球黄金ETF已有623吨(约合337亿美元)的净流入,这已超过了2009年创下的591吨的最高年度净流入水平。

尽管股市与债市走强,金价的上涨以及净流入的强劲还是令全球黄金ETF总资产管理规模同样达到了1,950亿美元的历史新高。在4月与5月一共43个交易日中,全球黄金ETF在41个交易日中都实现了资金净流入。与之类似的是2016年的五月与六月,黄金ETF在这两个月中仅有4个交易日没有净流入。

北美地区黄金ETF净流入为所有地区中最高。从历史上看,该地区的基金流量与金价表现密切相关。五月也是北美地区基金(持仓上升102吨,净流入56亿美元,资产管理规模增长5.6%)连续第二个月引领全球其他地区,其持仓总规模达1,815吨,超过了2012年12月创下的1,736吨的高位。在占比达65%的英国基金的主导下,欧洲地区黄金ETF总持仓上升了45吨(24亿美元,2.9%)。以中国地区黄金ETF为主的亚洲基金总持仓增长了4.4吨(2.62亿美元,4.7%)。

支撑黄金投资需求的驱动仍存,并有新的利好因素出现:1、各国央行政策导致的低利率环境,并且通胀预期也有所抬升;2、新冠疫情带来的对全球经济和社会的不确定性,以及潜在的二次爆发;3、未来上市公司的盈利预期下降,令股市的过高估值更甚;4、近期爆发的美国种族相关的国内动荡令市场的不确定性加重。

华安黄金ETF持仓上升1.5吨(0.83亿美元,5.5%),同时,工银瑞信黄金ETF和前海开源黄金ETF在五月上市,其持仓共计2.3吨,令中国的黄金ETF总资产上升了4%。

面对不断膨胀的财政预算赤字以及高企的股债估值,投资者寻求对冲的意愿不断上升,这驱动全球黄金ETF的总持仓超过了德国的官方黄金储备,以及除美国外的所有国家的黄金储备。这反映了黄金ETF作为一项配置黄金的工具,在投资者中的接受度不断上升。

机构观点:维持住1700的整数关口对黄金是很重要的

Price Futures Group高级市场分析师Phil Flynn表示,市场对经济表现的积极情绪以及股市的上行是金价下跌的主要因素。

ADP就业数据表现好于预期,股市也仍然在走高,那些对经济最糟糕的预期似乎在远去。在这种情况下,作为避险资产的黄金吸引力就有所下降。恐慌指数也跌至三个月低位水平。

ED&F Man Capital Markets的大宗商品分析师Edward Meir表示,本周三ADP数据的表现使得金价大幅走低。

美国ADP私营企业就业人数5月减少276万人,好于市场预期的减少900万人。

LaSalle Futures Group高级市场策略师Charlie Nedoss指出,不仅股市在上周,债券收益率也有所走高,这都打压了黄金的表现。一些资金进入了股市,因为预计整体经济会有复苏。

此外,本周金价的下跌可能和止损点被触发有关。Comex 8月期金价格跌破了20日移动均线和15日均线水平,触发止损使得金价进一步下跌。

另外,美元的疲软表现也没能为黄金带来太大支撑。当然,在目前这种市场大量刺激的宏观环境下,黄金下方的支撑还是较为稳固的。

交易骑士

交易骑士

沪公网安备 31010702001056号

沪公网安备 31010702001056号