如果经济学家们不能就眼下的情况达成共识,为什么还要假设有人对未来有明确的预期呢?目前可以用对过去和现在的了解来提供指导,提出的逻辑是基于乐观的假设和历史数据,这个结果远低于大多数经济学家基于希望的预测。

坦率地说,今天提出的可能是最好的方案。它偏离了大众的叙述,但值得认真考虑。

字母经济

经济会以何种型态复苏?“V”型、“U”型还是“L”型。

我们希望出现快速的“V”型复苏,但心知肚明,想要快速恢复前十年的经济增长率的可能性不大。严峻评估是由于在病毒出现之前就存在的众多因素,以及对疫情的极端财政和货币政策反应。

与此同时,通过一个简单的经济模型,使用了非常乐观的假设,说明为什么这次复苏可能要用数年,而不是数月来衡量。强调一点,模型中假设的是最好的情况。

国内生产总值

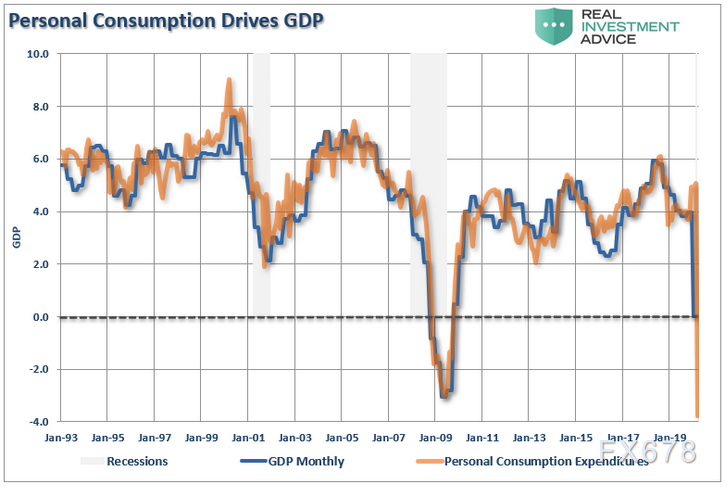

国内生产总值(GDP)是经济活动和增长的量化方式。GDP是个人消费支出(PCE)、企业总投资、政府净支出以及出口额减去进口额的总和。

GDP中最重要的比重是PCE。在过去十年的经济扩张中,PCE占GDP的74%。自1948年以来,这一比例平均为65%。

消费的巨大重要性及其对其他GDP贡献因素的次要影响,使得经济学家可以将PCE作为预测经济增长的一个指标。统计上,使用三年移动平均值,PCE和实际GDP的相关值为0.7789。

就业> PCE > GDP

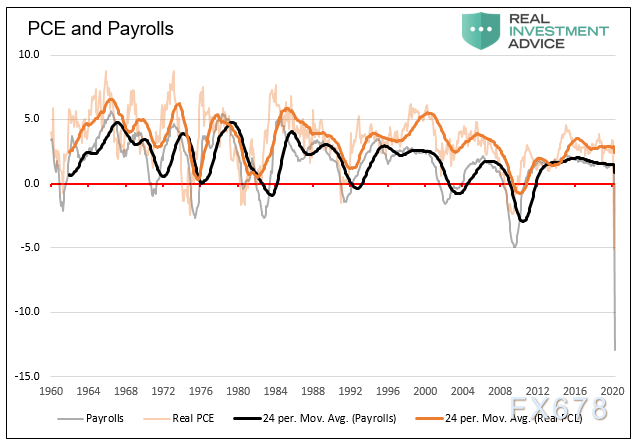

正如PCE拉动GDP一样,劳动力则推动PCE。美国绝大多数家庭工作是为了解决消费需求。一些富裕的家庭可以依赖投资和储蓄,而一些贫穷的公民则依赖于政府。然而,绝大多数公民基本都依靠其薪资来解决消费需求。因此,PCE主要取决于就业和薪资水平。

下图显示了就业人数与PCE的同比变化。如果以两年的平均值计算,则如黑线所示,相关性很明显。

就业预测

鉴于劳动力市场与消费之间的密切关系,可以使用劳动力预测得出PCE估值。

首先,当前的数据和近期预期提供了对劳动力市场何时触底的预测。其次,使用先前的衰退数据来计算劳动力市场从谷底复苏的速度。

步骤1—截至2020年4月劳工统计局就业报告,就业人数下降13.5%,至1.31亿。经济学家预计,当本周五公布五月份非农就业报告时,该数据将再下降6%,至1.23亿。大胆假设,5月份的就业报告将标志着就业处于低点,未来就业人数将会增加。

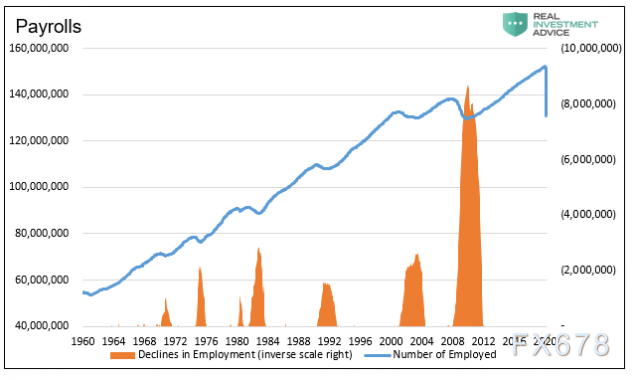

步骤2—下图有助于说明就业增长可能恢复到其先前峰值的速度。橙色条形图显示了在数量和时间方面就业损失的深度。为了比较,我们将第二个y轴反转。

最近的一次2008/09年经济衰退中,工作岗位从高峰到低谷再回到之前的高峰需要76个月的时间。

2008年

考虑到最近的三次衰退,2008/09年的衰退是模拟未来预期的最佳代表。这不仅是最近的一次经济衰退,而且最好地反映了当前的心态和经济地位。

① 与1990年和2001年的衰退相比,此次衰退的基础更广,影响的行业、公民和国家也更多。

② 2008/09年的衰退和复苏也需要更多的财政和货币政策来刺激经济活动。

③ 1990年和2001年,联邦、公司和个人的债务水平显著低于2008/09年。

④ 1990年和2001年的自然经济增长率高于2008/09年衰退时的增长率。

当前的经济比上次衰退负担更多的债务,过去十年的自然增长率已经降低,未来的经济增长率可能是当前衰退中本已疲软速度的一半。

与过去的情况一样,为抵御当前的衰退而发行新债券将使我们日后蒙受损失。因此,认为2008年的经验是分析劳动力市场可能恢复的时间和速度的乐观代表。实际上,2008/09方案可能是绝对最佳方案。失业人数已经比金融危机中严重得多,而且复苏的持续时间肯定比那段时期更长。

在2008/09年经济衰退中,就业人数在经济衰退开始后的两年内一直处于低谷,比之前的峰值下降了6.3%。从那个低点开始,劳动力市场花了四年多的时间才能完全弥补损失。总体而言,劳动力市场需要六年才能恢复经济衰退前的高峰。

2020年

美国劳工统计局认为就业人数在2020年2月达到顶峰,为1.54663亿。它在三月份下降了不到一百万,然后在四月份暴跌了2540万,至1.3104亿。

如今,对现有雇员人数的估计范围很广。根据分析,预计5月份的就业报告将标志着经济触底,就业人数料降至1.23亿。

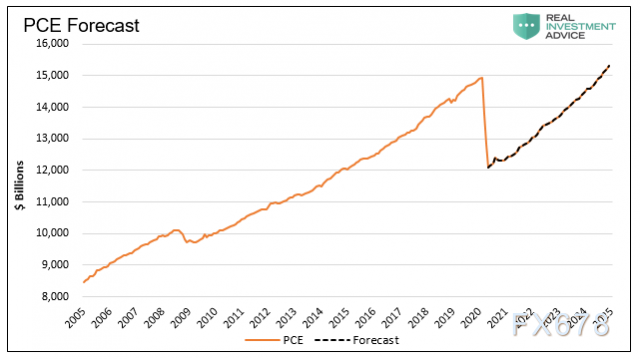

而从6月份开始,就业将以2008年危机后的同样速度和持续时间恢复。使用这个假设,创建出如下所示的PCE预测。

如果劳动力和PCE之间的历史关系得以维持,并且消费继续成为GDP的主要贡献者,那么市场不应该期望GDP在2025年之前恢复之前的高位。

上面列出的恢复率不是“ V”形或“ U”形。它与耐克耐克标志相似,但急剧下降且需要长期恢复。

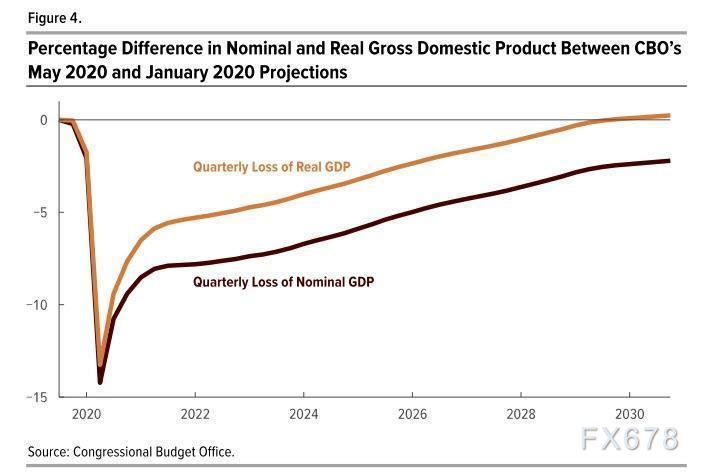

CBO:经济至少十年不会完全复苏

有趣的是,美国国会预算局(CBO)也同样认为复苏的时间将比大多数经济学家的预期更长。国会预算办公室(CBO)的耐克耐克运动预测显示,经济至少十年不会完全复苏。

如前所述,该分析假设复苏与2008年的经济类似。尽管2008年艰难,但当时的自然经济增长率更为强劲,债务数量较少。

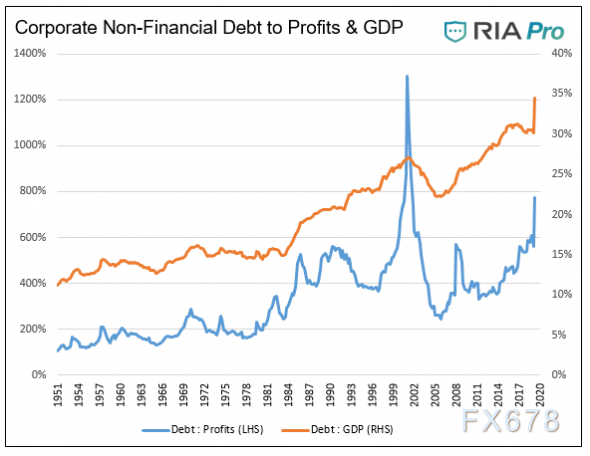

自2008年以来,联邦债务与GDP的比率几乎翻了一番。现在,这一数字接近120%,远远超出了许多经济学家认为可持续的水平。公司债务对GDP和利润的增长也以不可持续的速度增长,如下所示。

一个简单的结论就是,随着经济的复苏,债务将在当前的增长道路上承担更大的压力。

经济学家在预测经济活动时,往往无法充分考虑现有的不利因素,而很少能解决新的不利因素。他们是故意无知,还是他们的雇主对刻画好的结果有既得利益?

拾斤

拾斤

沪公网安备 31010702001056号

沪公网安备 31010702001056号