上海黄金交易所2020年5月29日交易行情

① 黄金T+D收盘上涨0.67%至391.92元/克,成交量63.942吨,成交金额250亿5890万940元,交收方向“空支付给多”,交收量15.874吨;

② 迷你金T+D收盘上涨0.54%至391.71元/克,成交量9.7534吨,成交金额38亿2219万2108元,交收方向“空支付给多”,交收量43.136吨;

③ 白银T+D收盘上涨1.38%至4246元/千克,成交量18006.61吨,成交金额764亿5921万9896元,交收方向“多支付给空”,交收量172.950吨。

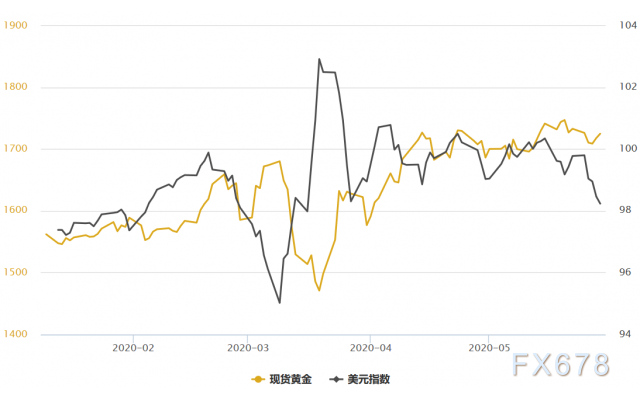

美元逼近98大关

周五(5月29日)现货黄金走高至1720上方,美国多项经济数据不佳,美元指数跌至两个半月低点,此外,地缘局势及贸易局势仍充满不确定性,避险需求支撑金价。

美国第一季度实际GDP下修至-5%,创2009年以来最大季度跌幅。这是自美国2014年第一季度GDP萎缩1.1%以来,首次出现负增长,也是自2008年第四季度金融危机最严重时期GDP萎缩8.4%以来的最低水平。

美国上周首申212.3万人,10周累计超4000万人。美国首次申请失业金人数已连续第八周从近690万的峰值下降,但仍远高于此前的历史最高位。美国4月耐用品订单初值环比下降17.2%,降幅为2014年8月来最大。

媒体援引知情者消息称,汇丰、摩根大通等利用黄金期货对冲现货黄金风险的银行再也不愿持有大规模的纽约黄金期货头寸。今年3月Comex黄金期货与伦敦现货黄金的价差异常高涨,这导致银行的期金持仓账面亏损数千万美元。汇丰曾经一天内浮亏2亿美元。

在连续震荡之后,市场开始了回踩前期突破的走势,并且由于周期较久,因此三角形下轨也在重叠之中。双重支撑区域1690作为前一波行情的起始点十分关键,跌破就将意味着近期的涨势完全熄火,市场很有可能进入到一段长时间的调整行情之中。

对于多头而言,日内初步压力将见于1727附近,但是需要重新回到1734/36之上,才能稳住局势。相较于黄金,白银近期的表现还是可圈可点。不过白银单边强势的可持续性存疑,若黄金保持持续压力的话,白银需要留意补跌风险。

Price Futures Group高级市场分析师Phil Flynn表示,黄金上行受到的阻碍主要来自股市的上涨。尽管黄金的基本面依然稳固,但人们的信心开始增强,愿意把资金投入到股市中,黄金受到打压,因此进入盘整状态。

加拿大皇家银行资本管理(RBC Wealth Management)总经理George Gero表示,黄金陷入了双重麻烦中,一方面是股市上涨,一方面是市场对重启经济的积极预期。

5月29日黄金ETFs数据显示,截止5月29日黄金ETF-SPDR Gold Trust的黄金持仓量1119.63吨,较上一交易日增加0.58吨;Gold Trust5月29日数据显示,iShares Gold Trust5月29日黄金持有量439.99吨,较上一交易日增加1.93吨。

实物黄金供应由短缺转为过剩状态

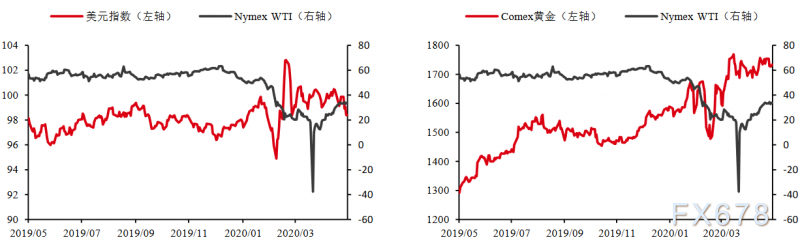

黄金市场又出现了新动向,从本月初整个市场实物供应出现问题的状态,转向了出现大量过剩供应的状态。

在今年3月,受到疫情影响,大量黄金加工商不得不关闭。Comex的仓库中符合交割尺寸的金条数量一度大跌。

但在那之后,随着加工商的复工,黄金供应量开始大幅恢复,自3月末至今,有1680万盎司的黄金被运入Comex金库。截止本周二,Comex仓库中的黄金库存量总计达到了2600万盎司。

事实上,从瑞士海关数据来看,Comex的这些黄金供应也是非常明显的。数据显示,4月瑞士出口了131.8吨黄金,创下去年8月以来最高水平,其中111.7吨是出口到美国的。

通常来说,美国每个月自瑞士进口的黄金不到2吨,从2014年到2019年间,美国从瑞士进口的黄金只占该国出口黄金的约1%。

Metal Focus表示,市场对Comex实物交割黄金不足的担忧是美国进口量大增的原因。

盛宝银行(Saxo Bank)大宗商品策略主管Ole Hansen表示,在经历了3月的供应不足后,眼下这种情况并不算太过意外。但大量黄金的库存将带来问题。黄金太多总好过黄金不够,但这表明了全球黄金供应链仍然是非常脆弱的。

在目前这种大量供应的情况下,流动性仍然是个问题,在实物黄金市场,银行都不愿意当“中间人”。

3月实物黄金的短缺使得期转现市场出现了流动性的问题,很多银行因此受到重创,因此不愿意再进入实物市场。这些‘中间人’短期内不会回来。

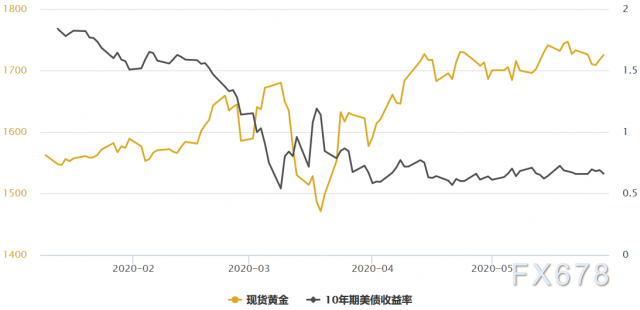

机构观点:如果美联储执行负利率,黄金将创历史新高

渣打银行(Standard Chartered Bank)认为,如果美联储真的采取负利率政策,那么需要采用非常大幅度的负利率。

一旦美国联邦基准利率跌至负值,就需要跌到负50个基点至负100个基点的水平。在这种情况下,黄金价格将创下历史新高。

尽管包括美联储主席鲍威尔在内多名美联储官员都表态不赞成负利率,但市场对负利率的预期并没有消失。

渣打银行分析师们表示,如果美国经济复苏令人失望,其它政策选择也耗尽,那么负利率并非不可能。而一旦负利率成为美联储最后的办法,那么就必须使用幅度非常大的负利率政策。没人希望最后一击疲软无力,因为失败会很接近。在那种情况下,只有拼尽全力。

渣打G10外汇研究主管Steven Englander表示,尽管对各国央行来说,利率跌至零下方就是一个标志性的事件,但这并不代表一旦进入负值就一定有好的效果。

如果从150个基点的利率降至10个基点不足以推动经济复苏,那么从10个基点的利率降至负20个基点也未必能有什么效果。

Englander指出,美联储如果采取小幅负利率的政策,将不足以抵消各种刺激项目的影响。

一旦美国真的进入到负50个基点到负100个基点的负利率,那么意味着10年期美国国债收益率会大跌,美元也会大跌。

负利率会影响短期货币市场,之后人们会涌向避险资产,美元甚至一开始会走高。但一旦最开始的震惊结束后,那些有正利率和财政措施恰当的货币会利好。

在这种情况下,黄金可能创下历史新高。投资者们持有的黄金较少,负利率会让无论是散户投资者还是机构投资者都对黄金兴趣大增。

交易骑士

交易骑士

沪公网安备 31010702001056号

沪公网安备 31010702001056号