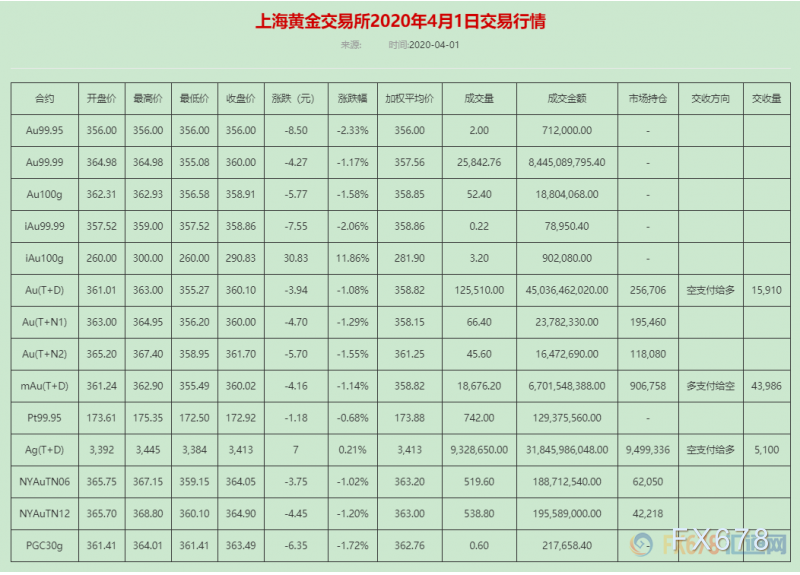

上海黄金交易所2020年4月1日交易行情

① 黄金T+D收盘下跌1.08%至360.1元/克,成交量125.51吨,成交金额450亿3646万2020元,交收方向“空支付给多”,交收量15.910吨;

② 迷你金T+D收盘下跌1.14%至360.02元/克,成交量18.6762吨,成交金额67亿154万8388元,交收方向“多支付给空”,交收量43.986吨;

③ 白银T+D收盘上涨0.21%至3413元/千克,成交量9328.65吨,成交金额318亿4598万6048元,交收方向“空支付给多”,交收量5.100吨。

现货黄金反弹30美元

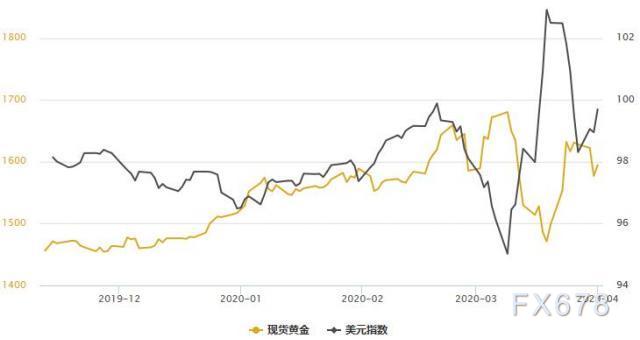

周三(4月1日)现货黄金震荡走高,亚市一度跌破1570,但目前回到1590上方,美元指数日内升至99.7上方,美元现金依旧受宠,这部分得益于其避险能力,而黄金这时候也与美元走势一致。

美联储向在纽约联储开设账户的外国央行提供回购便利协议,新的协议将允许外国央行利用其持有的美国国债获取美元,以供其管辖范围内使用。

由于疫情大流行以及企业停工,日内公布的欧洲多国的PMI指数显示经济陷入困境,并且在4月份进一步恶化,这令亚欧股市再度承压,黄金吸引力有所上升。

在美元和股市走高的时候,黄金表现不错,在美元和股市走低的时候,黄金的表现也不错。二季度市场焦点仍然在疫情上,金价会走高。对金价来说,虽然短期市场是反通胀的,但长期仍然是通胀上升的。

美联储梅斯特预计将出现一些很差的经济数据。受疫情影响,美国失业率增加10%以上;经济放缓的持续时间将取决于疫情。凯投宏观(Capital Economics)认为,只有全球范围内疫情都受到控制了股市才会复苏。

Gainesville Coins 贵金属专家Everett Millman表示,虽然黄金市场波动性很高,但关键还是要看价格表现。投资者们对黄金的避险保值功能出现了怀疑,但投资者们为了流动性而抛售黄金的行为带来了波动性,其它市场的波动性则是因为更糟糕的原因。

Kitco高级技师分析师Jim Wyckoff表示,近期黄金市场的表现确实是有分歧的。有时黄金会加入其它资产的大举抛售行列,有时却又体现出避险资产的吸引力。但总体而言,黄金还是体现了在市场这种混乱情况下的特有价值。

富瑞金融集团策略师Steven DeSanctis表示,在周四(4月2日)公布初请失业金数据和周五(4月3日)公布3月非农就业报告之前,许多投资者也可能持谨慎态度,北京时间周三(4月1日)20:15将公布美国3月ADP就业人数。

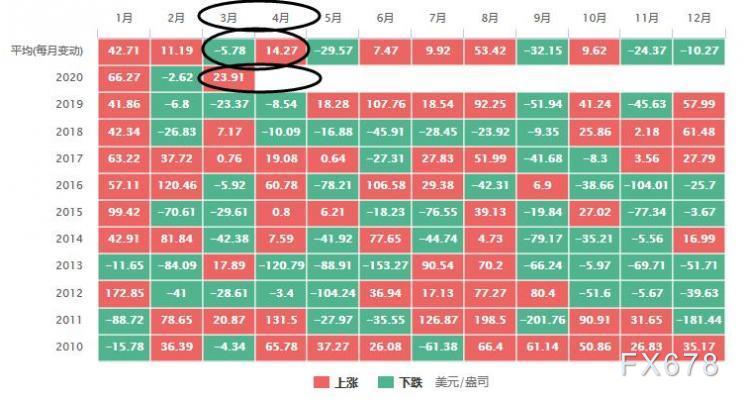

一季度黄金表现符合预期,二季度黄金市场震荡幅度会比较大

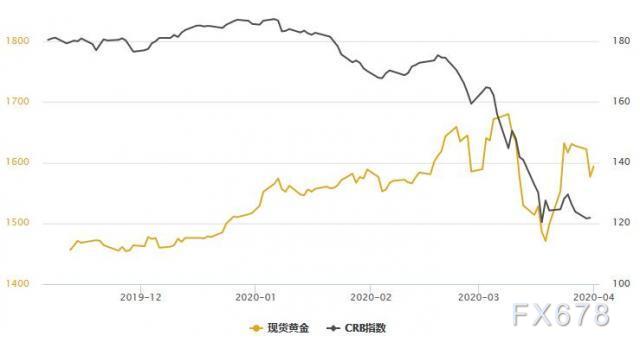

今年一季度已经过去了,整个市场在此期间经历了无数次罕见情形。这个一季度中,道琼斯指数经历了1987年以来表现最差的一个季度,而黄金市场在一度冲高刷新7年高位的情况下,回落抹去大部分涨幅。

受到疫情影响,全球股市在一季度都出现了大跌,美股更是两周内四次熔断。黄金也因为投资者们迫切需要流动性而被抛售,金价一度大跌。

一季度道琼斯指数下跌了近22%,是1987年以来最差的一个季度,也是史上最差的一季度。标普500指数下跌近19%,是2008年以来最差的季度,也是1938年以来的最差一季度。

整个3月黄金市场出现了剧烈波动,在市场流动性匮乏的情况下,黄金的避险保值功能难以显现。

道明证券(TD Securities)大宗商品策略师Ryan McKay表示,黄金的表现不符合投资者们对其避险保值资产的预期,但在如今这种大规模涌向美元并且出现通缩震荡的情况下,黄金的表现其实还不错。最糟糕的情况还没有过去,黄金市场还会波动,二季度末的情况可能和现在差不多。

相比股市和原油等市场在目前这种极大不确定性的环境下的大跌,黄金不仅没有暴跌,还有所走高。一季度里,金价不仅本身有上涨,相对其它资产的涨幅更是非常明显的。这恰恰说明了在不确定性的大环境下,黄金是非常有用的。

加拿大皇家银行资本管理(RBC Wealth Management)总经理George Gero表示,在那些本币走弱并且利率低迷的国家,持有黄金是“必要的“。

机构观点:重演2008走势没问题,这次上看1900大关

BI高级市场分析师Mike McGlone表示,黄金市场的表现和2008年金融危机中的情形非常相似。

在利率接近零,甚至负值的情况下,美联储似乎开启了和2008年时候相似的无限量宽松刺激,后市金价将冲击1900美元/盎司的顶峰,这是接下去复苏阶段会出现的。

如果按照2008年金融危机的情形来看,“复苏”就意味着黄金的新高。当时1000美元/盎司就是一个重要关口,而对今天来说,就是1900美元/盎司水平。在2008年10月,黄金市场还在800美元/盎司下方水平。

尽管目前金价上行阻力强劲,但在目前这种情形下,在全球经济面临衰退的危险之下,黄金仍然是值得持有的资产,并且金价的表现会超高跟原油和基础金属。

铜和工金属价格会跟随原油价格而继续走低,眼下全世界受疫情影响,这种程度的全球需求大降是前所未有的,工业金属后市面临着长期的压力。

McGlone预计原油价格在20美元/桶左右水平将触底。此外,铜价是投资者需要密切关注的,其低迷表现对股市有很大影响。

刚刚过去的一季度,美股遭遇了2008年以来最差季度表现。今年美股和铜价相似的走低状态显现出其在衰退到来时的强烈相关性。到3月末,标普500指数在过去52周里跌去了10%,在2000年到2001年,标普500指数在两年里跌去了30%,2009年时则跌去了差不多50%。

交易骑士

交易骑士

沪公网安备 31010702001056号

沪公网安备 31010702001056号