这可能反映了银行在以更高利率进行商业票据交易。商业票据利率与无风险利率之差小幅走高,上周末曾伴随全球市场动荡而飙升至纪录高位。

这是个糟糕的消息,因为美联储向其他央行提供的许多互换安排恐怕不会带来影响。在日本企业囤积美元之际,廉价资金被锁住,虽然美联储与其他央行间的互换安排得到了更多使用,但欧元区和英国的交叉货币拆借市场几乎纹丝不动。

以下是关键资金指标的情况:

3个月期LIBOR

3个月期LIBOR周三连续第九个交易日上涨

瑞信策略师Jonathan Cohn表示,虽然上涨幅度已经小于先前,但市场上缺乏定期商业票据的发行和定价,表明“无担保融资市场部分领域仍处于紧缩状态”。“鉴于它们在瀑布式报价流程中的优先级地位,这可能对Libor设定产生巨大影响。”

商业票据

伴随市场参与者利用美联储的工具(如货币市场共同基金流动性工具),短期商业票据与作为无风险利率的隔夜指数掉期的利差已经缩小。

美联储周三发布的数据显示,90天期AA级非金融商业票据利率周二回落至1.41%,但评级更低的非金融商票利率从2.71%升至3.51%。

摩根大通的美国利率策略负责人Alex Roever在3月24日客户报告中写道,“尽管过去一周宣布了许多措施,但商业票据市场功能还没有恢复,” 。关键的商业票据融资工具何时启动尚不明确,除此之外,目前鲜有其他买家。

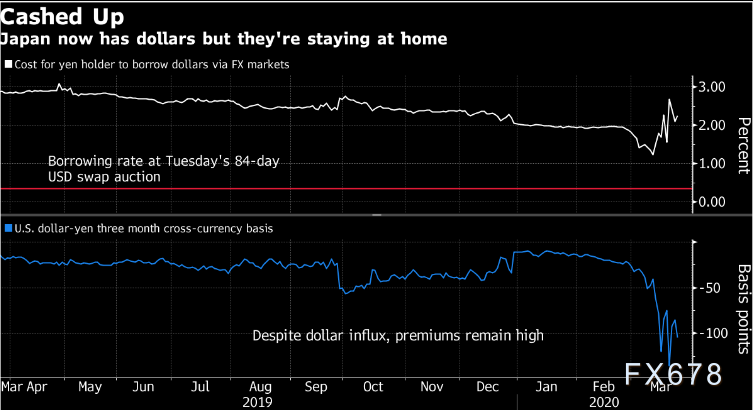

交叉货币基点互换

日本的银行动用美联储最新互换额度的规模超过全球金融危机时期,但是因为企业正在囤积现金以度过这场竞技风暴,这些资金还没有流入融资市场。3个月期美元兑日元交叉货币基点溢价仍在上涨。

拾斤

拾斤

沪公网安备 31010702001056号

沪公网安备 31010702001056号