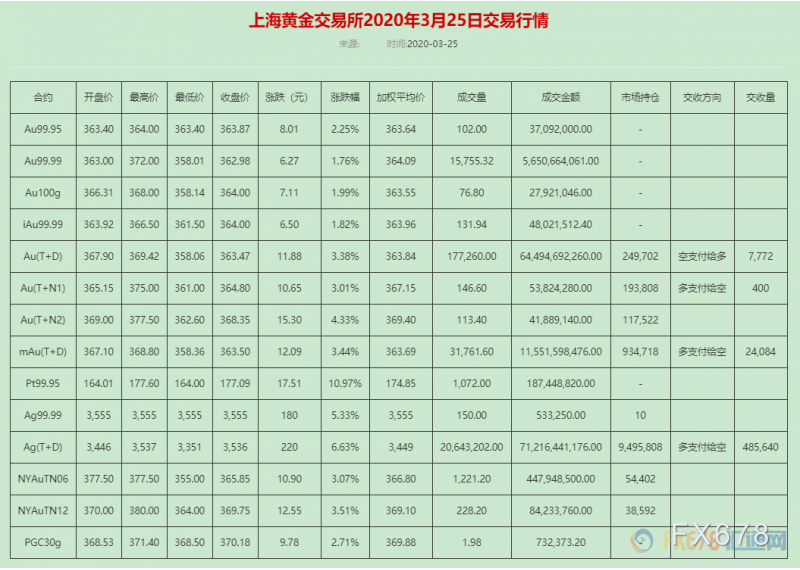

上海黄金交易所2020年3月25日交易行情

① 黄金T+D收盘上涨3.38%至363.47元/克,成交量177.26吨,成交金额644亿9469万2260元,交收方向“空支付给多”,交收量7.772吨;

② 迷你金T+D收盘上涨3.44%至363.5元/克,成交量31.7616吨,成交金额115亿5159万8476元,交收方向“多支付给空”,交收量24.084吨;

③ 白银T+D收盘上涨6.63%至3536元/千克,成交量20643.202吨,成交金额712亿1644万1176元,交收方向“多支付给空”,交收量485.640吨。

现货黄金冲高回落

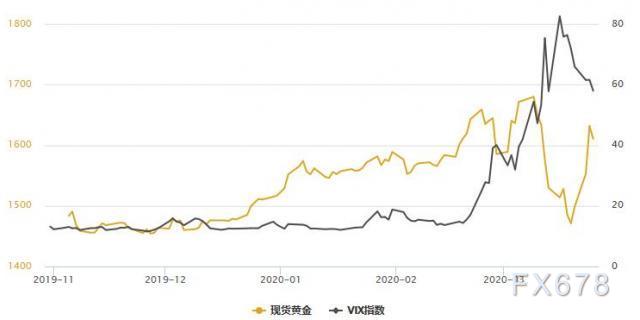

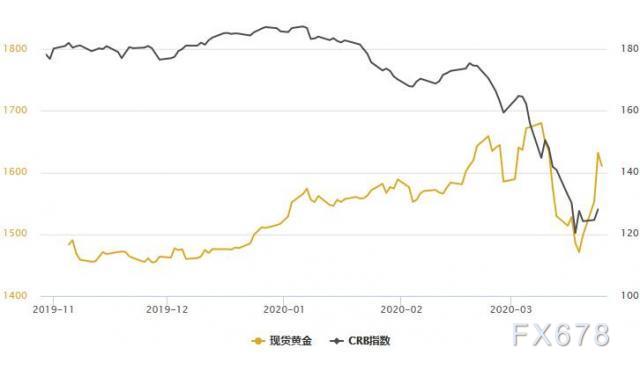

周三(3月25日)现货黄金自高位回落至1610美元/盎司附近,日内最高至1642.55美元/盎司的一周多高位。受益于美联储无限宽松行动的持续发酵,但金价进一步走高面临着风险资产的压力,因为黄金毕竟是无息资产,持有大量黄金的好处是有限的,风险偏好情绪的回暖不利于金价持续走高,并且黄金已经反弹近150美元,恐慌指数近期持续回落。

此外周三美国参议员和特朗普政府官员表示,他们已经就一项大规模经济刺激法案达成协议,以减轻疫情对经济的影响。参议院将在今天晚些时候就这项2万亿美元的救助方案进行投票,众议院预计也将很快进行投票。

美联储无限制量化宽松之后,美国国会达成疫情纾困开支协议为市场带来提振,美股及全球股市纷纷大涨,抄底资金疯狂涌入,黄金吸引力有所下降。

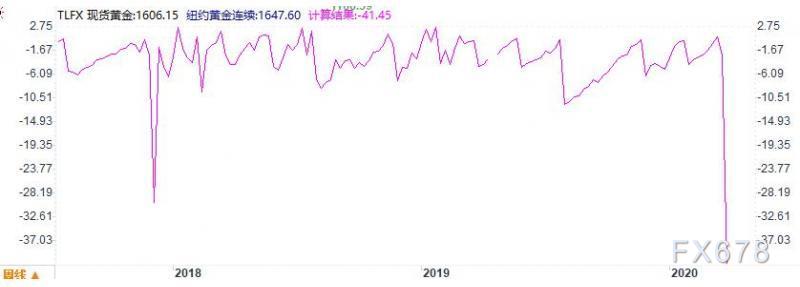

本周金价重新回到1600整数关口上方。不过相较于现货的表现,期货的走势更加凌厉,主力合约接近1700整数水平,距离前期高位一步之遥。

在现货报价体系尚未恢复正常之前,投资者需要密切留意期货价格的表现。如果期货价格刷新新高,则可能意味着现货金还有较大的补涨空间。如果期货回落并无法新高,则会暗示现货的反弹也会戛然而止。

盛宝银行(Saxo Bank)大宗商品策略主管Ole Hansen表示,目前黄金市场面临的问题主要是物流和供应链的问题。

现在没有足够的人手来处理这些需求,市场上有足够的黄金,但它们都不在该在的地方,因为大家都必须在家待着,因此没人能运来这些黄金。

实物黄金短缺,逼仓行情出现

本周黄金市场出现了一个“活久见”的情形,受到罕见流动性问题影响,本周二黄金现货和期货的价差一度涨至75美元/盎司,创下上世纪80年代来罕见高位。

受到全球疫情影响,全球范围里的实物黄金供应大幅下降,金币金条等产品甚至出现断货的状况。

在流通性缺乏的情况下,衍生品市场出现流动性问题,整个市场点差大涨,甚至出现无法买卖的情况。

截止本周一,Comex期金四月合约的未平仓合约总计195604手,相当于1960万盎司黄金,但目前Comex仓库里可交割的黄金库存只有870万盎司。

作为全球黄金加工中心的瑞士,其大部分金币金条加工商都受到疫情影响而关门。此外,受到全球航班大举停航影响,黄金交易商们也不确定性是否能像往常一样按时受到实物黄金。

有消息称,伦敦金银市场协会(LBMA)和其它一些主要银行因此要求芝加哥商业交易所(CME)允许伦敦尺寸的金条被用来交割。

伦敦是全球黄金库存中旬,存有上千吨待交易黄金,但其使用的是400盎司的金条,要用这些黄金交割Comex的黄金交易,意味着这些黄金必须要被重新加工成100盎司的金条。LBMA等机构要求CME允许400盎司金条来交割

机构观点:上调下半年金价

投行B. Riley FBR上调了今年下半年的金价预期。该行预计今年三季度金价将上涨至2500美元/盎司,四季度则将维持在该水平。

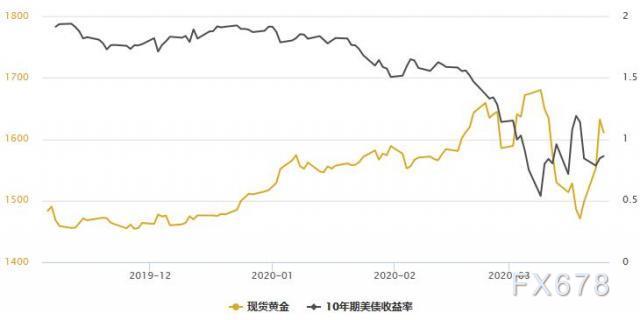

分析师们认为,推动金价的主要因素将不是可能到来的深度衰退,也不是股市继续下跌,而是极低的利率以及前所未有的财政和货币刺激政策。

无论衰退会维持多久,或者衰退程度有多深,股市下跌有多大,极端的货币和财政刺激政策是会引发后果的。

分析师们指出,这些后果可能会和2009年至2011年时的状态相似,因此能推动金价创下新高。

我们认为目前的宏观环境是能把金价推至2500美元/盎司水平的主因。在这种情况下,黄金将成为表现最好的资产,其相关股票也会有好的表现。

兴业证券表示,流动性危机之后的反弹,黄金是“急先锋”并有望重返牛市通道,目前来看黄金表现强于美股及油市。2008年11月至2009年5月黄金上涨35%,而美股和原油继续下挫到2009年一季度。

面对“流动性改善而经济下行”的前景,黄金的性价比更高。展望未来两年经济差、货币大放水的概率大,基于黄金的货币属性,金价有希望挑战历史新高并达到难以预测的高度。除非疫情导致全球大萧条,否则黄金难以走熊。

交易骑士

交易骑士

沪公网安备 31010702001056号

沪公网安备 31010702001056号