上海黄金交易所2020年3月24日交易行情

① 黄金T+D收盘上涨5.37%至356.9元/克,成交量249.656吨,成交金额877亿7897万3080元,交收方向“多支付给空”,交收量15.992吨;

② 迷你金T+D收盘上涨5.36%至356.96元/克,成交量47.7982吨,成交金额167亿9690万3962元,交收方向“空支付给多”,交收量42.956吨;

③ 白银T+D收盘上涨8.09%至3353元/千克,成交量27960.762吨,成交金额927亿2743万8386元,交收方向“多支付给空”,交收量3.600吨。

现货黄金升破1600大关

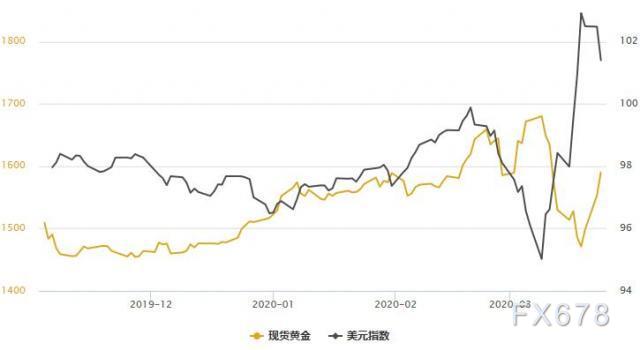

周二(3月24日)现货黄金升破1600大关,创一周半新高,受益于美联储的无限宽松行动,也令美元指数开始坠落。周一美股盘前,美联储宣布了一系列提振市场的新计划,并暗示无限量化宽松,市场情绪为之一振,几乎所有资产出现上涨。

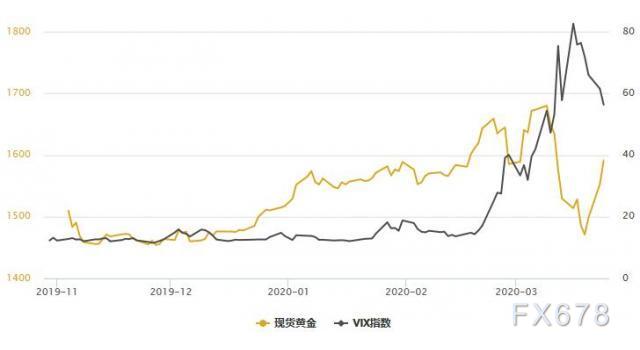

同时,全球恐慌情绪也有所降温,这令黄金的卖空压力减弱。

市场最关注的重点是,新计划中包括了开放式买入国债和MBS(抵押贷款支持债券),美联储对此项计划的并未提出额度限制,而是说“购买必要规模的国债和机构抵押支持证券(MBS)”。

此外,美联储还推出了两个新的工具:用于发行新债券和贷款的一级市场公司信贷融资(PMCCF)和用于为未偿还公司债券提供流动性的二级市场公司信贷融资(SMCCF)。

黄金大阳线反弹,收复了多个交易日回撤的空间,突破1600整数关口。在此前大跌250美元之后,黄金理应出现一波修正行情,但是快速大幅走高,甚至重新回到1700之上,难度颇大。

OANDA分析师Craig Erlam在一份报告中指出,当股市经常被抹去如此之多的资金时,资金缺口必须以某种方式弥补,黄金仍是最佳选择;到目前为止,1450美元附近已经提供了一个底部。

Ava Trade首席市场分析师Naeem Aslam认为,本周将投放市场的量化宽松数额令前周相形见绌,他们正从各个角度支持市场,其余工作需要来自财政方面;基本上在美联储行动下,美元指数一直处于下跌状态,现在你会希望保持做多黄金。

黄金投资者押注2008年真的在重来

黄金避风港的声誉受到严重打击,随着投资者试图在市场广泛暴跌之际留存现金,黄金价格重挫。

这听起来很耳熟?当然,这就是本月大部分时间里黄金的故事。但只是一半的答案。这也是2008年全球金融危机最深重时的情景,紧接着黄金就启动了长达数年的反弹,2011年的价格纪录一直保持到现在。

对于许多分析师和投资者而言,与2008年的相似之处说明,在本月重挫之后,黄金很有可能会反弹强劲。

Newton Investment Management表示,如果其价格走势确实像2008年,那么我们可能会看到,随着市场压力持续下去,对黄金的兴趣将重燃,由于这个原因,我们继续拥有大量持仓。

2008年末,黄金在一个月内下跌超过20%,于11月份在700美元附近触底,然后重新出现避险买盘。虽然有人担心冠状病毒对全球经济的影响可能比上次全球金融危机更严重,但也有许多人预期政策响应力度会更大。

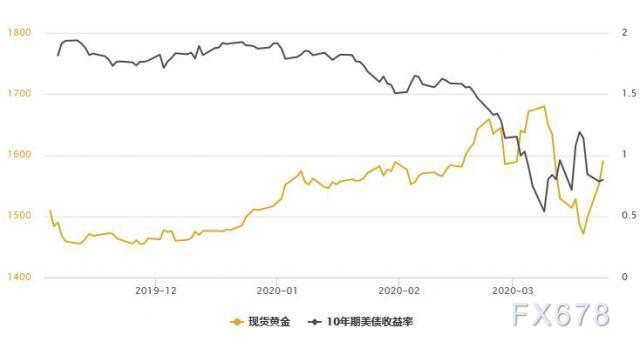

事实上,高盛指出,2008年金融危机时,黄金市场出现的转折点即是当年11月美联储宣布的6000亿美元量化宽松计划。之后尽管股市和大宗商品市场进一步走弱,但金价却开始持续走高。

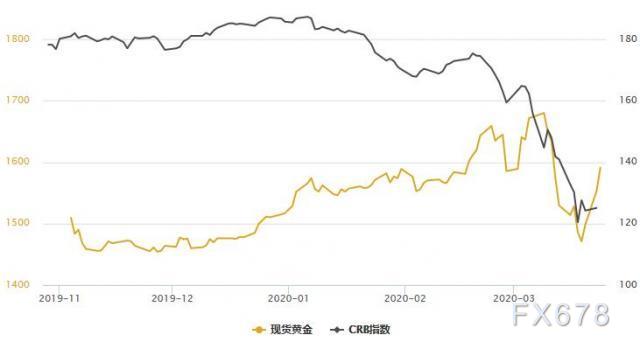

管理着大约1010亿美元的资产的First Eagle Investment Management表示,与2008年的另一个相似之处是,尽管最近几周黄金下跌,但股市和其他大宗商品的跌幅要明显更大,所以黄金的相对购买力上升。

当美联储逐步消除流动性担忧,对利率提供前瞻性指引,甚至可能控制收益率曲线,而且整个经济都在明显走软时,黄金的潜在对冲价值就能有力地再次显现出来。

机构观点:看好黄金后市的表现

黄金市场自去年夏天开始大涨以来,本月初一度突破1700美元/盎司关口,刷新7年新高,但近期收到全球市场震荡影响,大幅走低,上周测试1450美元/盎司的支撑水平。

“新兴市场教父”Mark Mobius表示,近期黄金伴随着股市和原油的大跌显现出整个市场的恐慌情绪,投资者们在抛售一切资产。“这是个错误,人们应该持有黄金,现在是增持黄金的好时机。”

Mobius表示,眼下其实是一个逢低买入一些资产的实际,但不能大幅减少现金持仓。本周受到美联储进一步刺激政策的影响,黄金大幅回升至1600美元/盎司上方。

高盛(Goldman Sachs)称,受到各国央行采取的宽松措施影响,通胀担忧将在今年支撑黄金的表现,凸显其避险资产属性。美联储无限量量化宽松计划使得市场上资金紧张剧本出现了逆转。

高盛指出,这种无限量量化宽松抵消了新兴市场的负面影响。短期和长期的金价预期看起来都要好很多,我们对12个月内金价1800美元/盎司的预期变得更有信心。

交易骑士

交易骑士

沪公网安备 31010702001056号

沪公网安备 31010702001056号