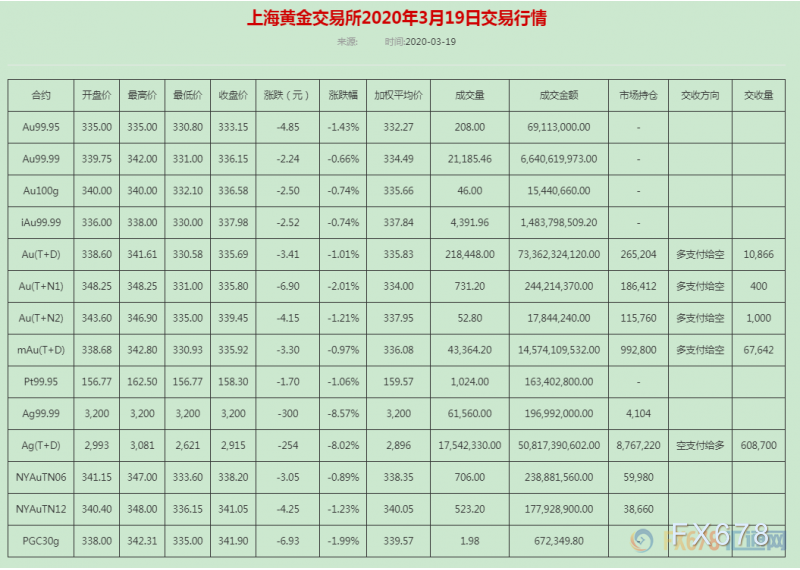

上海黄金交易所2020年3月19日交易行情

① 黄金T+D收盘下跌1.01%至335.69元/克,成交量218.448吨,成交金额733亿6232万4120元,交收方向“多支付给空”,交收量10.866吨;

② 迷你金T+D收盘下跌0.97%至335.92元/克,成交量43.3642吨,成交金额145亿7410万9532元,交收方向“多支付给空”,交收量67.642吨;

③ 白银T+D收盘下跌8.02%至2915元/千克,成交量17542.33吨,成交金额508亿1739万602元,交收方向“空支付给多”,交收量608.700吨。

现货黄金重心下移

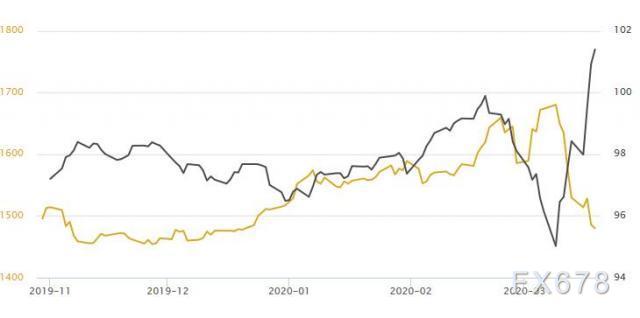

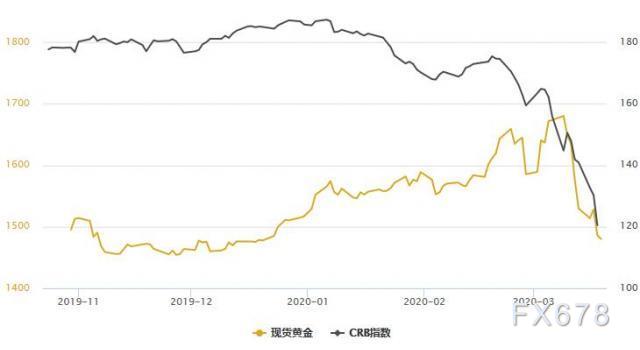

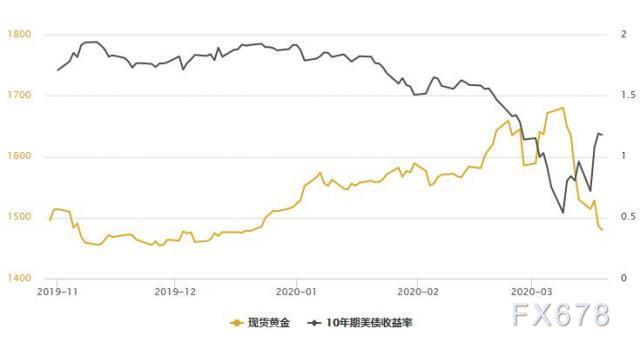

周四(3月19日)现货黄金重心继续下移,一度跌至1465美元/盎司下方,日内美元指数依旧上升动能强劲,而全球恐慌情绪并没有减弱,美元荒尚未解除,这令全球风险资产依旧承压。

过去多个交易日的走势暗示,在全球抛售潮的大环境下,黄金虽然相对抗跌,但是无法走出完全独立的上涨行情。尤其是白银跌跌不休的情况令黄金每次反弹都被严重拖累,因此白银能否企稳反弹尤为关键。

此外,日内全球大宗商品暴跌,其中CRB指数收盘创1972年10月以来新低,较2008年高位下跌75%,也拖累了黄金下行。

全球新冠肺炎确诊病例累计已超20万例,美国累计新冠肺炎确诊病例也大幅上升。随着更多国家采取管制措施,投资者对未来一个季度的经济预期相当悲观。

尽管更多央行采取宽松行动,但恐慌之下,并无太大作用。美联储表示,将设立货币市场共同基金流动性便利(MMLF),以此加大对家庭和企业的信用支持。

欧洲央行宣布7500亿欧元针对疫情的购买计划,并将考虑修改量化宽松的限制;如有需要,准备好提升资产购买的规模。

而日本央行在计划外的操作中招标购买债券;日本央行将购买2000亿日元的1至3年期债券,3000亿日元的3至5年期债券,4000亿日元的5至10年期债券,和1000亿日元的10至25年期债券。

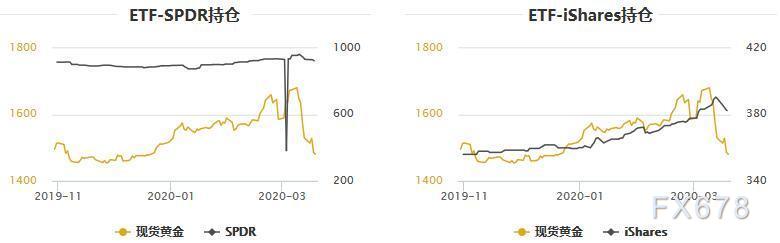

全球最大黄金ETF--SPDR GoldTrust 持仓较上日减少6.15吨,降幅0.66%,当前持仓量为923.69 吨。全球最大白银ETF--iSharesSilverTrust持仓较上日增加174.1吨,当前持仓量为11534.28吨。

黄金或延续宽幅震荡

在美股暴跌进入熊市后,整个市场情绪意味着价格还会继续走低,短期黄金也将因此承压。

Aberdeen Standard Investments的ETF主管Steve Dunn表示,投资者们都进入了幸存者模式,由于黄金流动性较好,因此成了首当其冲被抛售的东西。

Dunn预计,未来几个月金价将在1450至1540美元/盎司的震荡区域内。

长期来看,黄金市场的一大利好因素就是各国央行都在进行大规模的宽松刺激政策。受到全球疫情发展的影响,多国进行了封城政策,美联储则两次降息将利率降至零,并且还宣布了7000亿美元的QE。

对这些措施能否起到作用,市场是很怀疑的。美联储可以做很多刺激,但如果消费者们都关在家里,而不出去花钱,那么刺激是不够的。现在就是人们都不出去买东西。

目前整个市场充满了大量的流动性,但长期来看,对黄金是利好的。市场波动会继续,直到人们认为最糟糕的情况已经过去之前,金价一直会受限。

在基本面其它因素回来之前,金价会继续震荡,在各种刺激手段出现的情况下,持有黄金变得更合理。

机构观点:作为避险资产的黄金,长期还是看好

State Street Global Advisors首席黄金策略师George Milling-Stanley表示,不应对黄金近期的下跌而失望。黄金的一大特点就是其流动性极佳,因此其表现的正是在危机中应该表现的样子。

金价目前已经抹去了今年以来全部涨幅,相较之下,标普500指数则下跌了超20%。

Milling-Stanley指出,尽管短期金价有可能下跌,但长期仍然看涨。在2008年金融危机初,金价一度大跌20%,但此后开始了持续上涨,创下历史最高水平。

投资者们应该忽视掉市场里的各种杂音,在美联储大量为市场注水的情况下,金价会回升。本周美联储再次降息,并且宣布了7000亿美元的QE,此外还重启商业票据购买。

除了全球疫情之外,有足够的理由能将金价推至1600美元/盎司上方。在市场的恐慌结束后,大量赤字以及极为宽松的政策都将使金价回到上行趋势中。

在这种情况下,黄金不仅是避险资产,还会成为重要的货币。全球大量的赤字会变得越来越大,而货币贬值也会成为投资者们关注的方面,美国的债务状况会变得更为糟糕。

Milling-Stanley认为,除了投资机构之外,各国央行也会寻求增持黄金储备。在债券收益率低迷的情况下,各国央行都会寻求多样化资产,因此会转向黄金。

交易骑士

交易骑士

沪公网安备 31010702001056号

沪公网安备 31010702001056号