上海黄金交易所2019年11月13日交易行情

① 黄金T+D收盘上涨0.54%至330.74元/克,成交量69.246吨,成交金额227亿9195万2860元,交收方向“多支付给空”,交收量19.266吨;

② 迷你金T+D收盘上涨0.68%至330.92元/克,成交量7.2898吨,成交金额24亿156万5918元,交收方向“多支付给空”,交收量29.694吨;

③ 白银T+D收盘上涨1.18%至4105元/千克,成交量8539.938吨,成交金额347亿7096万1000元,交收方向“多支付给空”,交收量54.87吨。

黄金回升至1460上方

现货黄金隔夜上演过山车行情,一度突破1460美元水平。周三现货黄金进一步站稳1460,贸易局势的不确定性对金价构成支撑,日内全球股市有所承压也令黄金受吸引,而与此同时,市场市场也在关注定于周三晚些时候公布的美国通胀数据。

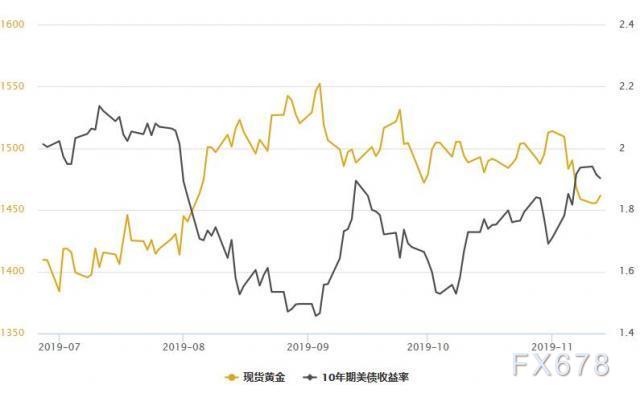

道明证券大宗商品策略主管Bart Melek表示目前黄金的问题在于美国国债收益率上升,美联储收紧货币政策的可能性下降,而股市已恢复良好。在贸易方面任何积极消息都会使投资者远离黄金。

但日内10年期美债收益率大跌逾3%,创四日新低,一定程度上支撑了金价,经济即便有所企稳也没有大幅回暖。

黄金被认为是经济和政治动荡期间的安全资产储备,今年以来,由于对贸易问题和全球央行放松货币政策,黄金迄今已上涨了约13%。

Kitco Metals高级分析师Jim Wyckoff表示:“在近期强劲的抛售压力将价格推至三个月低点之后,贵金属多头正试图稳定市场。”

此外,特朗普重申了他对美联储先升息后降息的批评,称美联储让美国在与其他国家的竞争中处于不利地位,并呼吁实行负利率。凌晨00:00,美联储主席鲍威尔(Jerome Powell)在国会联合经济委员会讲话。

美国劳工部将于北京时间21:30公布美国10月CPI。市场预期CPI同比涨幅将保持在1.7%,环比涨幅将提高至0.3%。

DailyFX分析师David Cottle称,1.7%的同比涨幅不足以使美联储远离当前的政策立场。若要让市场重新审视有关美联储短期内不会加息的观点,需要通胀加速至远高于市场预期的水平。

黄金热潮真的要消退了?

Stonehage Fleming投资策略主管Peter McLean说,短期来看,黄金涨势似乎已经耗尽,近几个月黄金ETF的资金净流入非常高。

他认为,如果经济前景确实有所改善,投资者可能会降低对实物黄金的热情,至少在目前,这应该会为金价创造一个上限。

尽管现在金价上涨的理由可能比以前弱得多,但一些人表示,他们对全球经济状况的担忧,使得他们保持一个健康的资本配置变得非常值得。

Cazenove表示由于黄金的多样化好处,他持有的黄金比例达到了7-8%,他更喜欢黄金这一资产类别,而不是长期债券和对冲基金策略。

Psigma investment Management指出,美联储政策方向逆转帮助支撑了今年的涨势,央行们仍有充分理由对黄金产生浓厚兴趣。东方国家的央行希望通过不持有美元和美债来分散投资,这也反映了贸易紧张局势。

Hawksmoor Investment Management表示,美联储并不是影响黄金走势唯一的因素,日本央行和欧洲央行近期都重新承诺实施非常规政策,这些政策削弱了反对持有黄金的观点。

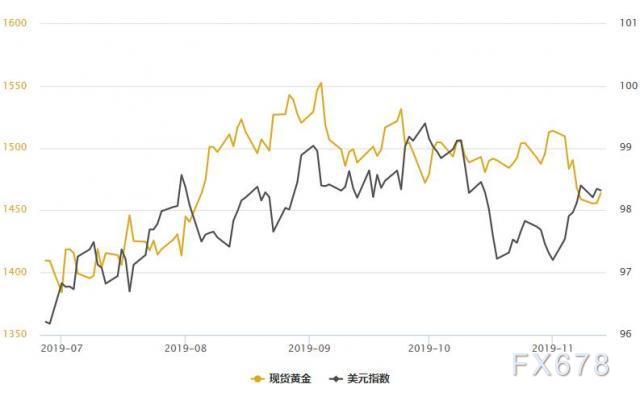

但是,从历史上看,当美元走软,黄金的表现一直不错。但不确定投资者是否会在经济衰退的环境下购买黄金。这可能取决于衰退的性质及其对美元的影响。在2008年上次经济衰退期间,黄金表现不佳。

机构观点:更长范围看,黄金涨势还会继续

黄金市场近期出现了非常明显的回落,一路回到了1450美元/盎司左右水平,今年以来多头的强劲表现开始遭遇空头的大力打击。

今年6月以来,黄金市场开启了多年未见的大涨,一度逼近1560美元/盎司水平。从6月初到9月初的高位,黄金市场大涨超20%。即使近期金价出现了较大回落,黄金市场距离6月初仍然收获了近15%的涨幅。

Tocqueville Management主席John Hathaway表示,相较2009年到2011年的那波涨势,眼下黄金市场的上涨趋势或许才刚刚开始。

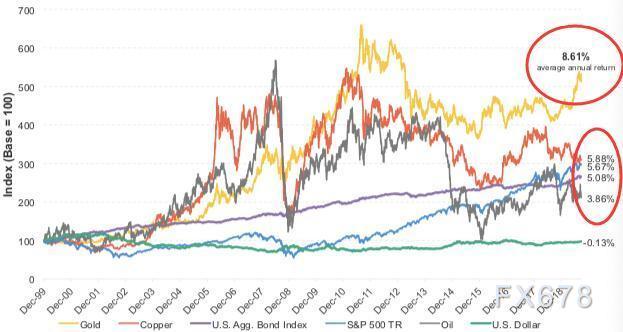

如果从更长期的范围来看,从全球各国央行大幅宽松以来的约20年间,黄金的表现是超过铜、债券、标普500指数和美元的。

而从黄金矿企股来看,其和标普500指数的分歧在变大。从1996年以来,黄金矿企股指数GDM和标普500指数之间只出现过两次明显的走势分歧,分别出现在1996年至2002年,和2012年至今。

上一次正是股市因互联网泡沫破裂而下跌,金价却在走高,因此矿企股和标普500指数出现了分歧。而眼下,黄金市场此前多年处在震荡区域,股市却在高涨,同样也带来了分歧。

交易骑士

交易骑士

沪公网安备 31010702001056号

沪公网安备 31010702001056号