英国议会将于本周六(10月19日)就新的脱欧协议进行投票,其结果可能会在下周亚洲市场开盘后引发异动。

除此之外,未来一周欧洲央行将举行德拉吉任内的最后一次政策会议;加拿大将举行联邦选举;美国财报季进入高峰期。数据方面,重点关注欧洲、美国和日本制造业PMI,以及美国耐用品订单和房市数据。

英国与欧盟达成脱欧协议,英镑再度飙升逾300点,等待投票结果

英国与欧盟奇迹般的达成脱欧协议,尽管仍受到爱尔兰统一民主党和英国工党的反对,但已经足够令英镑大涨。英镑兑美元本周上涨2.46%至1.2979,连续两周飙升逾300点。

(英镑兑美元周线图)

(英镑兑美元周线图)英国议会罕见地将于周六举行特别会议,表决脱欧协议。英国首相约翰逊能否赢得这场终局之战,将为下周市场定下基调。

议会将从北京时间周六16:30起开会。约翰逊将向议员发表声明,之后是90分钟的辩论,然后投票。

据外媒分析,英国议会的表决结果难以预料。约翰逊的保守党在下议院并没有占据多数席位,而其北爱尔兰盟友以及反对党已表示反对该协议,这使得约翰逊需要从大约75名可能被说服的议员中争取大约61票。

此前英国议会曾三次否决了特雷莎·梅与欧盟达成的脱欧协议。若约翰逊未能争取到足够多的支持,英国可能会寻求将目前10月31日的脱欧最后期限再次延后,不过也存在无协议脱欧的可能性。如若延期,英国几乎无疑会在未来数周举行大选,并可能在随后再度举行全民公投。

英镑10月份至今已经上涨了5%,随着交易员观望鲍里斯·约翰逊能否说服下议院批准他本周达成的退欧协议,如果约翰逊失败,则将为其他多种可能性打开大门,包括大选、第二次全民公投,甚至是英国无协议脱欧。

瑞银环球财富管理首席投资官Mark Haefele称,维持英镑兑美元的超配仓位。他预测,“令人信服的交易”可能将英镑推至1.35美元。

荷兰合作银行对协议遭到议会否决情况下的英镑前景比较悲观。英镑可能跌至10月低点1.22美元,才会获得“坚实支撑”-只要政府不加强无协议脱欧的论调。

道明银行称,在目前阶段,任何以即将无协议脱欧为前提的仓位看起来都难以获得支持,但是,展望未来,我们认为断言一切都彻底明朗还为时过早。

道明策略师预测,如果议会本周确实放行退欧协议,英镑可能会考验1.3185附近的5月份高点,但如果缺乏新的催化剂,进一步走高将会比较艰难。

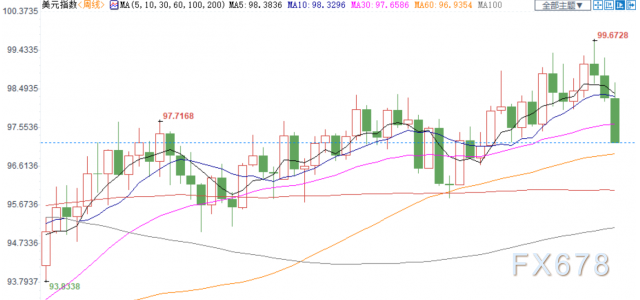

美国多项经济数据不佳,美元创近三个月新低

本周美国多项经济数据不及预期,令投资者对本月美联储进一步降息的预期升温。目前美联储10月降息25个基点的概率为70%。

美国9月零售销售月率录得7个月以来的首次下滑,市场担忧制造业将导致经济疲软,而数据可能会推升对影响范围将蔓延至全美国的担忧,从而施压美联储本月继续降息。随着消费者支出放缓、贸易不确定性仍存、无序脱欧阴云未散,经济学家预计美联储将在10月降息来维持经济扩张。

截止本周收盘,美元指数报97.1945,周跌幅1.11%,周线收获三连跌。下周将有少量美国经济数据,但美国财报季进入高峰期,亚马逊、英特尔、微软、福特、麦当劳等巨头将发布季报。

(美元指数周线图)

(美元指数周线图)美联储卡普兰表示,全球经济增速正在下降;近期促使全球经济增长放缓的因素主要是贸易紧张形势与不确定性,美国并非不受其他国家经济放缓的影响,这一点从制造业和投资都能看出来,非常支持美联储7月与9月的降息,预计消费者支出继续强劲,但具有脆弱性,预计2019年经济增长约2%,2020年约1.75%。

丰业银行首席外汇策略师Shaun Osborne称,由于贸易谈判和英国脱欧有可能取得进展,加之美国国内经济数据疲软,导致美元避险魅力下降,经过最近三周大幅下跌后,美元还可能在明年年初前后进一步走弱。

Osborne表示,过去数月对美元形成广泛支撑的因素之一是特朗普政策的不确定性,这使投资者涌进以美元计价的美国国债等资产,进而支撑了美元。

脱欧提振叠加欧央行宽松手段寥寥,欧元创逾两个月新高

本周欧元大涨,首先是受到达成脱欧协议的提振,此外,欧元区货币市场几乎排除了欧洲央行12月降息10个基点的可能性,周二时降息概率为10%。投资者认定欧央行宽松的手段越来越少,另外适逢美国经济数据开始转弱,欧元兑美元本周飙升130点,涨幅达1.18%至1.1172。

(欧元兑美元周线图)

(欧元兑美元周线图)欧美贸易摩擦正在升级,美方定于11月14日以前决定是否以“威胁国家安全”为由,对欧洲汽车及零部件加征25%的关裞。美方先前把这项关裞延期半年执行。

欧盟贸易专员马姆斯特罗姆表示,将反击美国对空客征收的关裞。欧盟将在合适的时机对波音征税。欧盟委员会副主席东布罗夫斯基斯称,欧盟仍然可以对空客与波音的关裞问题进行进一步磋商。

分析指出,美国对欧洲进口飞机征收10%的关裞并没有特别大的争议,但对农产品和工业品征收25%的额外关裞却引起了市场极大的担忧。许多欧盟官员声称倘若美国加征关裞生效,将立即采取报复措施,需要密切关注市场对此的反应。

彭博对经济学家的调查显示,马里奥·德拉基已锁定了未来三年的货币政策,同时将几项棘手的任务留给了下一任欧洲央行行长。

与此同时,拉加德将于月底德拉基离任后执掌欧洲央行,预计她将重新调整资产购买规则,并调整关于利率将保持低位直至通胀率稳定在央行目标水平的承诺。她还可能尝试并说服政府加强财政刺激。

经济学家们预计,在此前累积了2.6万亿欧元债券之后,欧洲央行还有约3200亿欧元(3560亿美元)的购买空间。根据最简单的计算,假设每月购买量为200亿欧元,并且合格资产总体稳定,这意味着决策者将在2021年初用尽额度。

欧洲央行将于周四(10月24日)举行货币政策会议,外界普遍预期,继9月份推出大规模刺激举措之后,欧洲央行本月将按兵不动。根据外媒调查,多数受访经济学家认为,欧洲央行要到2022年末才会加息,而资产购买将在此之前的约三个月结束。

商品货币走高,贸易与脱欧局势带来利多

商品货币本周走高,纽元兑美元,澳元兑美元均创一个月新高,受益于早起贸易局势向好的提振,而后的澳洲就业数据较好也令澳联储降息预期有所降温,后期达成脱欧协议也大大提振了市场的风险偏好。截至本周收盘,澳元兑美元报0.6856,周涨幅0.91%;

(澳元兑美元周线图)

(澳元兑美元周线图)澳洲公布的就业数据表现稳健,促使投资者降低对下月降息的预期,不过期货市场走势仍显示12月采取行动的可能性较大。

澳洲周四公布的数据显示,9月就业人口增加1.47万,符合预估,全职就业人口增加2.62万。失业率从一年高位5.3%略降至5.2%,为2月低见4.9%以来首次下跌。数据公布后,利率期货市场显示11月降息概率从本周初的34%降至20%左右,但12月降息概率升至60%。

西太平洋银行(Westpac Bank)的分析师Simon Murray表示本月失业率略微下降将是暂时现象,并强调距离澳洲联储的充分就业目标仍然很远,不过,这确实允许澳洲联储在必须再度采取行动前有更多时间观察经济状况。

目前新西兰联储11月降息25个基点的预期仍接近100%,但鉴于近期纽元大涨,投资者需要关注未来一段时间的新西兰经济数据。而如果本月美联储降息的话,新西兰将跟随。截至本周收盘,纽元兑美元报0.6385,周涨幅0.76%;

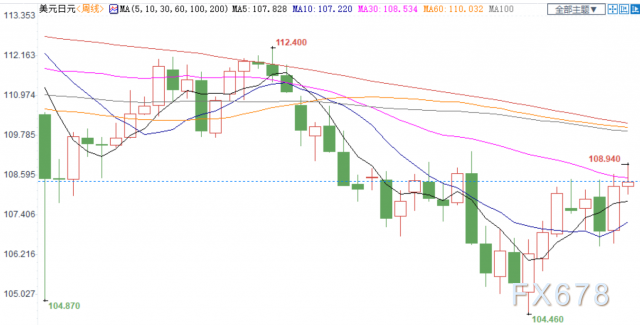

避险日元本周失宠,因风险偏好回暖

本周市场仍关注多个风险事件,但鉴于不确定性较强,因此日元并未表现出较大的波动。截至本周收盘,美元兑日元报108.63,周涨幅0.13%。

如贸易局势在本周初一度向好,但中间仍有诸多不确定性涌现,中美两国都表现出较大的诚意。而英国虽然达成脱欧协议,但仍有待今天稍后的英国议会投票通过才行。

此外,美国经济数据转弱引起市场担忧,但美债收益率持投于一个月的高位,美股表现也相对强劲,令避险日元暂无吸引力。

投资者仍需等待贸易局势的进一步进展,而脱欧结果今日周六有望揭晓,届时日元有望获得大波动。

交易骑士

交易骑士

沪公网安备 31010702001056号

沪公网安备 31010702001056号