上海黄金交易所2019年9月20日交易行情

黄金T+D收盘上涨0.40%至345.14元/克,成交量68.436吨,成交金额235亿9797万5260元,交收方向“多支付给空”,交收量17.002吨;

迷你金T+D收盘上涨0.35%至345.12元/克,成交量6.8134吨,成交金额23亿5067万6562元,交收方向“多支付给空”,交收量69.774吨;

白银T+D收盘上涨0.83%至4375元/千克,成交量9341.224吨,成交金额408亿984万9620元,交收方向“多支付给空”,交收量198.03吨。

现货黄金升破千五关口

现货黄金在周五逐步走高,升破1500美元关口,在经历了此前的大跌后,黄金多头目前占据优势,10年期美债收益率五连跌,且中东紧张局势有所升温,令避险资产受益。

虽然此前美联储主席鲍威尔宣称美国经济表现“强劲”,但是近两日美债收益率差再度缩窄,倒挂局面一触即发的状况,还是令大家对经济前景感到担忧。与此同时,大家还担心在周末期间中东地缘局势以及全球贸易环境可能出现新的变数,在此状况下,提前配置买入黄金远离风险成了市场共识。

布拉德表示有迹象显示近期美国经济增速会放缓;制造业可能进入衰退期,之前会议上降息50个基点“更加合适”,若有必要,倾向于先“激进地”降息,之后再加息。

而在美联储公布利率决议之后,黄金市场出现“买预期卖事实”现象,金价一度走低。美联储降息后,巴西、沙特、约旦、阿联酋、印尼央行跟进降息。

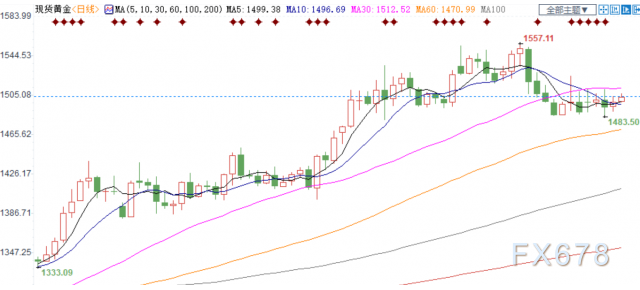

有分析称,黄金和白银仍在等待下一个催化剂。从技术上来看,黄金继续在千五大关拉锯,但多头仍具有近期的技术优势。

不过,“新债王”冈拉克(Jeffrey Gundlach)表示,对黄金后市的预期不是那么乐观。冈拉克认为,在经历了此前持续高涨后,眼下的黄金市场未必是好的入场机会。

澳新银行(ANZ)认为,从黄金市场近期的表现来看,多头恐怕不妙。澳新银行指出,美联储降息是过去这段时间金价上涨的主因。对美联储后市利率的不确定性将使得金价后市走向也同样出现分歧。

黄金中期有风险,但下行支撑足够

黄金市场的盘整还在继续,金价继续围绕1500美元/盎司大关,美联储降息的决定没能为黄金市场提供清晰的方向。

分析师Clif Droke表示,在9月上半个月黄金市场出现的抛售压力后,目前金价开始逐渐稳定下来。

尽管在此前触及高位后,黄金市场出现了较为明显的下跌,并且在本周美联储利率决议之后跌至1483美元/盎司的低位,但仍然稳定在50日移动均线上方。

Droke认为,市场避险情绪有所下降,这使得黄金承压,并且中期仍然有风险。

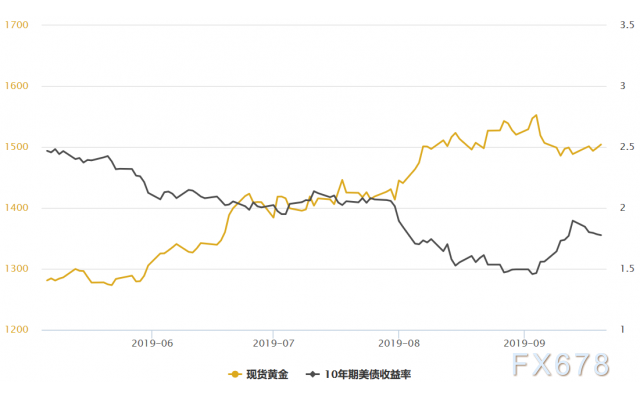

另一方面,债券收益率在9月初的上涨也同样是黄金承压的因素之一。在美联储此次降息25个基点后,中期黄金市场或因此受益,获得支撑。

从美国10年期债券收益率指数来看,如果其回到50日均线下方,那么黄金会受到进一步的提振。

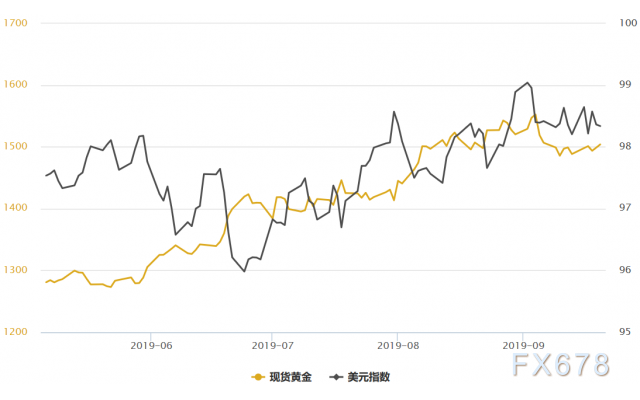

当然,黄金的表现还要看美元。美元指数目前远高于50日均线,不过Droke认为,四季度美元将走弱,对黄金来说,这会是个好消息。

机构观点:中国黄金市场活跃,实物市场有所承压

8月份中国黄金价格表现良好。上海金基准价格及Au(T+D) 8月双双收升11%,升幅超过伦敦金银市场协会(LBMA)的黄金价格(+7%)。从全球范围来看,利率下降和不确定性继续推动国际金价上涨,美元兑人民币突破7的重要心理关口提振了以人民币计价的黄金价格。

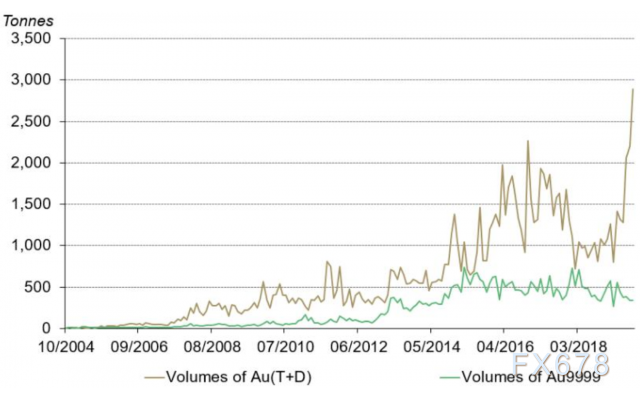

Au(T+D) 8月份交易量达2894吨,创纪录新高。随着金价不断上涨,投机者的热情推动该合约交易量上升。该合约的交易量已连续三个月超过2000吨。

尽管黄金投机需求依然高涨,但实物需求仍疲弱。从与业内人士交谈中获悉,实物黄金需求可能受到了上月中国金价高企的影响,消费者倾向于观望,看涨势会继续还是会回调。

为了对冲货币贬值和围绕贸易争端的不确定性,中国投资者继续在投资组合中增持黄金ETF。金价上涨也是吸引新的投资者的一个因素。

经济增长迟滞和不确定性促使全球中央银行截至7月净购买了超过400吨黄金,这是2010年央行成为净买家以来的最快累积速度。

展望未来,随着贸易摩擦出现缓和迹象帮助缓解了投资者的担忧,金价在9月份略有回落。不过,利率下降和通胀上升或在未来数月支撑黄金投资需求。而且这种势头——日益盛行的投机需求和黄金ETF的资产管理规模不断扩大——可能会保持下去。

交易骑士

交易骑士

沪公网安备 31010702001056号

沪公网安备 31010702001056号