上海黄金交易所2019年9月5日交易行情

黄金T+D收盘下跌0.13%至357.66元/克,成交量113.898吨,成交金额407亿2643万2020元,交收方向“多支付给空”,交收量13.886吨;

迷你金T+D收盘下跌0.12%至357.85元/克,成交量17.8702吨,成交金额63亿9169万9106元,交收方向“多支付给空”,交收量57.376吨;

白银T+D收盘上涨1.43%至4768元/千克,成交量13996.662吨,成交金额666亿472万404元,交收方向“多支付给空”,交收量214.23吨。

现货黄金回落至1540,贸易风险偏好情绪改善

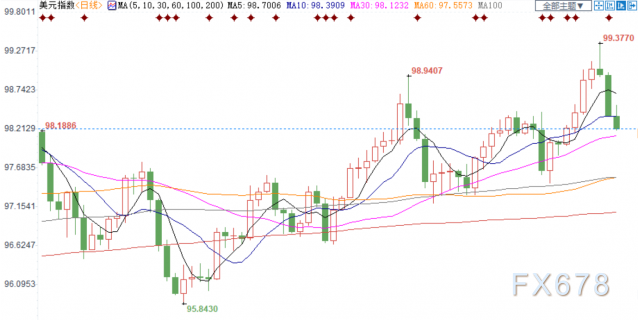

周四现货黄金走低跌破1550美元/盎司,目前交投于1540美元/盎司附近,较日内高点下跌逾10美元。中美双方同意10月初举行新一轮经贸磋商的消息帮助改善风险偏好情绪,全球股市纷纷走高,美国国债收益率两连涨,黄金吸引力因此而降低,但美元指数跌至98.2,创一周新低,令金价获得支撑。

据,9月5日上午,中美经贸高级别磋商双方牵头人通话,双方同意10月初在华盛顿举行第十三轮中美经贸高级别磋商,这提振了以股票为首的全球风险资产。

Petergrandich.com公司的Peter Grandich表示,一个更具爆炸性的黄金市场正在形成,可能在数年内不会再看到另一个股市牛市。即使股市的部分资金流入黄金,也可能创造必要的资金流,推动金价大幅上涨。

白银继续追赶黄金涨势,现货黄金/白银之比跌至2018年8月以来最低。铂金延续其一周来的涨势,周四升穿1000美元/盎司大关。

不过,周三英国议会投票通过一项议案,增加了再推迟英国脱欧三个月的可能性,并驳回了首相约翰逊关于在10月15日提前举行大选动议,而意大利政治僵局似乎有所缓解。

周四稍晚,美国将公布就业、工厂订单、服务业PMI、EIA原油库存等数据。市场预计,美国8月“小非农”ADP就业人数增加14.9万,低于7月15.6万的增幅。

随着贸易紧张局势加剧,ISM非制造业指数的下降趋势可能会在8月恶化,该指数在7月触及近三年低点;7月工厂订单增长或较前月改善。这些数据结果将牵动市场对美联储未来降息的预期,此前美制造业PMI萎缩加剧了经济衰退担忧。

黄金新牛市开启,支撑稳固前所未有

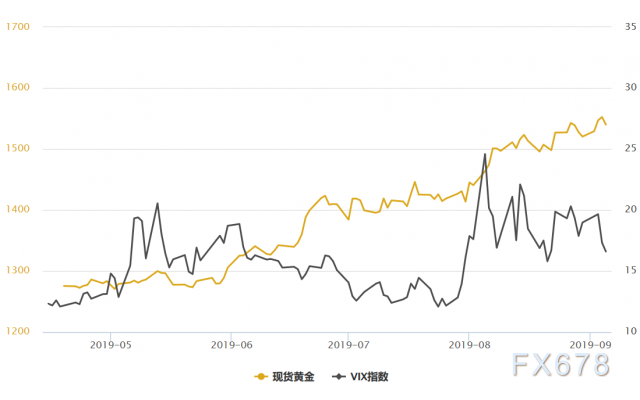

本周黄金市场继续冲高,金价再次突破了1550美元/盎司关口,多头后市依然强劲。在过去五年的盘整后,黄金和白银有着前所未有的良好基础。

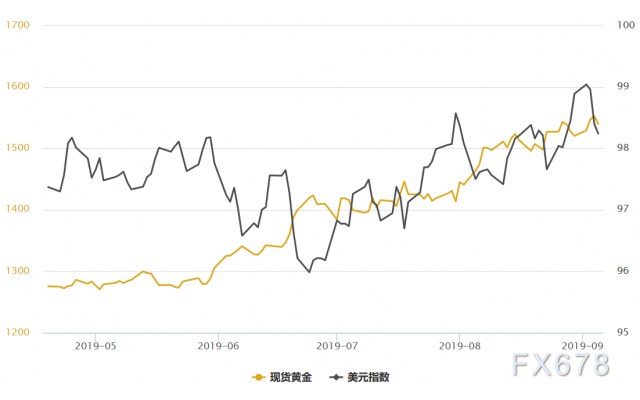

BI大宗商品策略师Mike McGlone表示,美元计金价也将创下新高。此前在8月,英镑和欧元等货币计金价都创下新高。美元计金价也将跟随这种趋势。

今年以来美元计金价已经上涨了近20%,各种不确定因素带动了避险情绪,提振金价走高。

McGlone认为,黄金下行支撑稳固,其上行趋势很可能才刚刚开始。贵金属将继续其强劲表现,白银和铂金也受到金价上行以及债券市场表现的推动,在大幅走高。

债券收益率跌到负值、各国央行宽松政策、贸易问题以及货币贬值外加债务水平走高,等等。市场才刚刚意识到黄金和白银作为避险保值资产的价值。

对贵金属市场而言,上行最大的阻碍将在于股市波动率的下跌,但眼下这种可能不太可能发生。美元计价黄金的基础比10年前要稳定得多。但恐慌指数最近在下跌,值得注意。

MSCI新兴市场货币指数相和黄金的相关性,降至2013年3月以来最低水平。该指数和黄金通常有着比较强的相关性,而眼下其相关性跌至负值。

作为避险资产的黄金和并没有多少避险属性的新兴市场货币表面上来看,确实应该是往相反方向走的,但由于两者和美元的关系,受到美元的影响,使得新兴市场货币和黄金往往有着相似的走势。

机构观点:债券避险魅力将不敌黄金

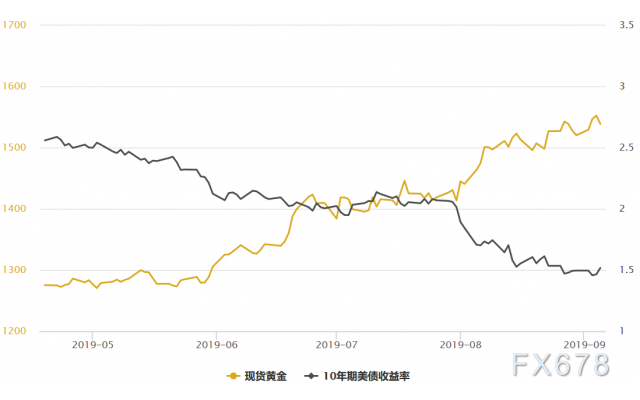

一周多来,金价在不断努力尝试突破1550美元/盎司附近的阻力。为高净值家庭提供投资策略的Rob Isbitts发现了一个“这一次可能有所不同”的投资趋势。他从美国国债收益率走势中看到了黄金的潜力。

全球政府债券市场正在发生前所未有的事情。具体而言,欧洲、亚洲发行的大量债券收益率为负值,很快美国政府债券也会如此。换言之,人们现在购买并持有直至到期的债券的回报将低于零。

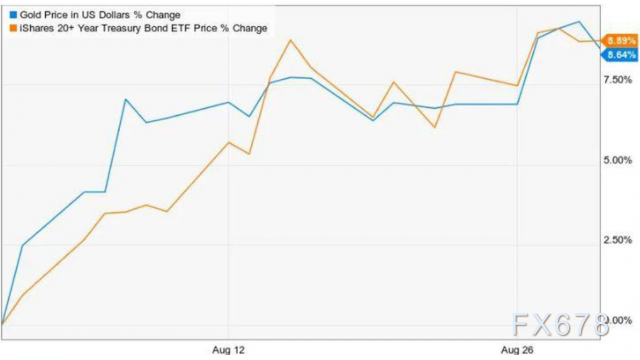

下图显示,黄金和债券(iShare 20年+美债ETF)8月份双双上涨逾8%。重要的是,债券价格上涨使得10年期美债收益率下跌至1.50%。

在过去30年里,黄金有两次大型牛市,都发生在经济和股市不确定性上升的时候。当时10年期美债收益率接近4%或5%,如今却不到那时的一半。

与债券不同,黄金本身不产生利息,因此,在恐慌时期,投资者很容易会选择债券而非黄金。然而,这一次,债券与黄金的收益非常接近。投资者希望将避险资金分配到有利可图的地方。毕竟,自2018年初以来,股票市场一直起伏不定。

交易骑士

交易骑士

沪公网安备 31010702001056号

沪公网安备 31010702001056号