上海黄金交易所2019年8月30日交易行情

黄金T+D收盘下跌1.30%至353.52元/克,成交量135.336吨,成交金额480亿7171万20元,交收方向“多支付给空”,交收量23.2吨;

迷你金T+D收盘下跌1.25%至353.72元/克,成交量22.1408吨,成交金额78亿6526万4160元,交收方向“多支付给空”,交收量53.578吨;

白银T+D收盘下跌0.62%至4505元/千克,成交量18856.042吨,成交金额851亿9409万4052元,交收方向“多支付给空”,交收量724.56吨。

美元创逾四周新高,黄金回落至1530下方

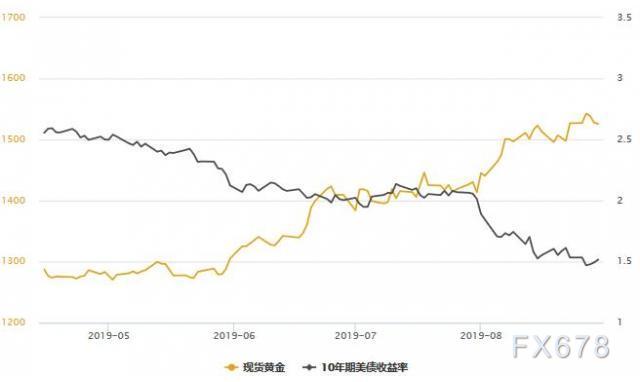

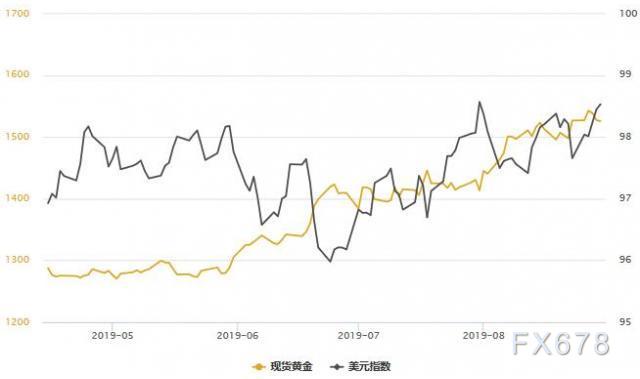

周五黄金市场表现弱势,一度逼近1520美元/盎司支撑。如果维持这样的表现,那么黄金市场将遭遇连续四周上涨后的首周下跌。美元指数创逾四周新高至98.61,这打压了金价。

目前整个黄金市场仍然受到避险情绪的影响。两大经济体可能恢复经贸磋商的希望提振股市上涨,削弱避险需求,美国国债收益率走高。

SMC Comtrade的Vandana Bharti表示,黄金被视为避险资产,每一次下跌都被视为是逢低买入的机会。近期美国债券收益率曲线倒挂使得市场对衰退到来的担忧加剧,而贸易争端也是市场在持续关注的一个方面。

IG Market分析师Kyle Rodda表示,贸易争端的进展影响了股市,隔夜债券收益率也有所回升,使得风险情绪出现一些复苏,打压金价走低。不过金价下行支撑稳固,市场风险并没有改变,全球经济的表现也没有改变。

外界普遍预计美联储和欧洲央行将于下月降息。许多投资者认为,日本央行可能会步其后尘。9月美联储利率决议降息的可能非常高,这对黄金而言是个好消息。

被提名为欧洲央行下任行长的拉加德表示,鉴于当前环境充满挑战且仍有降息空间,欧洲央行需要准备好在必要时采取行动,即便这可能对金融稳定构成挑战。

北京时间20:30,美国将公布7月个人收支报告和美联储青睐的通胀指标PCE物价指数。市场预计,7月PCE物价指数月率上升0.2%,高于6月0.1%的升幅。分析人士认为,即便通胀小幅走高,恐怕也难以阻止美联储在下月降息。

全球央行宽松行动将支撑金价

美联储主席鲍威尔已经承认经济存在“重大风险”。与此同时,美国总统特朗普在利用一切机会攻击鲍威尔,他还突然宣布了新一轮关税举措。特朗普显然将在这场比赛中战胜鲍威尔。

虽然所有央行表面上都保持冷静,但实际上却处于恐慌模式。“我们看到的不是独立的计划行动,而是一项旨在保护全球经济和金融体系不崩溃的协调计划。”

日本央行行长黑田东彦在三周前明确表示,如果全球经济放缓危及该国经济复苏,则将毫不犹豫地加大刺激力度。

欧洲央行是真正陷入困境的央行。德国和整个欧元区经济正在急剧走弱,银行体系处于崩溃的边缘,不仅是德国,意大利、法国和希腊等国的银行也境况不佳。

目前全球有超过40%的债券收益率不到1%,逾16万亿美元的债券收益率为负值。95%的债券收益率低于美国联邦基金利率。大多数债券收益率已经跌破零,预计这种趋势还会加速。

自1999年以来,道琼斯指数相对黄金下跌了63%。单从今年4月以来,道指相对黄金就跌去20%。Egon认为这只是一个开始。他预期道指/黄金比率将跌破零线。这意味着,在这种情况下,未来几年持有黄金而非股票将避免遭受95%的相对损失。

以美元计价的黄金自1971年以来上涨了44倍。这并不是说金价真的在上涨,而是纸币在贬值。各国央行让本币竞争性贬值最终将意味着币值归零以及大规模的财富毁灭——这会股票、债券和房地产等资产市场暴跌的形式呈现出来。而黄金和白银则将一如既往地保持购买力,同时作为最重要保值手段。遗憾的是,在财富化为乌有之前,99%投资者不会意识到他们应该撤离股票,转投黄金。

机构观点:美国政府债务激增,黄金吸引力上升

贵金属的价格表现较几年前明显改善,而且随着各国债务的大幅增加,持有贵金属的理由也不断增强。就在过去一个月里,美国财政部将未偿还的公共债务增加了多达4500亿美元。

SrsroccoReport的分析师称,如果没有这4500亿美元的举债,整个美国政府就会停摆,经济将开始崩溃。此外,由于越来越多的外国国债和债券的收益率为负值,美国财政部新发行的债券需求相当可观。世界各地的投资者宁愿购买收益率略高于零的美国国债和债券,也不愿因持有负收益率债券而蒙受损失。当然,这种舒适的局面不会持续下去,因为当美国经济陷入衰退时,美联储可能会被迫将利率降至零,然后进入负值领域。

美国财政部此前宣布计划在7月至12月期间发行8140亿美元新债务。若将这一规模与2019年全球生产的黄金和白银总价值相比较,可以发现,前者将远高得多。

根据标普全球市场情报(S&P Global Market Intelligence)和SrsroccoReport分析师的估计,今年全球黄金产量将达到1.1亿盎司,而白银产量可能降至8.5亿盎司。如果以1500美元/盎司的金价和18美元/盎司的银价计算,今年生产的黄金和白银总价值大约为1800亿美元。

美国财政部将在六个月内发行8140亿美元债务。增加到央行资产负债表上的债务越多,利率就将越低。而这还只是一家央行。

如果政府为这些债务支付的利息继续攀升,央行无法资助政府。这意味着下一个最佳选项是让债券持有人为央行赤字提供部分资金,这对黄金和白银前景非常利好。

交易骑士

交易骑士

沪公网安备 31010702001056号

沪公网安备 31010702001056号