美元为何过去8年一直坚挺?

有三个宏观经济数据支撑美元坚挺:其一,2010年至2016年美国财政状况改善。其二,自2016年以来美联储大幅收紧货币政策。其三,美国的经济增长相对于欧洲和日本而言更强劲,尤其是在2011年至2013年,以及2017年以来。

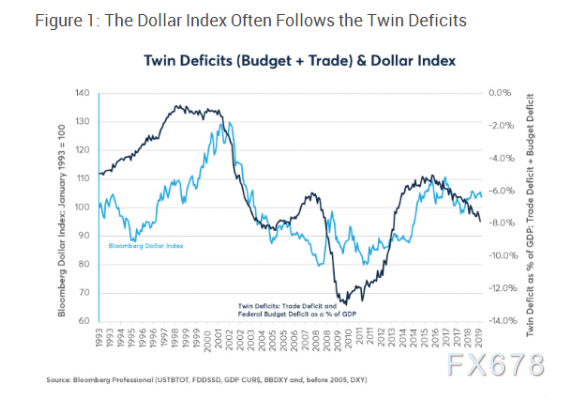

美元指数(蓝色)和美国双赤字占GDP的比重(黑色)

2017年,美国预算赤字占GDP的比重从2016年的2.2%升至2019年年中的4.7%。尽管最近特朗普采取了保护主义措施,美国的贸易逆差仍在扩大,从GDP的2.5%升至3.0%。这使得所谓的“双赤字”的比重从GDP的4.7%上升到7.7%。

在过去30年里,双赤字比重缩小通常会伴随着美元走强——通常会滞后1至2年。而赤字扩大之后,美元往往会走软,滞后时间往往会短得多。这一次,美元抗住了大规模抛售,主要原因是美联储收紧货币政策,2018年,美联储从2015年底开始的当前周期加息总数达到9次。以及,2018年生效的减税措施对经济增长的一定提振。

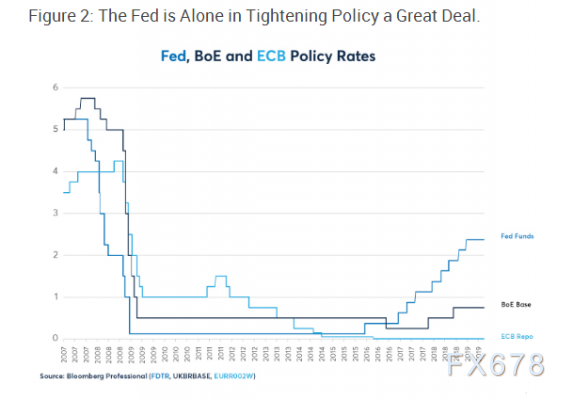

全球央行中,加拿大央行和英国央行尝试加息,而大多数中央银行包括欧洲央行、瑞士央行、日本央行、澳洲联储、中国人民银行一直在积极宽松的货币政策。

美元(深蓝)、英镑(黑色)、欧元(淡蓝)利率走势

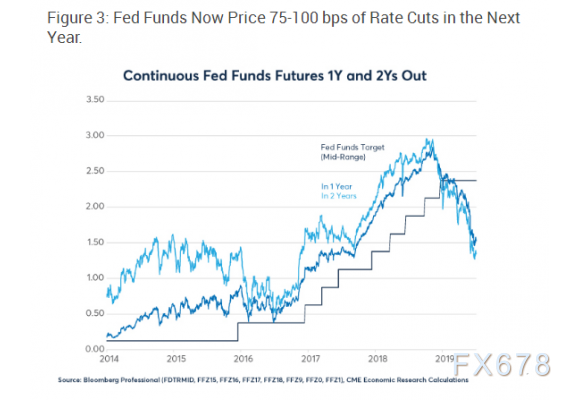

市场预期美联储将在明年最多降息四次,但到目前为止,美联储本身尚未承诺采取如此激进的政策行动,只是为可能的降息打开了大门。除非利率预期发生巨大变化,否则美国货币政策可能在未来一年不再是美元的支撑来源。

一年期(深蓝)和二年期(淡蓝)美联储利率基金期货

固定收益市场能够消化美联储政策如此剧烈变化还要归功于市场已经对美国经济增长起了疑心。

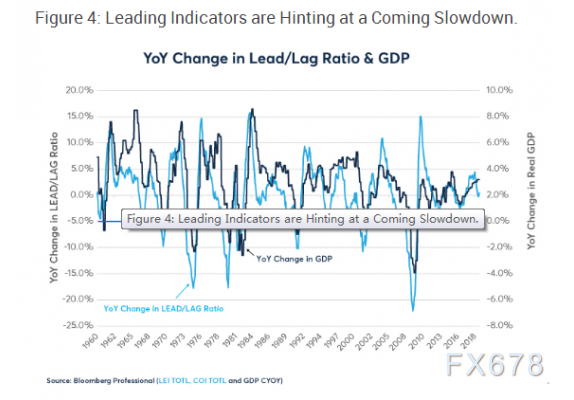

美国经济领先指标和经济落后指标的比率(淡蓝)和GDP(深蓝)

到目前为止,经济放缓的证据毁誉参半,但美国经济领先指标和经济落后指标的比率一直指向美国经济增长放缓。如果美国经济扩张放缓, 美国和欧洲和日本等经济已经陷入停滞的经济体的增长的差距将逐步缩小。

在经济衰退期间,美国的预算赤字平均增长约占GDP的4%,尽管贸易赤字通常会略有下降。在这种情况下,美元将面临利率接近于零、巨额双赤字(主要来自预算方面)以及与世界其他地区没有增长差距的局面。

对做多美元的人来说,最应该担心的是,美联储可能会将利率维持在过高水平太久,从而导致经济低迷,随后需要恢复接近于零的利率。

谁将在这次美元走软时获益?

如果美元遭遇又一次长达10年的熊市,就像2002年至2011年那样,哪些货币最有可能走高?

英镑:脱欧拖累了英镑的真正价值

英镑兑美元和英镑兑欧元汇率被低估这是毋庸置疑的,主要是因为围绕英国退欧的不确定性。

外汇交易员们担心最坏的情况:如果英国不达成协议脱欧,英镑将在2019年10月31日左右崩盘。这是可能的,但即便是在最糟糕的情况下,人们也必须记住,从长期来看,不存在不达成协议的脱欧。

如果英国在没有达成协议的情况下脱欧,很有可能在接下来离开欧盟的几年里,达成协议的内容将与特里萨·梅此前脱欧谈判的内容非常相似,届时英镑将随该协议的落地强劲反弹。

此外,英国仍有可能达成协议离开欧盟,在这种情况下,英镑兑美元和欧元的汇率可能会飙升。英国也有可能再次延长谈判期限,甚至可能在2020年举行第二次公投。这在短期内对英镑的支撑作用将会减弱,但取决于延长公投或第二次公投的最终结果,可能会引发一轮大幅反弹。

瑞郎:瑞士央行已经尽其所能阻止瑞郎的飙升

通过出售瑞郎购买外国(主要是欧元区)资产,瑞士央行大幅扩大了资产负债表。瑞士甚至将存款利率下调至-1%,以阻止外国人购买和持有瑞士货币。

问题是:如果瑞郎因美元走软而再度飙升,瑞士央行将如何应对?存款利率降至-2%还是-5%?

负利率是对国内银行体系以及持有此类存款的外国投资者征收的一种税,而瑞士银行近来的表现也算不上出色。在货币宽松和有意限制其货币价值方面,瑞士可能已接近极限。因此,无论瑞士央行喜不喜欢,美元走软都可能推高瑞郎。

日元:日本央行的情况与瑞士央行基本相似,只是细节有所不同

日本央行不仅维持日元负利率,还故意削弱在过去十年中大规模的量化宽松政策推高日元的影响,日本资产负债表接近日本GDP的100%,比欧洲央行负债占GDP比重多一倍,甚至比美联储的负债比重多3倍。

由于通货膨胀几乎为零,国内经济增长停滞不前,日本央行肯定不需要日元走强。

欧元: 欧洲经济和政治双重政策导致欧元贬值

欧元区的通货膨胀率保持在1%左右,比美国和英国的通胀率低整整一个百分点,欧元区并不比日本更需要强势货币,但这并不意味着他们最终不会拥有强势货币。

欧洲央行将其资产负债表扩大到GDP的40%以上,在进一步的量化宽松措施方面也遇到了限制。

欧洲央行的存款利率为-0.4%,相当于每年向银行征收75亿欧元的税收。毫不奇怪,银行系统正在遭受痛苦,尽管利率极低,信贷却出奇地难以获得。

银行借贷负利率的主要拥护者德拉基将于今年10月辞去担任欧洲央行行长8年的职务,取而代之的可能是一位能够通过加息和取消对银行征收的负利率税来缓解货币环境的拉加德。

阻碍欧元兑美元升值的是政治失灵。欧洲拥有共同的货币,却没有共同的财政政策,人们甚至无法正确理解欧洲是否拥有主权债券市场。它本质上有一个市政债券市场,各国可以在这个市场上拖欠贷款。此外,政治体系在不同级别的政府(国家与欧盟)之间以及成员国自己的政治体系内部高度分散。

也就是说,欧元升值,无论多么不受欢迎,都不能排除。

澳元和加元: 经济状况不佳,出口前景不利

许多澳大利亚人和加拿大人债务累累,且房地产市场存在泡沫。这两个国家都是自然资源的主要出口国,其两大主要大宗商品——铁矿石和煤炭——的前景都令人怀疑。

不过,澳大利亚的经济数据极其糟糕,澳元兑美元进一步走低的可能性很大。但加拿大央行在全球央行开启宽松模式时坚持放鹰,加元兑美元还将走强。

加菲

加菲

沪公网安备 31010702001056号

沪公网安备 31010702001056号