上海黄金交易所2019年7月11日交易行情

黄金T+D收盘上涨1.63%至316.59元/克,成交量150.308吨,成交金额474亿751万9600元,交收方向“多支付给空”,交收量35.582吨;

迷你金T+D收盘上涨1.61%至316.61元/克,成交量23.0892吨,成交金额72亿8639万5470元,交收方向“空支付给多”,交收量52.47吨;

白银T+D收盘上涨0.78%至3638元/千克,成交量4769.42吨,成交金额173亿3223万6622元,交收方向“多支付给空”,交收量128.4吨。

现货黄金站上1420,美元指数大幅回落

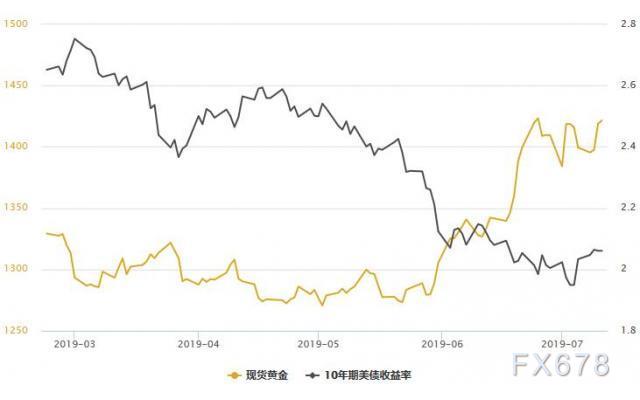

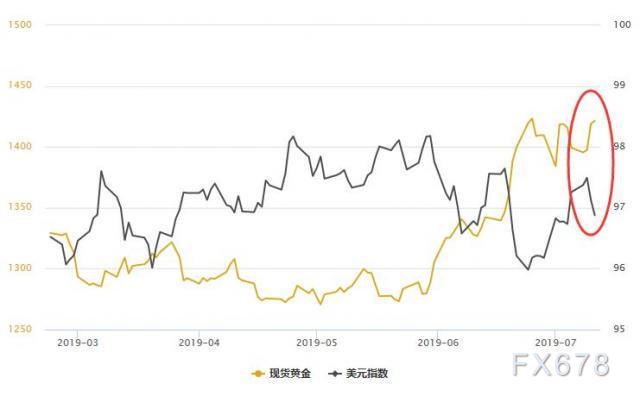

受到前一交易日美联储主席鲍威尔国会证词的影响,美元指数回落,创本周新低96.8339,而黄金市场大幅走高,刷新一周多新高,现货黄金价格触及1427.23美元/盎司水平。

美联储主席鲍威尔的国会证词使得市场对7月降息50个基点的预期再度升温。鲍威尔表示,对贸易政策和全球经济疲软的担忧“继续打压美国经济前景”,美联储准备“采取适当行动”来维持长达十年的经济扩张。

此外,此后公布的美联储6月会议纪要也进一步巩固了该预期。纪要显示,多位美联储官员在上次会议上认为将很快需要更多刺激措施,令积极降息的臆测重燃。美债收益率昨日自三周高点回落,也支撑了金价走高。

Vanguard Markets总经理Stephen Innes表示,隔夜美联储的表现表明了其更偏向于鸽派,美元指数走低则是对黄金最大的支撑。美联储不光关注在对美国内部经济的担忧上,也对全球经济表示出担忧,而这一切都是利好黄金的。

华侨银行Howie Lee表示,鲍威尔的证词基本保证了本月美联储就会降息,宽松的货币政策将能够使金价进一步上涨。事实上,市场对7月美联储利率决议上降息50个基点的预期从本周二的3.3%上升到了27.6%。

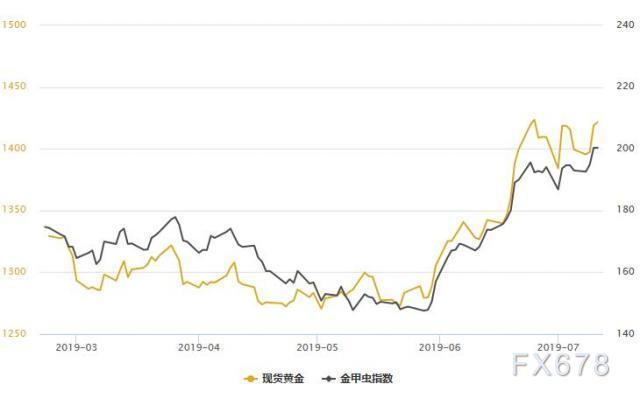

此前标普500指数一度短暂突破3000点大关。Vanguard Markets的Innes还表示,从黄金和股市之间的相关性来看,两者一起上升是黄金看涨的信号。黄金股票也表现非常优异,近期与黄金价格同步上涨良好。

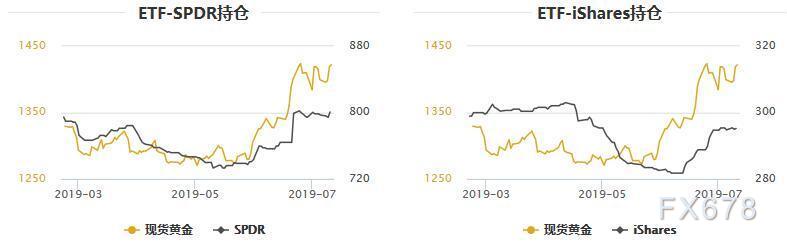

黄金ETFs数据显示,截止7月10日黄金ETF-SPDR Gold Trust的黄金持仓量800.54吨,较上一交易日增加6.46吨。Gold Trust7月11日数据显示,iShares Gold Trust7月10日黄金持有量295.19吨,较上一交易日增加0.24吨。

贝莱德(BlackRock)首席投资官Evy Hambro表示,去年四季度以来,黄金市场受到利率预期变化而被提振,过去一个多月的时间里开始加速上行。受到对美联储降息预期的影响,黄金下行有良好的支撑。

此外,近期实物黄金需求也在走强。接下去黄金市场盘整将成为主题。Hambro指出,近几年各国央行都在增持黄金储备,而市场避险情绪则推动实物黄金需求。现金回报率低,利率又将下行,因此黄金显现出竞争力。

世界黄金协会:金融市场的不确定性以及央行宽松的货币政策可能会在未来6至12个月支撑黄金投资需求

世界黄金协会发布了《2019年中展望:当上升的风险遇到宽松的货币政策》,分析了上半年黄金市场波动中强势走高的原因,并对下半年黄金市场发展进行了展望。

由于投资者希望在日益不确定的环境下对冲已处高位的股市风险,黄金价格飙升,使得黄金成为截至6月底以来表现最佳的资产之一。

在利率下降、风险升高和上涨势头的推动下,6月份黄金价格大幅上涨,投资者今年对黄金的看涨情绪更为高昂。

这一点从全球黄金ETF的正流入中可见一斑。今年迄今为止,以欧洲基金为首的全球黄金ETF净流入共计50亿美元(合108吨),今年上半年纽约商品交易所黄金期货净多头头寸也在增加,净流入369吨。

此外,截至5月,全球各国央行报告的黄金净采购量约为247吨,相当于100亿美元–各国央行继续扩大外汇储备中黄金储备量的趋势仍在延续。

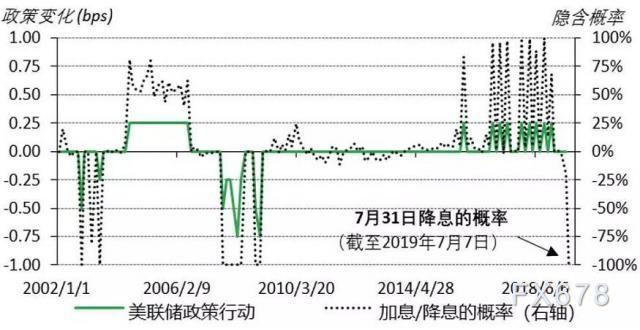

全球货币政策已经发生180度的转变。现在,市场预计美联储将在年底前降息2至3次。尽管包括鲍威尔主席在内的董事会成员的声明透露出观望的信号,但市场几乎没有改变其对降息的预期。美联储也许并不会按照市场的要求行事,但同时,它也不希望让市场感到意外。

这样做的并非只有美联储。欧洲央行行长德拉基最近宣布,他们准备扩大债券购买或降息以维持经济增长。日本央行也有望出台更为宽松的政策。新兴市场的央行可能也会效仿。

利率下调的前景应该会支撑对黄金的投资需求。我们的研究表明,在货币政策紧缩周期结束后的12个月内金价将会上涨。此外,在实际利率为负的时期,黄金的历史回报率是其长期平均回报率的两倍多。

央行的政策并非存在于真空世界中。相反,它们随时准备在风险聚集膨胀且全球经济放缓到来之际刺激各自的经济。这些风险包括:在美国和其贸易伙伴之间的贸易紧张关系中,高关税可能带来的潜在长期负面影响;美国和伊朗之间的地缘政治紧张局面;围绕英国退欧以及英国和欧洲其他政治和经济问题的不确定性。

我们相信,金融市场的不确定性以及央行宽松的货币政策可能会在未来6至12个月支撑黄金投资需求。

随着投资者根据新的信息不断对他们的预期重新进行评估,价格动量和投资者仓位可能会进一步推动金价的上涨并产生相应的回调。

较弱的经济增长可能会在短期内压制黄金消费需求,但是印度和中国经济的结构性改革很可能会对长期需求提供支撑。

交易骑士

交易骑士

沪公网安备 31010702001056号

沪公网安备 31010702001056号