经济学家的预测中值是,6月份就业人数增幅将反弹至16.4万人。失业率可能保持在半个世纪以来的低点3.6%,而工资可能比上个月上涨0.3%,比去年同期上涨3.2%,这将比5月份的数据有所改善。

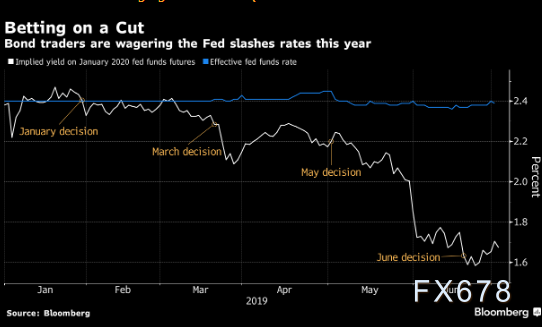

一份出色的报告可能会让美联储按兵不动,从而推高美国国债收益率。

反之,如果周五公布的就业报告与普遍预期相差太远,分析师和投资者都将匆忙调整自己的观点,那么上述情况可能会迅速发生变化。考虑到数据在独立日之后发布,市场可能会更加动荡,因为许多人已经在长假周末了。可能会进一步推低美国国债收益率,并根据具体情况提振高风险资产。这进而可能拖累股市走低,不过投资者将在劳动力市场状况好转所暗示的经济形势好转的背景下权衡这一因素。

美联储主席鲍威尔上月表示,美联储不喜欢只看一份就业报告。由于报告中有许多变动的部分——包括对前几个月的修正——可能会出现任意数量的变动,富国银行的高级经济学家山姆布拉德强调美联储观察趋势,不是任何一个数字。以下是四种非农报告可能的情况,以及它们对美联储和市场可能意味着什么:

注:括号中的是提出该观点机构的名称

场景之一:工资增长超过20万,失业率下降,工资超过预期

美联储展望:美联储的降息前景可能在7月份被搁置,但这取决于官员们能否“成功地扭转市场对降息的预期”。除非它真的是一个强劲的数字——有30万或更多的工作岗位,美联储“仍然很慎重,谨慎的好处在于他们如何解释预期的数量。”(美银美林)

市场反应:忘掉7月份降息50个基点的预期(QMA LLC)

股市:可能喜忧参半,既要平衡强劲经济的正面因素,又要平衡美联储放松政策的可能性降低的负面因素(QMA LLC)

美债:推高收益率(QMA LLC)

场景之二:就业人数从14万人增加到18.5万人,失业率保持在3.6%,工资水平符合预期

美联储展望:许多经济学家仍预计此次降息25个基点,因为政策制定者在贸易不确定性、企业投资不温不火和通胀低迷的背景下寻求避险NatWest Markets资深美国分析师表示,美联储要放弃7月的宽松政策,"障碍相当大"(NatWest Markets);相反观点可能认为,这或许足以证明劳动力市场强劲,足以让美联储按兵不动,不过围绕贸易和通胀的担忧仍可能促使美联储降息(Amherst Pierpont Securities LLC)

市场反应:股市可能出现令人宽慰的反弹(摩根大通)

美债:鉴于降息50个基点的预期下调,美债收益率可能只会小幅下滑(BMO Capital Markets)

场景之三:就业低于10万人,失业率上升,工资低于预期

美联储展望:随着劳动力市场出现明显的明显裂缝,降息50个基点的可能性变得更大。这可能暗示,经济放缓的程度可能比我们预期的还要严重,预计美国经济将下滑25个基点(牛津经济研究院)。相反观点可能认为,美国和中国之间的贸易休战可能会带来一些缓解,而6月份的指标没有反映出这一点。离美联储7月31日的决定还有三周多的数据,包括消费者支出、通胀和地区工厂信心。

美债:已经在一定程度上消化了坏消息的影响(宏利投资管理)

股市:股市没有消化坏消息,这可能不是股市的转折点,但股票投资者可能会变得“有点紧张”(宏利投资管理)

场景之四: 就业疲软,但失业率下降,工资超过预期

美联储前景展望:未来几周,美联储会议前的焦点可能会转向其他数据。相反观点可能认为,鉴于贸易紧张和经济逐渐放缓,降息仍有可能发生。(牛津经济研究院)

市场反应:股市可能会因降息预期下降而下跌(TD Ameritrade)

美债:在近期大幅上涨后,可能会“小幅抛售”(TD Ameritrade)

低于10万人次将使美联储走上很快降息的轨道,而接近预测的15万人次(Bloomberg Economics),将给美联储提供更慢、程度更小的宽松政策空间。

加菲

加菲

沪公网安备 31010702001056号

沪公网安备 31010702001056号