上海黄金交易所2019年7月3日交易行情

黄金T+D收盘上涨2.94%至318.06元/克,成交量177.522吨,成交金额561亿4972万3720元,交收方向“多支付给空”,交收量30.144吨;

迷你金T+D收盘上涨3.00%至318.23元/克,成交量22.6838吨,成交金额71亿7688万1064元,交收方向“多支付给空”,交收量29.668吨;

白银T+D收盘上涨1.22%至3656元/千克,成交量6712.11吨,成交金额244亿7632万9802元,交收方向“空支付给多”,交收量181.98吨。

避险情绪发酵,黄金逼近前高

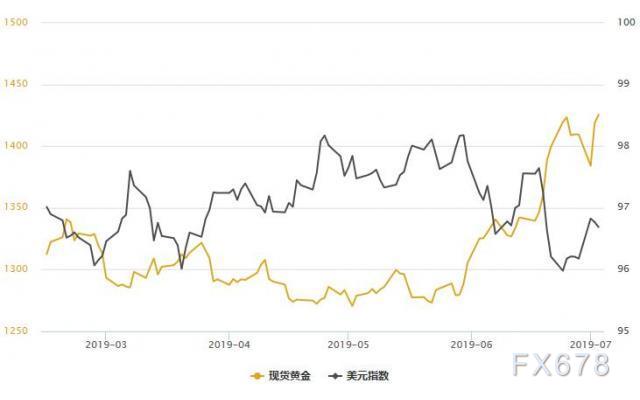

周三金价继续小幅走高,维持在1420美元/盎司上方水平,最高至1437.87美元/盎司的高位。围绕全球经济增长和全球贸易忧虑重燃拖累美债收益率下跌,避险需求上升,黄金自1390美元/盎司左右水平大幅回升。

此前有消息称,美国贸易代表办公室发布拟对欧盟产品加征关税的“补充清单”,涉及约40亿美元欧盟输美产品。美方称,这是对欧盟飞机补贴造成的伤害的回应。

此外,全球各国央行的宽松政策也仍然在支撑着黄金。英国央行行长卡尼周二表达了对脱欧的贸易问题不确定性的担忧。而美国总统特朗普宣布将提名的美联储理事则都是支持美联储降息立场的。

SMC Comtrade的Vandana Bharti表示,黄金市场会出现一些修正,而投资者们应当逢低买入。接下去市场的注意力将回到美国经济数据上,本周五市场将迎来6月非农数据。

美国总统特朗普周二表示,他计划提名经济学家Christopher Waller和Judy Shelton担任美联储理事。两人都有可能倾向于支持总统的降息呼声。

交易员正准备迎接大量的美国经济数据,周三将公布美国工厂订单、服务业状况和ADP民间部门就业数据。周五的非农就业报告可能带来波动,上个月数据出乎意料地疲软,证实美国经济步履蹒跚的疑虑为真。这些都有助于确定美联储是否会满足市场对货币政策宽松的预期。

Pepperstone Group研究主管Chris Weston表示,美元可能面临下行压力,尽管不会有太大的下行压力;央行的宽松政策将为黄金提供支撑,金价中期目标为1520美元。

瑞银集团已将黄金三个月交易区间预期从1300-1400美元/盎司上调至1325-1450美元/盎司区间,六个月和12个月价格预期上调50美元至1450美元/盎司。该行称,美联储行动相关不确定性已经增加。

CMC Markets驻悉尼首席市场分析师Michael McCarthy称,若黄金拿下1439美元/盎司附近高点,那么2013年5月高点1488美元/盎司可能成为下一目标。反之,如果金价跌破1412美元/盎司,则可能引发新的获利了结,导致金价跌向1400美元美元/盎司,然后是1382美元/盎司附近的近期震荡低点。

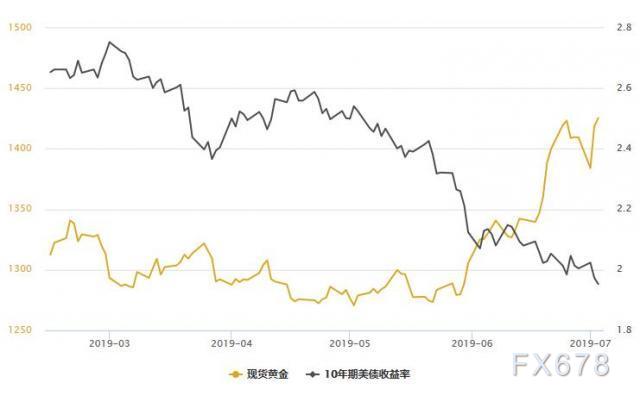

美债收益率释放明显衰退信号,黄金受益

由于对美国经济陷入衰退的担忧,从债券到大宗商品,市场的波动率普遍上升,美国国债收益率创2016年11月9日以来最低水平1.937%。

此前在美国债券收益率出现倒挂的时候,这一通常被认为衰退到来的信号已经让市场担忧。而更糟糕的是,到刚刚过去这个周日,美国债券收益率倒挂已经持续了三个月,整整一个季度。

通常来说,在债券收益率倒挂后的9至18个月,衰退就会到来。过去美国的7次衰退中,该信号统统预测准确。

杜克大选金融教授Campbell Harvey表示,尽管眼下美国经济数据看起来很好,但债券收益率倒挂的信号是关乎未来的,它显示的是市场对未来的预期。因此,在持续了整整三个月的倒挂后,这一信号就更让人担忧了。

Harvey认为,在这种情况下,投资者们显然应当做好准备。对黄金市场而言,经济衰退将带来大量避险情绪,作为避险资产的黄金,在这种情况下将成为很多人的选择。

机构观点:美联储政策选项可能所剩无几,黄金终将成为赢家

GoldSilver高级分析师Jeff Clark认为,在某个时候,黄金和白银必将为投资者带来巨大回报。它是一股外部力量,对投资和交易的影响可能比其他任何力量都大,最终也将对黄金和白银产生重大影响。

什么样的实体比其他更能促使华尔街做出投资和交易决策?它就是美联储,这家美国央行控制着利率和货币供应,并提供经济指导。

当经济衰退或某种经济危机迫近时,美联储的作用尤为重要。它对宏观金融状况的反应可以缩短衰退或减轻危机的影响。

这种影响力来自于它所拥有的工具。这些工具可能非常强有力。其中一种是通过“口头暗示”,向市场传达未来的行动。

去年12月美联储发表声明称,其已经改变了利率政策路线,从鹰派(可能加息)转向鸽派(可能降息)。抵押贷款利率应声下降,房地产市场止跌,股市上扬。这些都是受到美联储评论的影响,他们实际上还未落实降息。

美联储在不进入负利率领域的情况下降息的空间非常小。用不了多久美联储就能实现零利率或负利率。目前交易商已经预期美联储7月至少降息25个基点的可能性为100%,而且这是在GDP正增长的情况下。

因此,美联储和大多数发达国家的央行官员对抗衰退的能力非常有限,更糟的是,要通过降息来实现。

美联储所说及所做的大部分都围绕口头暗示、降息或各种形式的量化宽松(QE)。虽然下一次危机中可能会发明其他的工具,但基本上都将围绕利率和印钞。这三个选项的替代品越来越少,而且冲击力也越来越弱。

在Clark看来,零利率和永恒QE是有可能发生的,这也是为什么黄金终将胜利的原因。黄金通常会对利率下降做出积极的反应。

主流观点认为,这降低了黄金的“持有”成本,且较低的债券收益率提高了黄金的吸引力。因此,金价上涨并不令人意外。一旦美联储工具耗尽,黄金和白银料将受到相应的重视。

交易骑士

交易骑士

沪公网安备 31010702001056号

沪公网安备 31010702001056号