早在6月4日美联储官员布拉德便表示,通胀低于目标水平以及低失业率是美联储应该降息的理由,埃文斯也表示低通胀将给予美联储在需要时降息的空间。同时美联储主席鲍威尔也曾表示,将对降息持开放态度。

此外,美国总统特朗普周二发布推文称,美联储利率太高了,美国的通货膨胀非常低,这是一件美好的事情。

分析人士认为,尽管美联储一直顶着特朗普的压力按兵不动。但是在当前美国经济疲软的情况下,美联储所受到的政治和市场压力越来越大,这可能会迫使美联储做出让步。因此如果近期特朗普持续对美联储施压,可能会进一步施压美元,提振金价。

根据芝商所的FedWatch工具,美联储下周降息的可能性有不到20%,但7月降息的概率超过80%。这使得美联储降息三次的呼声明显升温。

同时,美联储的数据也下调了美国的通胀预期。纽约联储最新调查显示,美国1年期、3年期通胀预期中值跌至2017年5月以来最低水平。美国1年期通胀预期跌至2.5%,较上月降低0.1个百分点;3年期通胀预期跌至2.6%,较上月降低0.1个百分点。

美国核心通胀降温

美国一个备受关注的通胀指标5月份不及预期,因二手车价格下跌。在贸易局势紧张、全球增长放缓、通胀疲软加剧的背景下,市场对于美联储降息的预期正在进一步升温。

美国劳工部周三发布的数据显示,不含能源和食品的核心消费者价格指数同比上涨2%,涨幅低于预期。连续四个月环比上涨0.1%,也低于预期。总体CPI同比上涨1.8%,低于预期。汽油价格下跌抑制了总体通胀,其中能源价格环比下跌0.6%,同比下跌0.5%,该类别的所有主要成分均同比下跌。

通货膨胀低于预期,加上之前的迹象显示美国经济增长放缓,只会加强投资者对美联储今年降息的预期。与此同时,美联储青睐的另一个通胀指标显示出坚挺的迹象。

4月份,核心PCE通胀今年首次走强,但仍低于美联储2%的目标。它往往略低于劳工部的CPI。接受调查的经济学家预测核心CPI环比上涨0.2%,同比上涨2.1%;预计总体CPI环比上涨0.1%、同比上涨1.9%。

巴克莱驻东京的资深策略师Shinichiro Kadota说:“市场已在很大程度上消化了美联储将降息预期,因此市场将下周的美联储会议,当成了解美联储准备放宽政策的程度与时间长度的一个机会。”

美联储三种情形假设

BMO策略师和经济学家Margaret Kerins、Michael Gregory等撰写报告称,一次25个基点的“先发制人”降息是美联储下一步最可能的行动,此举将暂时提振风险资产,并导致2s10s曲线陡化。在这种情形下,联邦基金利率期货会消化未来六个月至少两次25基点降息的预期,美元兑日元和欧元将会走弱。

第二种情形,一开始降息50个基点,这种“概率较低”,因为这会“引发对衰退即将到来恐惧的风险”。10年期国债收益率可能下跌至1.50%,2s10s向50个基点水平陡化,联邦基金利率期货应该会消化超过两次额外降息的预期。

第三种情形,没有降息,将表明美联储官员“需要更多时间来观察数据的变化”,市场“可能会将此解读为政策错误”。10年期国债收益率将跌破2%,2s10s可能会趋平至最近区间底部15个基点左右,美元将兑几乎所有货币攀升。

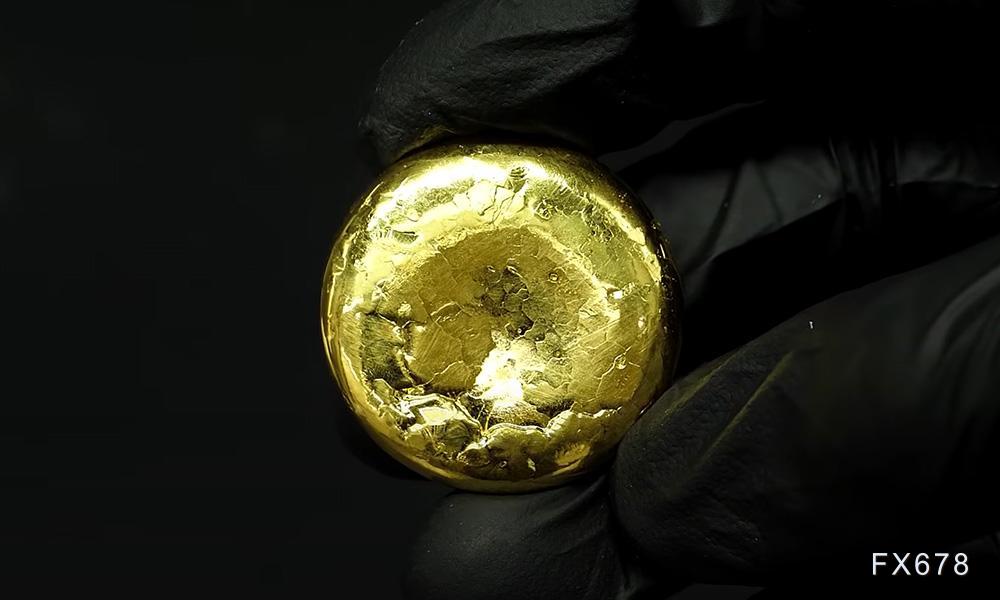

金价有望冲击1350美元

现货黄金重新走强,远离本周二的低位1319.94美元,金价现报1334.73美元/盎司,日内涨幅0.09%。密切关注本周金价是否能企稳1324美元上方,如果1324被证明是可靠的支撑,那么黄金的下一个关键水平可能在1350美元附近。

BubbaTrading.com首席市场策略师ToddHorwitz指出,黄金价格大跌看起来很难看。金价走势仍相对看涨,我们预计1310-1320美元应持稳,随后将至1350美元。显然,涨势没有任何保证,但走势显示金价正在走高,现在只是回调向支撑。

汇通财经易汇通软件显示,北京时间6月12日8:40,美元指数报96.94,日内跌幅0.07%。

拾斤

拾斤

沪公网安备 31010702001056号

沪公网安备 31010702001056号