上海黄金交易所2019年6月5日交易行情

黄金T+D收盘上涨0.83%至298.74元/克,成交量93.698吨,成交金额278亿7016万3740元,交收方向“多支付给空”,交收量11.206吨;

迷你金T+D收盘上涨0.90%至298.99元/克,成交量11.1914吨,成交金额33亿3153万3618元,交收方向“空支付给多”,交收量40.266吨;

白银T+D收盘上涨0.51%至3562元/千克,成交量4237.698吨,成交金额150亿4706万4174元,交收方向“多支付给空”,交收量94.23吨。

鲍威尔鸽派讲话,美元创七周新低,黄金突破1340大关

周三黄金市场继续冲高,现货黄金突破1340大关,创2月21日以来最高水平1340.14美元/盎司。美联储官员对降息的态度推动了市场涌入黄金,目前黄金市场已经连续六个交易日上涨。

DailyFX分析师David Song表示,在美国总统特朗普宣布对墨西哥的关税后,贸易争端似乎没有终点。市场开始认为这不仅会影响美国经济,更会影响全球经济增长。

周二美联储主席鲍威尔的发言暗示降息,为市场带来巨大影响。鲍威尔称将采取适当措施维持经济扩张,不过同时也提示了长期利率偏低的危害。他还称如经济或潜在通胀低于预期,将采取适当政策。本周早些时候圣路易斯联储主席布拉德也表示,降息可能来的比市场预计的更早。

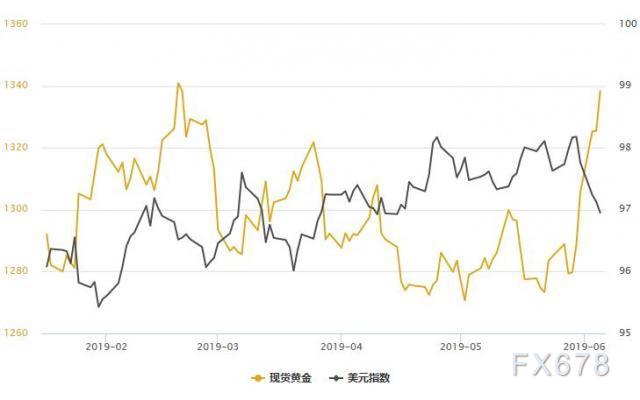

市场的焦点将转向猜测各国央行是否会进场干涉,但在那之前市场将继续寻求避险。和黄金形成鲜明对比的是美元指数走低,刷新7周新低至96.9152。

福四通(INTL FCStone)分析师Edward Meir也表示,在目前情况下,倾向于做多黄金。市场有太多不确定性,黄金还可能进一步上涨。

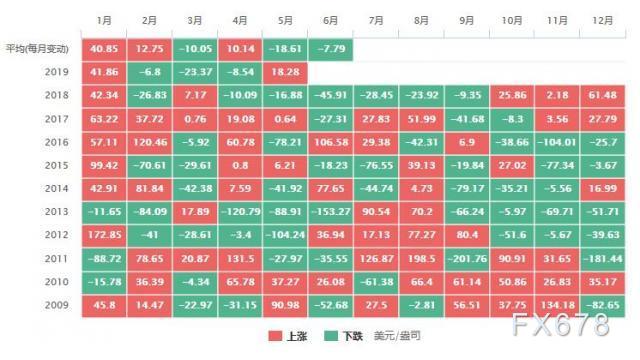

从过去十年走势来看,6月金价涨跌互现。如果这一规律仍有效,那么前一年是上涨的,今年可能会下跌;反之亦然;借此,2018年6月黄金大跌,而2019年6月黄金可能将大涨。

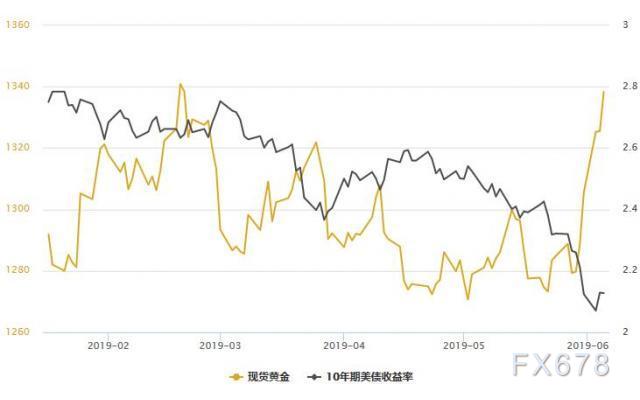

收益率曲线的再次倒挂应当会加剧人们对经济衰退的担忧,这对黄金来说是则利好

收益率曲线倒挂通常被视为经济衰退的预兆。今年3月份时,收益率曲线出现后金融危机时期以来的首次倒挂,当时的程度更加温和且持续时间短暂,而且这是发生在美联储释放鸽派而非鹰派信号之后。因此,这被认为与美联储上调短期利率以对抗通胀时的经典案例不符,并没有表明经济衰退即将到来。黄金也没有开始反弹。

然而,这一次收益率曲线倒挂的程度更大,10年期和3个月美国国债收益率之差一度达到了-0.16。

事实上,不仅在美国债券市场,全球范围内的警钟都已敲响。德国10年期国债收益率在负值领域创出纪录新低;英国收益率曲线呈现大萧条以来最平坦的状态;加拿大收益率曲线已经达到2007年时倒挂的水平。

尽管自二战以来每次美国经济衰退之前都会出现收益率曲线倒挂的情况(不应假设这次会有所不同),但量化宽松(QE)和其他央行对债券市场的干预可能会在一定程度上削弱收益率曲线的预测能力。其他衰退指标尚未亮起红灯,而且10年期与3个月收益率曲线倒挂是由于前者下降而非后者上升所致。

所以,贵金属投资者仍应保持谨慎。不过,如果收益率曲线依然是值得信赖的指标,那么距离美国经济衰退可能还有4-6个季度。若果真如此的话,这有助于解释黄金为何变得越来越有吸引力。围绕全球经济增长的担忧将投资者推向黄金等避险资产。

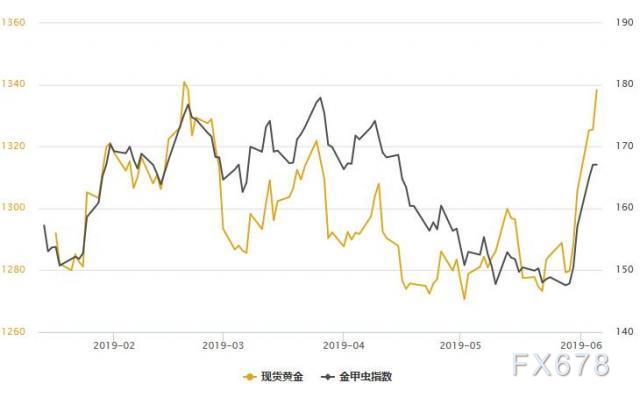

黄金和金矿股双双走高,涨势确定性更强

分析师Jordan Roy-Byrne表示新一轮降息周期的开始并不总是会带来贵金属市场的牛市。例如,在1989年和1995年的降息之后,黄金只上涨了12%和18%,但目前的形势完全不同。而股市的表现将回答这个问题。

没有黄金大涨的贵金属真正牛市表现从来没有超过股市。在上世纪70年代和本世纪头10年,黄金/标普500指数的比率随着黄金的上涨而上涨。但在上世纪80年代中期、90年代中期和过去几年的情况并非如此。

如果美联储降息和其他措施能够成功重振美国经济和股市,那么黄金将不会获得足够的资金流入来维持牛市。另一方面,如果美国经济陷入衰退,股市经历真正的熊市,那么黄金应该有足够的动力重新测试其历史高点。

但在股市和经济企稳回升的情况下,黄金仍能表现良好。美联储降息等举措可能推动金价突破1400美元,并有可能升至1500美元。黄金/标普500指数的表现将告诉我们这一走势的可持续性。它将告诉我们,这只是一次反弹,还是真正牛市的开始。

黄金股几乎接近历史上最便宜的时候。他们可能在金价突破阻力位1375美元的情况下大举反弹,这很有可能发生。

世界黄金协会:4月全球各国央行继续大举购买黄金

截至2019年4月,全球官方黄金储备共计34023.87吨。其中,欧元区 (包括欧洲央行) 共计10778.5吨,占其外汇总储备的53.6%;央行售金协议(CBGA) 签约国共计11942.6吨,占其外汇总储备的28.9%。

IMF发布的4月份数据显示,全球各国央行的黄金需求保持稳健,净购买量共计43吨,月度环比增长8%。4月份各国央行购金量(超过1吨的)合计为45吨,与3月份的水平相当,而净销量(同样超过1吨的)总计略低于2吨。

到目前为止,2019年的全球各国央行净购金量达207吨,是自2010年各国央行成为净买家以来,最高的年初至今央行黄金需求水平。

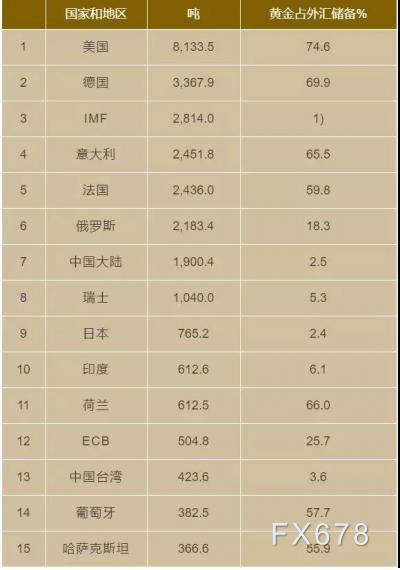

全球前十五官方黄金储备数据表明,美国、德国、意大利、法国、瑞士、日本、荷兰的官方储量没有变化;新兴市场央行则继续保持稳健速度积累黄金储备。

俄罗斯、中国、哈萨克斯坦和印度在今年迄今的购买量中依然处于领先地位。其中,俄罗斯继续保持其增长趋势,由2168.3吨增至2183.4吨;中国也增加了其黄金储备,由1885.5吨增至1900.4吨。

交易骑士

交易骑士

沪公网安备 31010702001056号

沪公网安备 31010702001056号