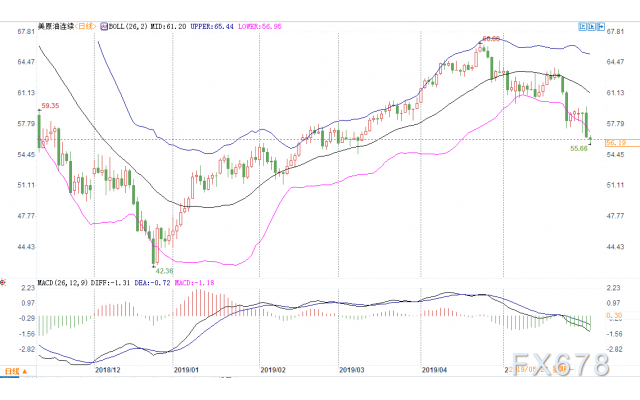

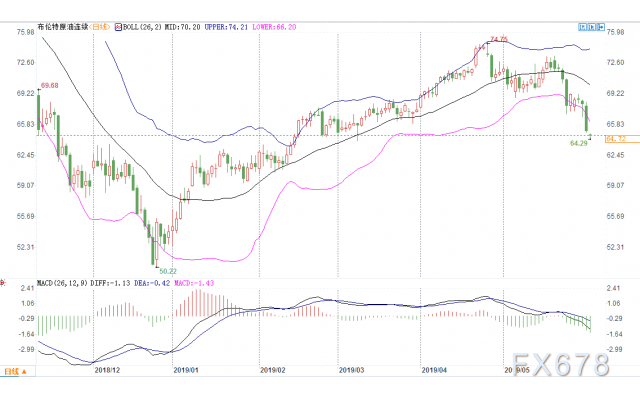

截止北京时间15:20,美油徘徊56美元关口下方,现报55.94美元/桶,本月跌幅高达11.85%;布油现报64.57美元/桶,本月跌幅9.88%。值得注意,美油、布油均有望录得半年来最大月度跌幅。

(美油日线走势图)

(美油日线走势图) (布油日线走势图)

(布油日线走势图)EIA库存变化

美国能源信息署(EIA原油库存录得连续两周下滑,截至5月24日当周美国除却战略储备的商业原油库存减少28.2万桶至4.765亿桶,减少0.1%。5月第二周,原油库存大增543万桶,收复了第一周库存大降396万桶的缺口。

美国俄克拉荷马州库欣原油库存减少1.6万桶,变化值连续5周录得增长后本周录得下滑,且创4月19日当周(6周)以来新低;汽油库存增加220.4万桶;精炼油库存减少161.5万桶,变化值创4月5日当周(8周)以来新低。

上周美国国内原油产量增加10万桶至1230万桶/日。美国原油产品四周平均供应量为2025.1万桶/日,较去年同期减少2%。除却战略储备的商业原油上周进口686.2万桶/日,较前一周减少8.1万桶/日。美国上周原油出口增加39.5万桶/日至331.7万桶/日。

国际贸易危局将导致需求腰斩

尽管供应相对紧张,但石油市场的任何上涨都受到限制,因担心国际贸易摩擦对经济的负面作用,需求前景看衰。

Bernstein Energy在一份报告中表示:“不断升级的国际贸易摩擦给油市带来风险。在爆发全面贸易摩擦的情况下,全球石油需求今年将仅增长0.7%,仅为目前预估的一半。”

5月31日,美国总统特朗普表示,将对墨西哥商品加征5%的关税,直到该国阻止移民非法进入美国。美国将对墨西哥商品加征关税的消息引发墨西哥比索大幅走弱,可能为有长远视角的投资者提供“良好的买入机会”。

而欧洲方面,受到有关贸易的负面消息影响,加上欧洲数据对贸易不确定性非常敏感,欧元区财政状况已经大幅收紧。

高盛策略师在一份报告中表示,虽然迄今已经实施的关税措施对欧元区GDP的影响依然很小,只有大约0.1%,但是潜在汽车关税所带来的代价可能会使这一影响扩大到0.3%;

贸易摩擦对德国产生的直接影响最大,但是区内所有经济体都会受到财政收紧所带来的负面人气的影响。更大程度的财政收紧,或是其对通胀和生产所产生的更大程度的溢出效应,会使损失进一步放大。

美国表示终止购买伊朗石油豁免的计划没有改变

除了错综复杂的贸易局势外,美国对OPEC成员国伊朗和委内瑞拉的制裁限制了这两国的原油出口,进一步减少了石油供应。分析人士指出,美国在制裁伊朗的问题上是否有松动也是影响油价走势的直观因素。

5月末,美国国务院明确表示,美国的立场没有软化,任何购买伊朗石油的国家都将受到惩罚。这旨在平息有关揣测,认为针对伊朗石油出口制裁的豁免计划于5月2日结束之后,特朗普政府在放松禁令。

美国的伊朗问题特别代表Brian Hook本周四(5月30日)的声明称,美国决定不延长允许有限出口的六个月豁免期,这是最终决定,将来的交易将受到制裁。。

Hook表示,“我们的坚定政策是将购买伊朗石油彻底归零,在豁免期于5月2日结束之后发起的任何新的石油采购,都将遭到美国制裁,即便一个国家在去年11月至5月2日的豁免期间没有达到其先前商定的购买上限。”

该声明旨在澄清Hook周四早些时候在电话中对记者们所做的评论。那些言论被解释为美国可能允许各国在5月2日之后继续购买伊朗石油,只要还没有超出美国最初批准豁免时所规定的数量限制。

美伊有可能达成新核协议

5月24日,美国宣布将向中东部署更多军队,此举进一步加剧了该地区的紧张局势。当今的市场焦虑主要与供应有关。美国宣布取消伊朗原油买家的豁免权,其后续影响仍有待观察。

此外,美国还可能对委内瑞拉实施新的制裁,利比亚局势紧张等,也是供应前景不明朗的原因。

特朗普本周一表示,与伊朗达成新的核协议是有可能的,并认为经济制裁是为了遏制在中东发生的一系列袭击的幕后活动。特朗普在东京的新闻发布会上说:“我真的相信伊朗愿意达成协议,我认为这种情况有可能发生,他们具有那样的智慧。”

在本月海湾地区油轮遭袭之后,伊朗和美国之间的紧张局势升级。作为德黑兰地区竞争对手沙特阿拉伯的坚定支持者,美国将这次袭击归咎于伊朗,伊朗则否认了这一指控。

沙特召开紧急峰会

在海湾石油资产遭遇袭击后,沙特阿拉伯国王萨勒曼周四(5月30日)在阿拉伯国家紧急峰会上表示,有必要采取果断行动,制止伊朗在该地区“不断升级的行为”。与此同时,美国官员表示,美国的军事部署已经对伊朗起到了威慑作用。

萨勒曼在稍早开始的逊尼派穆斯林海湾国家领导人会议上警告,伊朗的核武器和导弹发展计划以及对全球石油供应的威胁,给本地区和全球安全带来风险。萨勒曼称,“我们没有对伊朗的行为采取坚定的威慑立场,导致今日的事态升级。”

OPEC及其包括俄罗斯在内的盟友将于6月25-26日举行会议,讨论产量政策,但目前仍不清楚他们的产量协议是否会得到延长。

Tradition Energy市场研究部门副总裁Gene McGillian称:“沙特似乎倾向于延长减产协议,因美国原油产量上升,如果OPEC结束120万桶/日的减产协议,市场将不得不向下调整,以应对原油供给增加。”

OPEC和盟友今年迄今的减产行动,全球石油供应已经趋紧,中东的政治紧张局势增大油价上涨压力。美国对伊朗和委内瑞拉的制裁也很大程度上降低这两个国家的原油供应。

OPEC在5月产量达2015年2月来最低

美国退出伊朗核协议后重启对该国的制裁。为完全切断伊朗的石油出口,华盛顿本月终止了对伊朗原油进口国的制裁豁免。受美国对委内瑞拉国家石油公司(PDVSA)的制裁以及产量长期下降影响,5月委内瑞拉的原油供应下降5万桶/日。

调查显示,全球最大石油出口国沙特阿拉伯已经在5月份提高产量,但还不足以弥补伊朗在美国收紧制裁后出口萎缩带来的供给缺口。OPEC成员国5月份日均产油3017万桶,较四月份下降60000桶/日,也是2015年以来的最低水平。

尽管面临美国总统特朗普要求增产的压力,沙特仍旧愿意将产量维持在少于减产协议规定的水平。沙特阿拉伯5月供应量增加了20万桶/日至1005万桶/日,仍低于协议规定1031.1万桶/日的配额。

OPEC+在去年12月同意从2019年1月1日开始缩减供应120万桶/日,其中OPEC产油国承担80万桶/日的减产任务(伊朗、利比亚和委内瑞拉除外),有效时长为6个月。

随着该协议的有效性步入尾声,产油国将通过开会讨论,以决定是否延长减产协议或是进行调整。许多分析师预计,OPEC主导的供应减产将延长至2019年底,因为该集团希望防止油价回落至2018年末的水平。

调查发现,受减产协议约束的11个OPEC成员国5月减产执行率为96%,因沙特、伊拉克和安哥拉产量增加;4月的减产执行率为132%。但两个得到减产协议豁免的成员国供应减少,抵消了这些增幅。伊朗5月迄今原油出口约为40万桶/日,不到4月时的一半,降幅最大。

俄罗斯继续清理管道污油

俄罗斯石油产量本月继续下滑,4月经德鲁日巴输油管道向欧洲输送的原油发现被污染,导致该国石油出口下降。

上个月,近500万吨石油受到有机氯化物污染,一些肮脏的原油仍然停留在德鲁日巴管道位于白罗斯和其他一些东欧国家境内部分。污染导致的产量下降帮助收紧了市场供应,提振了价格。

在5月1日-26日期间,俄罗斯通过Transneft运营的管道——包括德鲁日巴——出口石油较4月平均水平下降了6%。但俄罗斯4月份石油产量总计为1112.6万桶/日,低于5月1日至21日的平均水平1114.7万桶/日。

俄罗斯已成功从管道系统中抽取约200万吨受污染的石油,并于上周与白罗斯达成协议,将再收回100万吨石油。

OPEC月报:原油市场仍趋紧

周二(5月14日),OPEC月报显示,4月份其原油产量下降了18.9万桶/日至3003.1万桶/日,4月产量下滑因伊朗供应减少以及减产协议影响。此外OPEC认为美国页岩油产商面临成本日益高企的物流限制。

OPEC上调2019年OPEC原油平均需求,预计2019年OPEC原油的需求量平均为3058万桶/日,此前预期为3030万桶/日。

OPEC维持2019年全球石油需求增长预测,维持2019年全球原油需求增速预期为121万桶/日不变。但略微上调2019年全球原油需求预期,预计2019年全球原油需求量为9994万桶/日,此前预期为9991万桶/日。

IEA月报:油市面临供应中断

IEA月报显示,4月OPEC石油产量增加6万桶/日至3021万桶/日,因利比亚,尼日利亚和伊拉克产量增加抵消了伊朗的减少。

4月全球石油供给下滑30万桶/日,IEA将2019年石油需求增长预估下调9万桶至130万桶/日。2019年非OPEC原油供给将增加190万桶/日,去年增加了280万桶/日,经合组织3月份原油库存下降2580万桶。

IEA预计2019年第二季度产量为3090万桶/日,2019年下半年为3020万桶/日。尽管预计管道污染事件对欧洲炼厂的影响有限,但IEA月报称,油市面临供应中断。

布油现六年最大幅度近月升水

尽管这些担忧拖累了石油市场,但原油价格仍受到整体供应紧张的支撑。布伦特原油期货7月合约价格比8月合约高出每桶1.50美元左右,这一结构被称为逆向市场。

德国商业银行表示:“上一次更大程度的近月升水出现在2013年9月。市场参与者准备为近期石油交割,支付如此高的溢价,表明短期内供应紧张。”

OPEC及其合作盟友希望在下一次会议上延长减产协议的有效期。俄罗斯第一副总理西卢阿诺夫指出,俄罗斯将认真考虑延长与石油输出国组织的减产协议。

Sun Global Investments首席执行官Mihir Kapadia表示:“OPEC及其盟国将于6月底或7月初召开会议,讨论产出政策,减产协议可能贯穿2019全年。我们预计市场将在会议召开之前保持平静,因为投资者希望在前景尚未明晰的时候,避免承担不必要的风险。”

汇通网提醒:随着国际贸易摩擦持续发酵对石油市场构成风险,预计可能令能源市场的需求前景进一步被下调。在全面贸易对峙的情景下,需求增速可能会下降在0.7%,油价上行空间有限。

拾斤

拾斤

沪公网安备 31010702001056号

沪公网安备 31010702001056号