股市疲软,黄金依旧窄幅波动,或在积蓄动能

尽管上周金价有所回升,但本周一金价小幅走低,不过维持住1280美元/盎司支撑水平,日内仅有窄幅波动。

日内现货黄金价格一度触及1288美元/盎司高点,但此后回落,仍然跨不过此前1290的阻力水平。市场仍然聚焦在贸易摩擦带来的避险情绪上,但对黄金的推动力并不大。

ABC Bullion总经理Nicholas Frappell表示,人民币计价的金价显著走高,而中国市场黄金溢价在下跌,这可能使得一些投资者选择出售黄金。

华侨银行(OCBC)经济学家Howie Lee表示,市场有一些积极情绪,但可能会慢慢消散。黄金需求在未来几周可能会出现持续增长。

作为避险资产,在市场出现避险情绪的时候,黄金往往会受益。不过在过去一周,黄金市场基本陷在了1280美元/盎司左右的震荡区域。

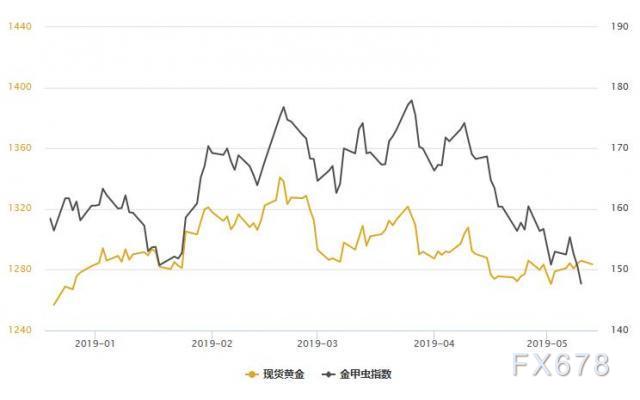

上周现货黄金价格一度突破1290美元/盎司的水平,但该区域阻力强劲,没能进一步走高。金甲虫指数(HUI)是判断黄金价格走向的一个领先指标,却没能走高,而是创去年12月3日以来的五个多月新低,预示金价未来料难有出色表现。

福四通(INTL FCStone)分析师Edward Meir表示,无论是对多头还是空头来说,近期黄金的表现都是让人失望的。尽管上周黄金没什么进展,但动能在积累,尤其在股市疲软的情况下。

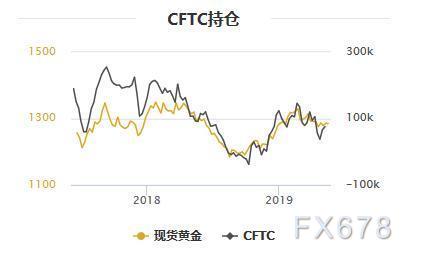

SPDR黄金ETF持有量在上周五下降了0.9%,继续在去年10月以来的低位水平。不过CFTC数据显示,截至5月7日当周,对冲基金持有的黄金净多仓增加9192手,使得净多仓数量升至75411手,为四周以来最高水平。

美元走低,避险货币持续走高,投行们怎么看金价

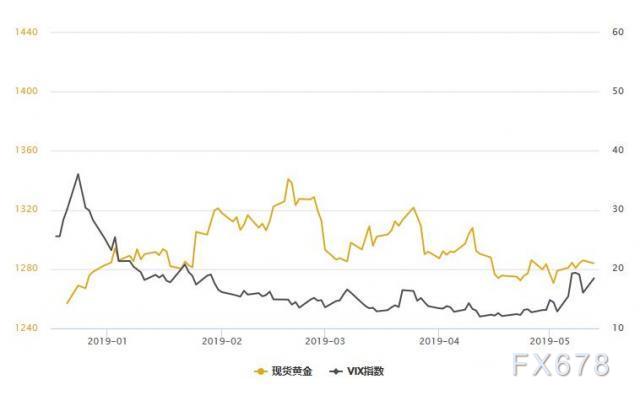

在上周,美股经历了黑暗的一周,美元也跌至近三周新低,惊慌指数VIX一度飙升至五个月最高水平。但现货黄金却一直受阻于1290美元水平,多次冲击该水平未能成功。对于黄金的表现,各大投行各有看法。

澳大利亚国民银行(National Australian Bank)认为,由于贸易摩擦的问题,市场仍有大量不确定性,但是很多贸易摩擦的影响其实都已经被计入价格,因此需要金融市场显示出更多疲弱才能推动金价真正走高。不过,金价下跌的话,将是极佳的逢低买入机会。

市场对全球经济增长放缓的担忧依旧存在,但是现在并没有任何消息确定经济增速已经大幅放缓。从技术角度来看,1290美元被认为是黄金面临的重要阻力水平。

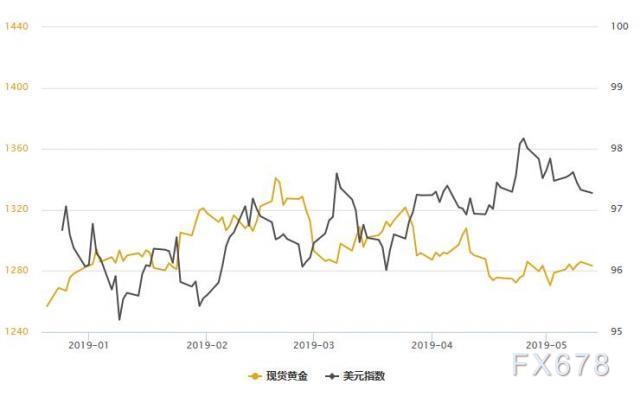

法国外贸银行(Natixis)贵金属分析师Bernard Dahdah说,目前金价处于今年以来的低点,但2019年下半年价格应该会开始上涨。预计美联储将在今年12月降息。这将降低持有黄金的机会成本,并使黄金更具吸引力。此外,降息应该会给美元带来进一步的压力,由于预算赤字扩大和经济增长放缓,美元也将受到影响。当前维持今年金价预测不变,预计今年平均金价将为1330美元,四季度金价将升至每盎司1380美元。

盛宝银行(Saxo Bank)大宗商品策略主管Ole Hansen说,他对黄金也保持乐观,认为金价突破1292美元阻力位只是时间问题。不过,需要看到投资者对“纸黄金市场”重新燃起兴趣,金价才能实现可持续的长期上涨。尽管金价上周表现不佳,但我相信最终将突破1292美元。突破阻力位之后,金价将挑战1297美元,随后是1306美元水平。

随着贸易紧张局势升级,期货显示对美联储降息的押注逐渐获得动力

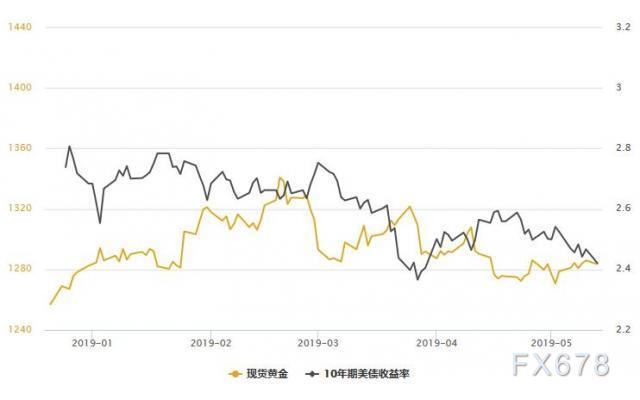

贸易局势的发展阻碍了美国国债收益率上行,上周五出炉的温和通胀数据也无济于事。与押注贸易僵局迅速化解相比,投资者更有可能抓住对经济数据或市场产生影响的迹象推动收益率走低。

股市进一步下跌可能令收益率承压。鲍威尔领导的美联储已经证明,当市场形势紧张时,美联储愿意倾向鸽派。鲍威尔本月初曾表示物价压力疲软背后的因素可能是暂时的,自那以来,金融状况已然收紧。但是,债市交易员已经连续两周下调对通胀的预期。

基准2年期和10年期美债收益率已经回吐了5月1日美联储会议之后的所有涨幅。那次会议上鲍威尔有关通胀的言论成为当时看来市场开始转向更强劲经济增长预期的催化剂。降息预期一度推迟到2020年年中,但从当前走势来看,市场更相信降息会在今年。

American Century Investment Management首席投资官Charles Tan上周表示市场可能低估了解决问题所需要的时间,如果你认为贸易紧张局势可能升级,那么你就需要更多地考虑到经济增长前景悲观这个因素。如果人们感受到关税上调的影响,10年期美债收益率可能会跌至接近2%。

BMO Global Asset Management固定收益主管Janelle Woodward称,更广泛或更持久的贸易摩擦风险可能会推动市场重回去年四季度的黑暗时期。

贸易摩擦负面影响显现,大宗商品下跌,正在对金价构成压力

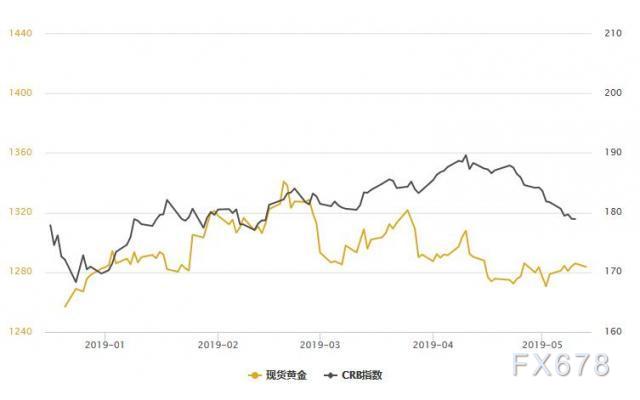

随着贸易紧张局势升级,原材料价格可能会录得今年持续时间最长的周跌势,而且可能会进一步下跌。

澳洲联邦银行(CBA)在周一报告中称,如果争端升级,“我们预计大宗商品价格将全面走弱”。该行表示,金属料将最为脆弱,石油也应该会受到打击。

贸易局势恶化令大宗商品承压。周一,铜跌向6000美元/吨,主要农产品玉米和小麦下跌,就连传统避险资产黄金也未有上涨。商品指数此前曾连续四周下跌,若该指数跌破76.7154,则将悉数回吐今年涨幅。

日元走强、澳元和纽元等商品货币下挫,反映出市场避险情绪升温。亚欧交易时段市场交投相对淡静,真正的考验可能要等到美股市和美债市场开盘后到来。

SPI Asset Management驻香港交易主管Stephen Innes写道:“在一周多一点的时间里,我们从贸易新闻带来的欣快变成了彻头彻尾的痛苦。但从各方面来看,市场更关心的是贸易进程受到多大影响,以及能否达成妥协,而不是即刻的经济影响。”

整体来看,大宗商品正在承压,这令具有商品属性的黄金表现有所低迷,或者说被抑制了。从长期来看,大宗商品走势与金价走势相似,所以,在我们可能期待的避险需求来临之前,金价依然受到通缩的压力。

黄金技术分析:头肩形态形成,但若保持涨势需突破1291

黄金近期一直在窄幅波动,DailyFX分析师Ilya Spivak从技术角度分析了黄金的走势。

黄金继续处于看空头肩形态(H&S)的颈线水平下方,即阻力位1291.44美元。短期上行趋势线支撑位在1270.35美元,紧接着是1260.80-63.76拐点区域。

当前头肩形态暗示着金价未来可能走低,1215美元是空头的下行目标。如果黄金跌破1260.80美元水平则可能实现这一目标,这也为金价跌向1235.11-38.00美元区域打开了大门。

但如果金价突破1291.44美元,则将抵消头肩形态带来的负面影响,并将突破自2月高点以来形成的下行区间,这可能为金价重返1300美元上方奠定基础,目标是1303.70-1309.12美元区域。

交易骑士

交易骑士

沪公网安备 31010702001056号

沪公网安备 31010702001056号