黄金1280下方交投,避险需求持续回落

黄金市场在周二大跌后,周三维持在1280美元/盎司下方水平波动。隔夜黄金市场大幅下跌,刷新今年以来最低水平,跌幅近0.9%,市场避险情绪走低影响了黄金的表现。

近期一些经济数据的表现使得市场情绪有所改善,并且市场对贸易摩擦的解决也变得更乐观,对作为避险资产的黄金而言,这不是好消息。其中中国一季度经济数据表现稳健,令风险资产再度获得支撑,欧元,商品货币与股市普遍走高,而新兴市场货币也大幅走高,风险偏好明显升温。

Phillip Futures在报告中指出,市场对贸易摩擦解决的预期,以及经济数据向好推动了二季度以来风险情绪回升。贵金属市场看起来出现了看空修正,短期有进一步下跌的可能。

对黄金市场情绪的转空还能从黄金ETF的持有量上看出来。SPDR黄金ETF的持有量在周二跌至752.27吨,是近六个月最低水平。

IG Markets分析师Kyle Rodda指出,黄金下行有压力,而在跌破关键的1280美元/盎司的支撑水平后,金价的回升将变得很困难。自今年2月触及1346美元/盎司的顶部水平后,黄金市场已经跌去了超5%,并且目前跌到了50日均线和100日均线下方。

基本面利空:预计今年矿产黄金创纪录

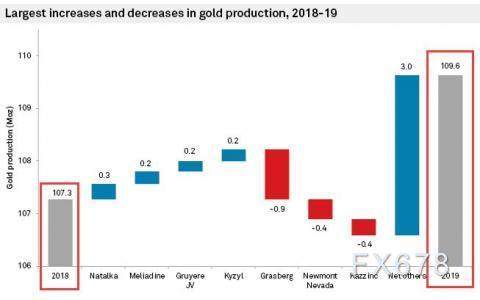

标普全球市场信息(S&P Global Market Intelligence)称,预计今年全球黄金矿产量创下新纪录。报告指出,今年全球黄金矿产量将增加230万盎司,总产量将达到1.096亿盎司,增速将是三年最快水平。

过去几年黄金市场对矿产量将触顶回落的预期不断,但矿产顶峰或许还没有到来。照此预期,全球黄金矿产量较2008年水平增加了40%,该报告认为,未来两年产量将比较稳定,到2022年则可能开始下跌。

报告称,到2024年,全球黄金矿产量中的15%将来自新矿,而这些金矿目前都还没有开始生产。而今年,有差不多一半的黄金矿产增量将来自新矿。在这其中Agnico Eagle的Meliadine矿将是今年最大的新矿,预计能带来23万盎司的黄金矿产。

值得注意的是,俄罗斯的黄金矿产行业也在悄悄变强。俄罗斯矿企Polyus的Natalke矿预计将增持约30万盎司黄金,使得该国今年黄金矿产量总计增加到90万盎司。

此外,Polyus在西伯利亚的Sukhoi Log项目预计有总计5800万盎司的黄金储量,未来将能够带来平均每年160万盎司的黄金产量。

金价跌破1280不必太担忧,今年晚些时候仍可能上探1400

全球股票和债券市场继续受到一系列宏观因素的驱动,包括可能达成的贸易协议、央行宽松立场、收入走弱、持续的股票回购以及不断攀升的政府债务。黄金也受到这些因素推动,但它还有一个额外的价格驱动因素,即中国和印度实物市场的季节性需求。

Graceland投资管理公司主席Stewart Thomson指出,目前是实物需求疲软期,但其它价格驱动因素相当正面。大多数大型银行的分析师都将2019年金价目标定在1400美元左右。遗憾的是,可能要到今年晚些时候季节性实物需求走强时,金价才会达到这一目标。

图为与金价有着高度相关性的美元兑日元日线走势。2018年9月至12月期间,全球股市下挫,美联储加息及量化紧缩(QT)“自动驾驶”对股市构成压力。高风险资产市场暴跌,避险资产市场(日元和黄金)飙升。随后,美联储在12月下旬的戏剧性转变推动美元和股市飙升。

尽管股市和美元反弹,但金价在2月中旬之前不断走高。这是因为中国农历新年实物市场需求强劲。这或许意味着,当市场形势严峻时,最终决定纽约商品交易所(COMEX)商业交易员行为及金价走势的是实物市场。

今年2月以来,市场风险偏好情绪持续升温,实物市场需求继续呈现季节性疲软,因此黄金横盘整理,并略偏下行。

他预计,随着时间推移,在中国和印度财富增长以及美国巨额债务的驱动下,金价终将突破1450美元附近的头肩形态颈线,并升向2000美元。

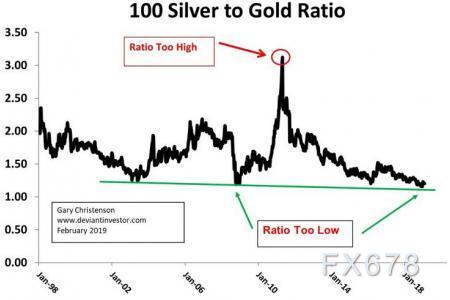

分析师Gary Christenson认为,白银是应对债务攀升、货币贬值的一个选项

美国和全球经济正在走弱。这种疲软在零售、住房、汽车、工业生产、贸易和房地产领域都很明显。经济不确定性正在上升。与此同时,债务水平过高,已经达到了像2008年那样不可持续的水平。也许世界各国的中央银行可以“推高”市场并维持一个危险的体系,但其后果将是货币下跌、贬值以及更多的债务。而经济能够背负的债务是有限度的。

几千年来,白银一直被认为是真正的金钱。许多国家用白银进行交易。然而,中央银行用一纸债券取代了白银。这对银行和政客有利,却伤害了储蓄者、中产阶级、投资者和全球经济体。

Christenson指出,随着过度杠杆化的金融体系重置和再平衡,未来几年白银价格预计将大幅上涨。基于数十年来的历史数据,与美国债务、标普500指数和黄金相比,白银价格过低。

白银价格在2015年12月触底之后回升。过去数十年的低点在每年12月前后形成,相隔一年左右。自1994年以来,每隔七个低点就会形成一个主要低点。今年4月白银价格约为15美元,2008年和1979年时价格也处于该位置。与其他市场和白银自身的历史数据相比,白银价格低廉。

根据白银的七年主要低点周期,上一个重要低点出现在2015年12月。这暗示下一个重要低点将在2022年末至2023年初形成。不过,在2019年初到2022年期间,白银有充足的时间将其被低估的价格提高一到二倍。

交易骑士

交易骑士

沪公网安备 31010702001056号

沪公网安备 31010702001056号