黄金跌至一周半低点,有可能测试1280支撑位

黄金市场近期表现令人失望,现货黄金当前已经逼近1280美元水平,几乎回吐年初以来所有涨幅。黄金在周二欧洲时段早些时候走低,并跌至一周半周低点至1282.54美元/盎司,接近1281-1282美元的重要横向支撑位。贵金属未能利用隔夜尾盘反弹超过一周的低点,并连续第四个交易日继续受到一些抛售压力。

瑞银财富管理(UBS Wealth Management)分析师Dominic Schneider表示,黄金价格下跌的主要原因就是经济数据向好。上周公布的美国初请失业金数据创近50年新低。10年期美国国债收益率自3月低点走高的表现也让黄金承压。

SPI Asset Management指出,股市表现平衡,而市场对贸易摩擦的解决较为乐观,这支撑了风险情绪,影响了投资者的避险需求。

最近美国财政部长Steven Mnuchin周一发表的评论进一步推动了近期对国际贸易谈判的乐观态度,称谈判取得了很大进展,双方可能接近最后一轮贸易谈判。

同样明显的是全球风险情绪改善,股票市场普遍的积极情绪加强了这一点,加上美国国债收益率的良好回升进一步合作推动了无息资产黄金的走低。

与此同时,看跌交易者似乎对普遍存在的美元抛售偏见不感兴趣,美元交投于96.95附近,这倾向于支撑对以美元计价的商品的需求,尽管可能会成为可能有助于限制更深层下跌的唯一因素,至少在目前情况下如此。

在没有任何主要市场转移经济释放的情况下,更广泛的市场风险情绪和任何与贸易相关的新闻头条可能继续在影响本周下半周更相关的美国宏观数据之前的价格行动中发挥重要作用。

股市表现较好,风险偏好升温令无息黄金受挫

由于市场对经济衰退的担忧缓解,投资者纷纷涌入股市,黄金价格因此受到冲击,但一家公司仍认为,由于金融市场仍受到经济增长放缓的威胁,黄金仍有潜力。

Murenbeeld & Co研究主管Chantelle Schieven在近期表示,该公司仍然乐观地认为,黄金市场有望在年底前重拾辉煌。在最新的季度报告中,该研究公司继续预计,到今年年底至明年上半年,金价将逼近1400美元。

在以正相关关系开始新的一年之后,股市和黄金之间的关系在过去一个月转为负相关,这可能在短期内进一步拉低金价。

Schieven称,尽管经济衰退的风险仍然很低,但随着美国经济放缓,金价将走高,最终打压美元和股市。她补充称,地缘政治的不确定性也将继续支撑金价。

目前一个值得注意的是特朗普和美联储之间不断加剧的冲突。周一,特朗普在推特上再次表达了他对美国货币政策的不满,称如果美联储的工作做得很好,股市将会上涨5000到10000点。

Schieven说,特朗普的言论只会增加地缘政治不确定性,这有利于黄金。该公司还将不断增长的债务视为投资者日益担忧的问题,并可能成为引发金价再次上涨的催化剂。

分析师表示:“不断上升的债务侵蚀经济增长,限制货币政策选择,抑制扩张性财政政策,并使金融环境更加脆弱,更容易发生危机。”

但长期配置黄金优势明显,且不可替代

U.S. Global Investors首席投资官Frank Holmes称,越来越多的证据表明,从历史上看,黄金一直是一项明智的投资。

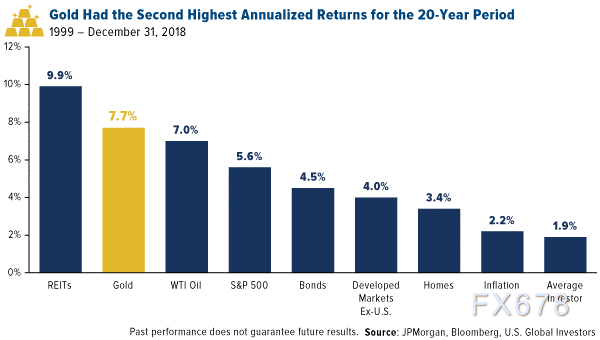

摩根大通上周公布的数据显示,截至2018年12月31日的20年里,黄金年化回报率达7.7%,是排名第二高的资产类别,仅落后于房地产投资信托(REIT),后者回报率接近10%。

相比之下,标普500指数的年化回报率仅5.6%,此前经历的两轮重大回调对其表现产生了很大影响。随后是债券——包括美国国债、政府机构债券、公司债等——回报率为4.5%。考虑到债券的整体波动率和风险低于股票,这种表现还不错。排在最后的是“普通投资者”,只录得1.9%。

研究公司DALBUR对投资者行为进行的定量分析一次又一次地表明,普通散户投资者一般跑输大盘,无论市场表现好坏,差距都大得惊人。去年他们大约损失9.42%,是标普500指数的两倍多。

这主要是因为时机不对。许多投资者倾向于在绝对最差的时候卖出,而不是采取买入并持有的做法,安然度过短期波动。而这往往发生在错过反弹行情并在高点买入之后。

在Holmes看来,大量配置优质股票和债券、自律以及让投资随着时间的推移而增值在交易中至关重要。与往常一样,他推荐10%的黄金法则。

渣打银行:抛开黄金多头的沮丧情绪不谈,目前是做多黄金“极具吸引力的环境”

渣打银行全球外汇、外汇和信贷研究主管Eric Robertsen称,我们认为黄金走势非常具有建设性。即使过去几周我们看到了股市和债券收益率复苏,但是实际或经通胀调整后的收益率仍然非常低。而从历史上来看,这对黄金走势是一个很好的指标。

对于黄金近期的低迷走势,Robertsen指出,美元和美股反弹是造成金价下跌的原因。今年以来投资者都涌入了风险资产中,无论是股票还是信贷。在Robertsen看来,目前风险资产收益可能会更多。但这丝毫没有影响到他对黄金前景的看法。

而对于今年迄今累计上涨近1%的美元,渣打银行却并不看好,认为美元被高估了。Robertsen指出:“美元兑一篮子货币最终将会走低。”

尽管一季度全球经济增长放缓问题引发了市场担忧,这在某种程度上不利于一些对经济增长更为敏感的新兴市场货币表现。但Robertsen认为,这种担忧是暂时的,随着经济增长环境的改善,“新兴市场极具建设性”。

当然,这已经不是渣打银行第一次发出看跌美元的声音了。就在不久前,渣打银行全球外汇业务主管Steven Englander也认为美元走势即将面临麻烦。

Steven Englander认为,美元的强势姿态正在逐渐消退,且随着人们对美国以外经济体的信心改善,资金将从美元转向其他货币,美元的地位有所下滑。

不过,从G10货币的角度来看,美元仍然表现不错。Robertsen解释称:“从资金成本的角度来看,美元相对于G10货币中一些货币仍然显得相对有吸引力,比如欧元。

交易骑士

交易骑士

沪公网安备 31010702001056号

沪公网安备 31010702001056号