欧元区担忧尚未消散,美元高位徘徊,黄金上行动力有限

如今,美联储显然已经放弃在可预见的未来加息,当利率处于低位时,这对黄金和白银来说应该是个好兆头。但外汇市场正在回归基本面,美元指数交投于96.6附近,现货黄金在1320美元/盎司受阻,美元高位仍将是压制金价表现的重要力量。

Bloomberg Intelligence高级商品策略师Mike McGlone上周五表示,贵金属料将成为美联储政策的主要受益者,反映期货市场对宽松政策的定价。进一步加息的可能性不大。

尽管美股下跌给黄金提供了一些避险支撑,但美联储鸽派的利好出尽,美元指数还受到“通俄门”结果的利好,同时特朗普解除对朝鲜的制裁,也削弱黄金的避险买盘,金价在站稳1320前,后市面临重回跌势的风险。

整体上,外汇市场正在回归基本面,各经济体的经济表现更明显的影响汇率的趋势,而美国经济相对仍旧强劲,上周五欧元区不佳的数据带来经济放缓的担忧,随着时间演变,这方面的经济数据变得越来越重要,尽管经济尚未超出央行的预期,但已经在变坏,且全球央行的货币政策的工具也是有限的。

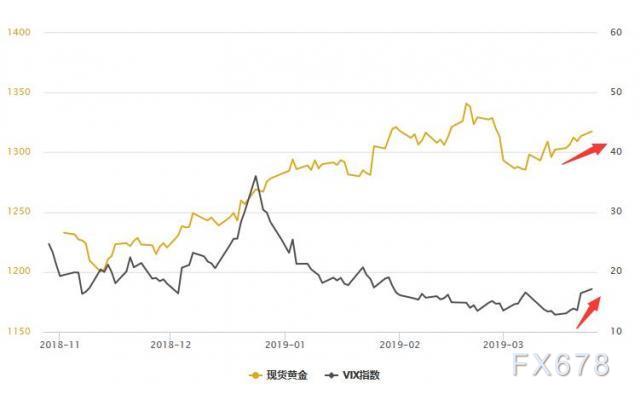

全球股市再掀抛售潮,黄金避险需求略有增加

随着上周五美国和欧洲股市的大跌势头蔓延至亚洲股市,投资者表示更多的痛苦还在后头。AMP Capital Investors Ltd.动态市场主管Nader Naeim称,市场对好消息的定价过头了。只是时间问题。这将是市场数周回调的开始。尽管美联储上周超预期鸽派,但标普500指数上周仍下跌约0.8%,已经处在14个月低位的10年期美债收益率扩大跌势。

澳大利亚、香港和中国内地股指周一大幅下挫,日本东证指数和衡量亚洲股市的一个指标势将创下今年以来的最大跌幅。此前美国股市在上周五遭遇11周以来表现最差的一天,因一段备受关注的美债收益率曲线出现2007年以来首次反转,同时欧洲数据重新点燃对全球经济增长的担忧。

从历史上看,美联储的‘鸽派’不一定是一个好兆头,而且最重要的是经济增长正在放缓。我们正在达到这样一个点,股市开始反映基本面走弱,股市一直受到回购的提振,现在开始意识到美联储不加息是因为美国经济需要支持而且疲软,同时,我们接近回购锁定期结束。

对冲基金Crescat Capital LLC认为,“买黄金、卖股票”会是“世纪交易”,因为另一轮经济衰退即将到来。经济衰退可能发生在2020年或2021年。其押注做多人民币计价的黄金,同时做空全球股票。知名企业内部人士一直在抛售股票,这是麻烦即将来临的另一个迹象。

在连续抛售三周之后,对冲基金终于转为增加COMEX黄金期货投机性净多头头寸

据最新的CFTC数据,截至3月19日当周,对冲基金持有的黄金净多仓增加近1万手,增幅超过10%,这使得黄金净多仓数量回升至88396手,为三周以来最高水平。

值得注意的是,黄金投机性净多仓的大幅增加主要是由于空头撤退。从具体数据上来讲,空仓减少10502手至115929手。不过多仓也略有减少,减少数量为925手。

在押注黄金上涨之际,对冲基金却依旧在抛售白银。数据显示,截至3月19日当周,COMEX白银期货投机性净多仓数量降至23310手,创今年新低。这也是对冲基金连续第三周抛售白银。

由于美元走弱、美联储放鸽和英国脱欧仍具不确定性,黄金延续近期涨势。现货黄金实现三周连涨,再度努力冲击1320美元阻力位。今年迄今,黄金已经累计上涨近3%。

渣打银行分析师Suki Cooper认为,金价很可能很快会开始大涨,并且测试去年顶部水平1366美元/盎司 。

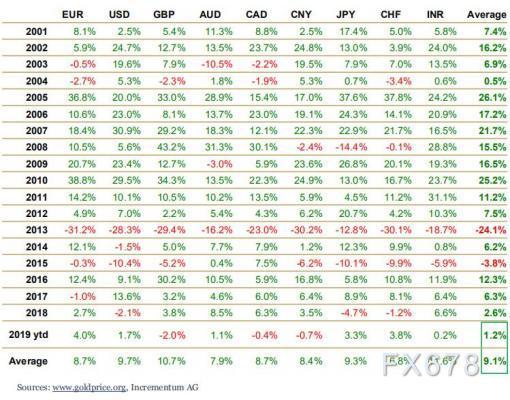

今年以来,以大多数货币计价的黄金价格都在上涨

2018年,除美元、日元和瑞士法郎外,全球许多主要货币计价的黄金都走高,以澳元、加元等多种货币计价的黄金目前正处于或接近历史高点。

2001年至2019年,黄金价格平均每年上涨9.1%。在此期间,黄金的表现几乎超过了所有其他类别资产(尤其是各种货币),尽管有时会出现大幅调整。

从技术面来看,黄金走势形成了更高的低点,但是当前在1360-1380美元区域面临着巨大阻力。

黄金和白银市场的积极情绪指数(Gold and Silver Optix)显示,市场情绪仍然极度悲观。从季节性角度来看,黄金市场状况将很快得到改善。

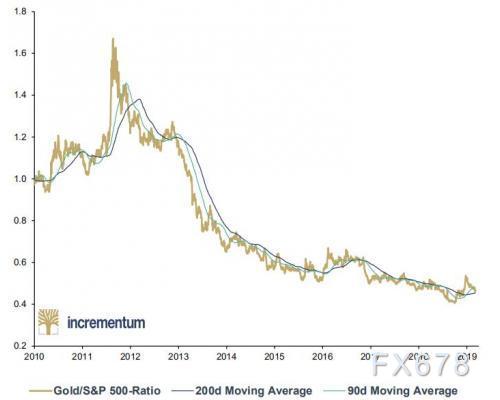

黄金/标普500指数比率触底。Incrementum认为,股市的牛市是黄金最大的机会成本。对比金价与标普500指数的走势,我们可以看到黄金/标普500指数比率正在触底。在黄金相对于美股连续7年表现不佳之后,形势可能很快转向有利于黄金的一面。

交易骑士

交易骑士

沪公网安备 31010702001056号

沪公网安备 31010702001056号