欧元区数据不佳,美元创上周四以来新高,黄金受冲击

前一交易日黄金冲高回落,周五现货黄金价格表现稳定,维持在1312美元/盎司左右。如果能够维持在目前水平,那么黄金市场能够收获连续三周上涨。法法国公布了三大PMI数据,均跌破50荣枯线,德国制造业PMI也呈现收缩,显示欧元区正在陷入困境,受此影响,欧元短线暴跌百点,而美元则大幅走高至96.8附近,黄金短线承压。

本周美联储利率决议维持利率不变,并且给出了相当鸽派的声明,黄金市场受到大幅提振。目前1300的支撑愈加明显,黄金美元的相关性正在加强。

在周四的布鲁塞尔峰会上,各国领导人告诉特雷莎·梅,如果英国议会下周没批准她的脱欧协议,那么她就得不晚于4月12日决定是无协议脱欧还是请求进一步更长时间延期。梅此前曾要求将英国脱欧日期从3月29日推迟到6月30日,但未得到欧盟批准。脱欧局势的不确定性使得黄金的避险需求凸显,支撑金价表现。

金价走高是一把双刃剑。尽管预计投资者对黄金ETF的需求将回升,但实物需求可能由于价格上涨而放缓。金价走向更高水平仍然不是一件容易的事情。尽管对金价走强的乐观情绪正在上升,但他表示,股市可能是黄金市场面临的下一个障碍。

尽管宽松的货币政策支持黄金,但它们对股市也是有利的。美联储下调经济增长预期可能会给股市带来问题,这可能会支撑黄金市场。

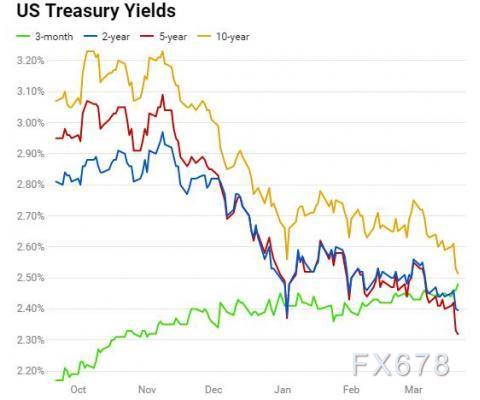

3个月与10年期美债收益率差收窄至2007年8月以来最窄水准,黄金避险需求或上升

2年期美债收益率于去年12月3日首次超过5年期美债收益率,并且曲线处在2007年5月以来最平的水平。然而,许多市场人士长期以来一直认为,2年期和10年期美债收益率之差更为重要。这条曲线仍然是向上倾斜的,但利差仅为11个基点。

白宫经济顾问库德洛(Larry Kudlow)表示,他和纽约联储都认为3个月和10年期美国国债收益率之差是最重要的。3个月与10年期美债收益率差是美联储首选的美债收益率曲线指标,因从过往的历史来看,这部分曲线倒挂与即将出现的衰退之间的关联性最强。

3个月与10年期美债收益率曲线上一次出现倒挂是在2007年8月,当时收益率差跌至负值,周四该收益率差跌破了当时触及的低点。

Calamos Investments固定收益策略主管Matt Freund称,美联储的鸽派倾向显著增强,全球经济明显放缓,美联储正在关注流动性状况。

Mike Shedlock指出,不要低估美国经济已经开始衰退的可能性;美国贸易和预算“双赤字”令人担忧。他表示,长期债券走势表明债市非常担心美国政府赤字在至少未来五年超过1万亿美元。与此同时,经济衰退期间预算赤字将会大幅恶化。这种情况下,黄金避险需求会有所上升。

随着投资者自满情绪处于创纪录水平、黄金和铜市场的改善,白银价格只会走高

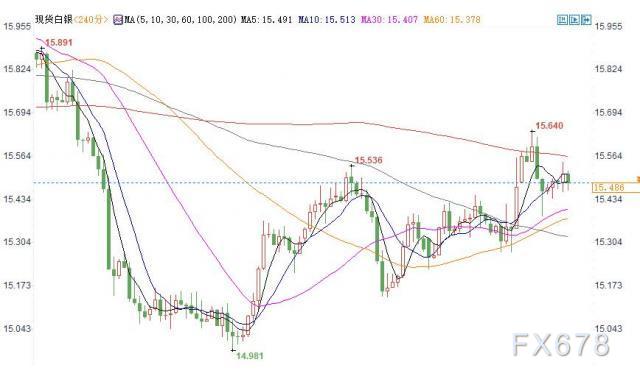

彭博资讯高级大宗商品策略师Mike McGlone认为,白银价格和波动性已经下滑,但在极端的情况下,走势可能出现急剧翻转,这时候上涨是阻力最小的路径。

白银与黄金和铜的高度相关性可能意味着,这种贵金属已准备好爆发。黄金和铜都处于市场普遍关注的阻力位上方,如果历史能够提供指引的话,那么白银将走高。

在McGlone发表该言论之际,白银表现仍然令人失望,难以突破15.50美元阻力位。金银比继续徘徊在上世纪90年代初以来的最高水平附近。

McGlone表示,金银比率的均值回归(mean-reversion)将使其回到65的水平,并补充称,如果金价保持在1300美元左右,那么白银价格可能会升至20美元。

该分析师还指出,白银市场的波动性处于1993年以来的最低水平。

至于最终推高银价的催化剂是什么,McGlone表示,他预计美元上涨动能将放缓。诸多分析师认为,美联储的鸽派立场越来越重,这给美元带来压力。

黄金技术分析:金价上行的关键阻力为1350美元/盎司,而多头的理由不少

此前黄金被大幅超卖,而空头很可能已经耗尽。目前Comex期金仍然显现出一些超卖的迹象,而随着4月期金到期时间临近,意味着有不少合约需要被抛售或者展期,也就表明了金价在上涨之前还会经历一段时间盘整。

55日均线和200日均线近期形成金叉。如果三角形态形成,并且是上行三角,那么是看多的。在三角形态形成之初,金价回落是正常的,之后可能会上行突破。因此下行可能要看向1200美元/盎司支撑水平,之后会回升冲高突破。

Macled认为,在形成上行三角后,黄金市场将能够突破1350至1365美元/盎司阻力区域,之后就将进一步走高。

如果以调整了货币量后的美元计金价来看,目前金价处在极低的水平。这里的货币量包括了现金、储蓄以及银行储备等。

在目前这种经济环境下,各国央行都可能大举印钞,而就货币量调整后的金价来看,下行的空间已经非常小了。

交易骑士

交易骑士

沪公网安备 31010702001056号

沪公网安备 31010702001056号