但印度与巴基斯坦地缘政治关系紧张升级,料带来一些避险需求。另外,为期两天的特金会正在举行,期间的一举一动也会引起黄金波动,以及未来的国际贸易进一步谈判,因此短期时间看,美元走弱与地缘政治关系主导了金价走势。

美元跌破96,黄金不为所动

美联储主席鲍威尔周二在美国参议院银行业委员会发表讲话称,就业市场保持强劲,通胀接近2%。如有必要,将调整资产负债表正常化进程。美联储目前正在评估结束缩表的合适时间以及方式,强调将继续在货币政策上保持耐心。

他还认为,今年美国经济增速将低于去年,但整体形势良好,美国银行系统很强劲,需密切监控中欧等海外经济增长放缓和英国脱欧谈判等变化。

永丰金融集团研究主管Mark To表示,黄金在1300美元/盎司有强劲支撑,尤其是在目前美联储这种态度的情况下。

眼下市场对美联储的态度有所分歧,但其表现耐心并且依赖数据,这对黄金是利好的。今年黄金很可能会维持在1300至1400美元/盎司间。

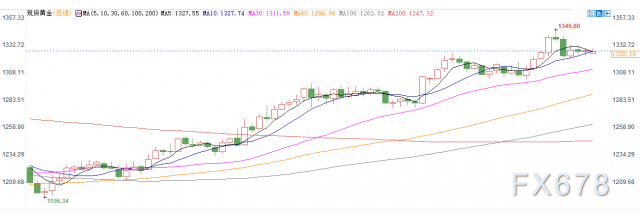

过去一周,黄金失去了一点吸引力,这可能表明黄金交易变得有些过度拥挤,容易出现调整。动能指标无疑暗示,情况可能是这样。尽管美元走软,但近期从高位回落的盘整走势也暗示,这一走势已失去动能;

与以往一样,美元方面的走势尤其有趣,强势时期只是减缓或暂停了黄金涨势,而弱势时期则刺激了黄金涨势。如果这一趋势逆转,那么短期内对黄金来说不是好兆头。长期而言,尽管我仍看好股市,但问题是我们能看到多大的回调。关键支撑位维持在1,320美元和1,300美元不变。

美国国债实际收益率下降,施压美元,但黄金难受益

放大全球外汇资本(Amplifying Global FX Capital)分析师格雷格吉布斯(Greg Gibbs)表示,正如通胀挂钩债券所推断的那样,外汇市场正受到美国10年期实际收益率下降的影响;

去年11月,美国实际收益率达到1.16%的峰值,降至0.74%,为去年8月以来的低点。这导致包括澳大利亚和加拿大在内的许多其他国家的实际收益率下降。然而,最近几周,美国国债收益率进一步下跌,而其它国家国债收益率则企稳。

美国国债收益率下降表明,人们对美国经济的信心已经减弱,美联储政策的前景趋于宽松。过去一年,与短期或长期名义收益率息差相比,10年期实际收益率息差与汇率的相关性更大。最近美国实际收益率的下降表明美元面临下行风险 。

但经济下滑,在长期趋势中,并不能提振黄金,因为下滑往往伴随着通缩,抑制金价表现。

金矿业交易繁荣说明了什么

自去年以来,一系列大规模的金矿业并购交易发生。巴里克去年年底宣布以60亿美元收购兰德黄金资源公司(Randgold Resources)。

巴里克宣布以178亿美元收购纽蒙特。纽蒙特拒绝了巴里克的收购要约,并打算继续完成对Goldcorp的收购,但巴里克并不放弃,可能进行敌意收购。这笔交易意味着黄金行业正在为大量并购活动做准备。

Sovereign Man的创始人Simon Black指出,黄金市场存在一些有利的因素,包括缺乏重大发现。黄金需求的增加将导致金价上涨和疯狂的收购活动。

我们会先看到大型金矿公司的合并,试图进一步削减冗余成本,增加储存(黄金公司多年来一直在削减成本,以改善低迷的利润率)。但这些并购并不能解决过去15年没有重大新金矿发现的问题。接下来我们会看到金矿巨头开始收购小型矿业公司。

不仅仅是黄金行业的经济因素可能导致并购热潮。去年,随着低息资金和创纪录的利润促使企业纷纷买入,市场上出现了创纪录的并购活动。在相同的背景下,美联储和其它央行可能放弃收紧货币政策的计划。宽松的货币政策和全球创纪录的债务使得黄金成为一种极具吸引力的资产类别。而低利率和债务高企也将继续推动金矿公司的合并 。

注意!完美预测黄金顶部的信号又出现了

分析师Christopher Aaron指出,黄金市场其实已经给出了警告的信号。从技术面来看,黄金市场已经给出了一个卖出信号,而这个信号在过去8年里,只出现了4次。尤其值得注意的是,该信号完美预测了黄金在2011年9月的顶部水平。之后这一信号出现在2013年1月,同样的,黄金价格在当时开始走低,在6个月时间里从1680美元/盎司下跌到1180美元/盎司。

Aaron表示,该信号即日元计金价超买动能信号。从日元计金价RSI目前出现了周线超买信号,这是2011年以来的第五次,RSI突破了70的水平。

从过去几年日元计金价的RSI来看,其和美元计金价的走势显现出较为一致的走势。每一次日元计金价出现超买信号,美元计金价总是会触及数月甚至数年顶部水平。

在过去几次该信号出现时,2011年黄金触及了历史顶部水平;2013年金价在6个月里跌去了500美元/盎司;2015年1月起金价下跌了275美元/盎司;2017年9月开始金价跌去了130美元/盎司。也就是说过去这一信号出现,从来没有给出过错误的预测,因此,这一次该信号再次出现,投资者们需要对此谨慎 。

交易骑士

交易骑士

沪公网安备 31010702001056号

沪公网安备 31010702001056号