数据公布后,油价小幅回落后一度走高,美油一度涨2.82%,刷新2月5日以来高点至54.60美元/桶,布油创去年11月21日以来新高至63.97美元/桶。

上周美国国内原油产量减少0万桶至1190万桶/日,美国国内原油产量连续4周录得持平。除却战略储备的商业原油上周进口621万桶/日,较前一周减少93.6万桶/日。美国原油产品四周平均供应量为2080.7万桶/日,较去年同期增加0.6%。美国上周原油出口减少50.6万桶/日至236.4万桶/日。上周美国商业原油进口量跌至1997年1月以来最低。美国墨西哥湾商业原油进口跌至历史低位。

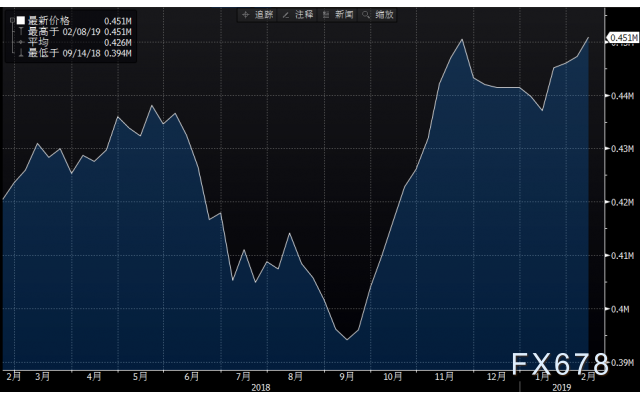

美国除却战略储备的商业原油库存

金融博客零对冲点评称,受API原油库存意外下降及沙特承诺进一步深化减产的消息,WTI原油日内回升至54美元/桶上方。EIA原油库存意外录得增加,汽油与精炼油库存也均录得增加,“反驳”了API库存带来的利好影响,WTI原油一度小幅下挫。美国国内原油产量接近历史高位,但随着石油钻井数量在高位出现反转,暗示美国原油即将迎来减产的情况。

API原油库存意外下降因OPEC出口收缩,但美原油产量续增仍限制油价涨幅

美国石油协会(API)公布的数据显示,美国截至2月8日当周API原油库存意外减少99.8万桶,预期增加240万桶;汽油库存增加74.6万桶,预期为增加120万桶;精炼油库存减少248.1万桶,预期为减少170万桶;数据公布后,美油短线快速走高,收至关键阻力位53.3美元上方。

知名金融博客零对冲表示,市场预期原油库存和库欣库存录得增加,但数据显示这两项库存均意外录得下降,且精炼油库存降幅超预期,数据公布后美油短线快速走高。

OPEC持续减产尤其是沙特的大幅减产是支撑油价总体维持在50美元上方的关键因素。具体数据显示,沙特1月原油产出减少35万桶/日,至1021.3万桶/日。阿联酋1月原油产出减少14.6万桶/日,至307.8万桶/日。科威特1月原油产出减少9万桶/日,至271万桶/日。此外OPEC出口降幅要大于产量降幅,尤其是沙特进一步减少了对于美国的原油出口,这是使得美国原油库存出现下降的重要因素之一。

不过道明证券全球大宗商品策略主管Bart Melek表示,虽然沙特对美原油进口减少,且近期页岩油产量低于平均水平,但库存下滑的速度并没有市场所预期那样快,因美原油产量持续增加,短时间仍将限制油价的涨幅。

此前公布的EIA月报显示,EIA上调2019年美国石油产出预期至1241万桶/日(此前料为1207万桶/日)。这意味着在全球经济放缓和需求回落的情况下,美国持续增产或加剧市场供应过剩的局面。

高盛认为市场夸大了全球经济衰退的风险,近期关注国际贸易谈判进展

此前因市场对全球经济放缓的担忧以及对于原油需求下降的疑虑部分抵消了OPEC大幅减产的利多作用,导致油价出现了持续性的走弱,因市场担忧OPEC减产的幅度不足以抵消需求下降的幅度。

不过高盛近期表示,投资者担心得太多了。该行称,全球经济预期崩溃如此剧烈是毫无根据的,而2019年的产量损失已经高于预期,随着一些主要石油供应国减产幅度大于预期,加之原油库存季节性下滑,预计会推动油价走高。

高盛仍然预测布伦特原油下个季度将触及67.50美元/桶,这比当前价格水平高出大约7%。

此外高盛认为美国上个月对委内瑞拉原油出口实施制裁冲击到原油供给,供应中断风险加大,美国对委内瑞拉石油产业出台了额外的制裁措施后,委内瑞拉的生产面临加速下滑的风险。

同时随着近期库存下降超过季节性水平,反映出油市基本面改善。这也将在未来支撑油价的进一步反弹。不过,高盛对2019年下半年油价前景持谨慎看法,因低成本可能会推动美原油生产商进一步增产。

短时间而言市场将密切关注国际贸易谈判进展。市场对于国际贸易谈判总体持乐观的预期使得近期的市场情绪明显改善,也是推动油价近日出现反弹的重要因素。因中美是全球经济体量最大的两个国家,国际贸易条件改善有利于推动全球经济发展,进而推动原油的需求。

三大月报不看好需求前景,美原油正进一步挤压OPEC原油的市场空间

本周公布三大原油月报。总体而言三大能源机构下调或维持了需求增速预期,同时普遍预期美国产量将会进一步增加,并对OPEC的原油市场份额造成挤压。具体内容来看,需求增速方面,OPEC和EIA将2019年全球原油需求增速下调了5万桶/日,IEA则维持140万桶/日的增速预期,且认为油市仍在消化2018年上半年所累积的产量盈余。

原油产量方面,EIA预计2020年美国的原油产量将会进一步上扬至1320万桶/日,此前预期为1286万桶/日。IEA则上调了非OPEC国家的产量增速,从此前的160万桶/日上调至180万桶/日。OPEC只强调了美原油供应的持续增加,但是未对OPEC产量预期做出阐述。但是OPEC强调,因为美原油供应增加,2019年对于OPEC原油需求将会下降24万桶/日。

此前有数据显示,1月欧洲进口美国原油达63万桶/日,虽然落后于俄罗斯和伊拉克,但高于尼日利亚以及利比亚等其他OPEC产油国,同时随着全球收紧船用燃料规定,美国的轻质油将继续收益,进一步挤压OPEC市场空间,这或暗示OPEC在未来仍存在数十万桶的减产空间以平衡油市。

海临风

海临风

沪公网安备 31010702001056号

沪公网安备 31010702001056号