黄金作为货币属性的波动

决定黄金中短期走势的主要因素有两个。首先当然是货币属性,它基于美元指数的强弱。由于黄金是以美元计价的,美元走强通常会压低金价,而美元走弱则会推高金价。美元指数持续走软的趋势对中期(3-9个月)金价走势尤其是个好兆头。

美元走软通常是对黄金的提振,尤其是如果美元走低的原因是对进一步加息的预期减弱,以及对经济放缓的担忧加剧。目前的情况是这样的,美联储暗示可能对货币紧缩政策更有耐心。

为此,黄金的中期前景最近显示出巨大的希望。自去年12月以来,美元明显走软,这不仅帮助看涨者推动金价持续走高,还帮助支撑了金价连续5个月来的显著逆转。

对黄金而言,击败股市已成为一项不费力的任务

黄金应该会跑赢股市,尤其是A股,标普500指数。这是因为目前的股市趋势是负面的,而且似乎有可能正在进入熊市。这是主观的,但股市的牛市已经精疲力竭。

这是一个陈旧的股市牛市,依赖于高估值,尤其是对那些已经拥抱新技术的公司而言。全球股市200天移动平均线趋势目前为负值,信贷息差正在扩大,保证金债务正在收缩,经济预测也在降温。这些都是市场因素,但也有现实世界。英国退欧(伟大的机遇),意大利,墨西哥,法国,法国,还有更多的法国。综上所述,很难想象未来几年股市会表现良好,尤其是在发达国家。

黄金目前处于公允价值,通胀要来了吗?

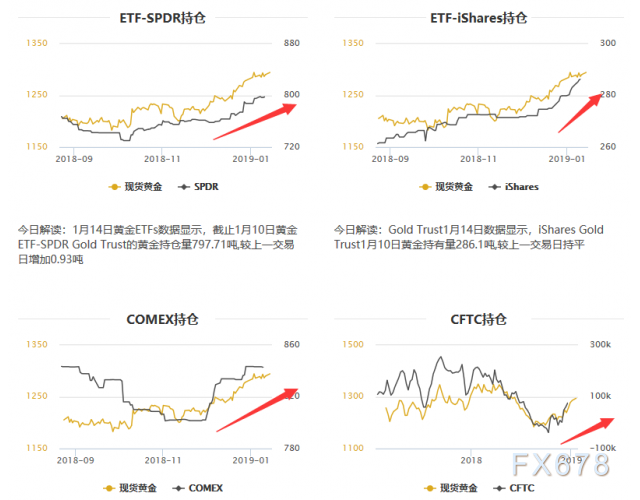

短期内,疲软的股票市场、宽松的货币政策和资金流动的加速将证明对黄金是有用的,即更多的资金以交易所买卖基金的买家的形式进入市场,以及被更具吸引力的技术前景所吸引的交易员。

但一旦短期购买力枯竭,持续的牛市也需要一个继续的理由。这一驱动因素是——无论何时何地——通胀。我们一直生活在一个低通胀的世界,债券收益率处于低位,但这种情况可能会改变。聪明的星星之火会告诉你,通货膨胀和油价差不多。在经济周期的后期,通常会看到总体价格水平面临压力。但这将被较低的利率抵消,因此在经济放缓期间,货币政策将开始放松。然而,情况并非总是如此,因为信贷危机导致的条件收紧导致金价下跌。

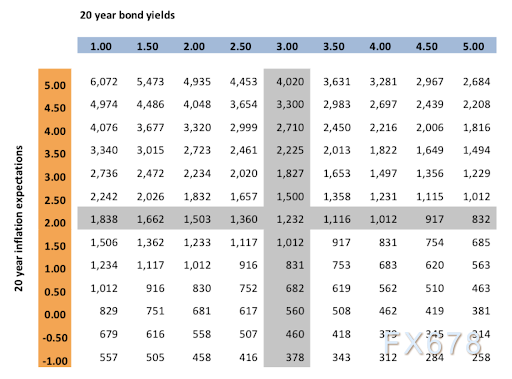

关键是要认识到黄金市场实际利率的重要性。Atlas Pulse公允价值模型(见下图)将黄金视为20年期零息通胀挂钩债券。因此,下降的实际利率是看涨的,上升的实际利率是看跌的,而历史性的通胀是长期的推动力。该模型将黄金的公允价值定为每盎司1176美元(截至2018年12月)。

右上象限表示看涨黄金(左上象限也是),右下象限表示看跌。要让金价触及每盎司1776美元,你需要看到实际利率回归零。

也就是说,通胀预期变化的敏感性大约是利率变化的四倍。一个高利率的通缩世界将导致金价被摧毁,而相反的情况将导致金价飙升。我们正在朝东北方向前进,尽管速度缓慢。

买家需求正在回升

在与美国总统特朗普政府的贸易摩擦仍在持续,以及欧洲和美国制造业数据疲弱之际,有迹象显示中国经济增长放缓,对全球经济的担忧也在加剧。如果这些担忧持续或加剧,那么西方作为对冲工具的黄金购买量可能会增加。全球最大的黄金ETF——SPDR黄金信托基金(SPDR Gold Trust)的持有量上周达到6个月高点。

此外,有迹象显示,全球最大买家中国的实际需求正在回升,11月通过香港这一主要渠道的净进口较上月增长28%,达到7月以来的最高水平。香港政府统计处12月27日发布的数据显示,11月份的净进口量从10月份的29.633吨跃升至37.871吨。虽然不能全面反映中国的黄金需求,但香港的数据一直是更广泛趋势的可靠指针。

随着印度第二大黄金消费国进入需求旺盛的婚礼季,并退出Khar Mass,印度的黄金需求可能也将上升。Khar Mass是印度历法中一个不吉利的时期,从12月16日至1月14日,在这段时间里,人们通常不举行婚礼,也不购买黄金或房产。

世界黄金协会尚未公布第四季度的需求数据,但第三季度的数据显示,中国的需求比2017年同期增长了10%,而印度的需求也增长了10%。央行的购买量也在上升,去年第三季度净流入148.4吨,比2017年同期增长22%。事实上,央行在2018年前三个季度的购买量仅比2017年全年374.8吨的购买量少23.2吨。

交易骑士

交易骑士

沪公网安备 31010702001056号

沪公网安备 31010702001056号