而令市场不解之处在于:由美国总统特朗普所倡导的贸易保护主义已在2018年大举搅乱市场,令新兴市场国家普遍遭到冲击,而又恰逢欧元区经济增长乏力,民粹主义冒头激起的地缘政治风险多发,使得资金纷纷流入美国市场以追求确定性收益,美元因此大幅升值。在这种情况下,美联储继续加息,将进一步推升美元并削弱美国的贸易竞争力。同时,低利率金融环境难以为继也将拖累美国的经济增速。对此,美国总统特朗普就多次在推特上炮轰美联储过快加息。

在这一令人左右为难的情况下,市场做出了反应。在2018年大部分时候都表现良好的美国股市,到了第四季度开启跳水模式,不但完全回吐年内涨幅,且距离技术性熊市也仅仅一步之遥。结果可想而知,市场纷纷将矛头指向美联储过于鹰派加息,而没有意识到经济前景可能已经步入拐点的现实。包括美债收益率曲线倒挂,美国房地产市场表现疲软等迹象也从侧面证明了这一担忧并非空穴来潮。

在这种情况下,虽然美联储一再强调其独立性,但显然他们还是迫于各方压力还选择了放缓脚步,并等待信号进一步明确才采取行动。据美联储在2018年12月会议上公布的“点阵图”显示,美联储委员们预计2019年将加息两次,较9月会议上显示的三次有所下降。

美联储主席鲍威尔最新一次讲话也同样释放了放慢脚步的信号。据鲍威尔在出席美国经济协会年会时表示,美联储看到的数据显示通胀低迷,因此会在观察经济形势如何发展的时候保持耐心。同时,他也提到,最近金融市场下跌反映了投资者对未来下行风险的担忧,将准备好快速、灵活地调整政策,并在需要把经济维持在增长轨道上的时候,动用我们所有的工具来支持经济,没有预设的政策路径。

综上,2019年美联储放慢加息步伐将是大概率事件,全球金融市场格局也将因此大幅改变。那么,谁将因此受益,而谁又将因此受到波及那?

外汇市场

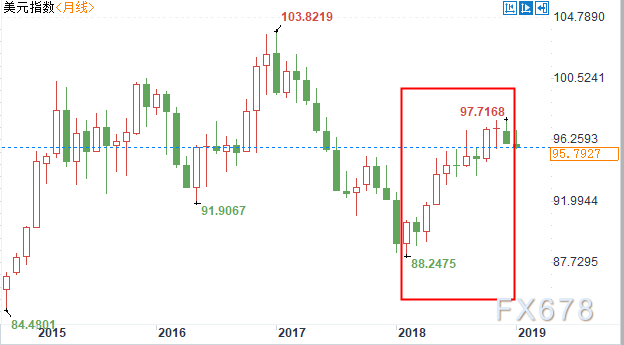

美联储政策转向,汇市无疑将受到直接冲击。回顾2018年,美元指数自年初88最高升至97.7,美联储较全球主要央行更快收紧宽松政策是美指大涨的主要原因。此外,脱欧不确定性高企,欧元区地缘政治风险频发,日本央行死守超宽松货币政策,特朗普税改法案鼓励海外美元回流等因素,也促进了美元的涨势。

展望2019年,若美联储加息步伐放缓,势将对美元汇率造成压制作用。但鉴于其他主要货币基本面未见明显变化,美联储转鸽对于美元汇率的影响程度仍有待商榷,毕竟瘦死的骆驼比马大。

从欧元角度来看,欧元区经济增长放缓已成市场共识,欧元区主要经济体德国、法国在2018年年末公布的经济数据均呈现回落走势。且意大利财政赤字扩张意图明显,可能引发欧元区各国效仿,加剧债务偿还压力,使得欧洲央行收紧的可能性进一步降低。据欧洲央行12月政策声明显示,欧银在2019年三季度前将不会考虑加息。同时,美国贸易保护主义对欧洲汽车业造成的冲击短期内难见好转,使得推动经济回升的动力略显不足。

图:美元指数于2018年表现强劲

图:美元指数于2018年表现强劲英镑方面,英国首相特雷莎·梅所推行的脱欧协议料将无法在英国议会获得通票通过,使得无协议脱欧风险始终压制英镑汇率。此外,英国支柱性行业金融业将受到脱欧的直接冲击,部分投行总部将转移至欧洲大陆,使得英国金融业前景难言乐观,其对经济的中期拖累,可能引发英国央行鸽派加息。

日元的情况则略有不同,虽然日本通胀水平欲达到日本央行2%的目标几乎是痴人说梦,且日本政府将于2019年推行的消费税上调政策可能会进一步影响到日本经济前景。但相较于除美国以外其他发达国家,日本基本面相对稳健。所谓没有预期总好于坏预期,在类似于2018年末市场情绪较悲观的情况下,日元作为避险货币预计仍将受到资金的青睐。

黄金

受制于美元指数的强势表现,金价于2018年表现疲软,纵使地缘局势动荡不安,全球贸易摩擦频发,黄金也并未受到避险资金的垂青。因此,美元指数的走向仍然是影响金价的最核心因素。

从2018年末至2019年初,金价连续展开反弹走势来看,市场对美联储放慢加息步伐的预期已经有所抬头,导致美元指数自高位回落,从而引动了金价反弹。

图:2018年金价表现疲软

图:2018年金价表现疲软不过,站在当下节点就断定美联储将停止加息甚至降息显然是站不住脚的。一个主要原因在于,美国劳动力市场仍表现强劲。

根据2018年12月非农报告显示,美国新增就业岗位以及新增水平均大幅超出市场预期。结合美联储以数据为加息依据的主基调,很难在数据如此之好的情况下,认为美联储将停止加息。

结合美元以外主要货币并未显露明显的看多信号,纵使美联储放慢加息步伐,美元指数可能呈现高位震荡走势,这显然增加了金价的操作难度。

当然,黄金的避险属性仍不容忽视。虽然2018年,美元颇有取代黄金成为避险资金的主要避风港的意味。但这里面仍不乏市场趋势,投机等因素所推动。如果美元走势趋弱,则一旦突发地缘危局爆发,黄金仍可能是最大的受益者。

新兴市场

2018年受美联储四次加息受伤最深的群体莫非新兴市场国家了。除巴西以外,诸如印度、俄罗斯、土耳其、南非等国股市、货币汇率均跌幅较大。因美联储加息,吸引新兴市场热钱回流美国市场所致。当然,全球贸易摩擦不断升温,油价一度高企,以及其中一些国家经济结构失衡也起到了雪上加霜的作用。

从全球市场的角度来看,若美联储加息速度放缓,美元倾向贬值,则部分回流美国的资金可能掉头转向,重新流入高风险高收益的新兴市场。在这种情况下,这些国家的本币汇率以及外汇储备将更加稳定,防止一些基础较弱的国家发生系统性风险。

但这一假设仍存在诸多不确定性。诸如,若全球经济确实步入拐点,市场风险偏好下降,则纵使美联储放缓加息步伐,新兴市场仍难吸引资金流入。同时,随着民粹主义在全球范围内抬头,政治稳定性较差的新兴市场可能面临波动性加剧的风险。当然,其中也不乏巴西因新总统上任,而股市汇市大涨的情况。

因此,在考虑新兴市场资产配置时,美联储政策路径固然是重中之重,但各国之间的差异性,仍需单独考量。近期,瑞银集团就表示,押注美联储政策将导致新兴市场攀升的投资者应三思而后行。

瑞银策略师Bhanu Baweja在其报告中表示,预计2019年底新兴市场总体经济增长率将急剧下滑,因新兴市场面临的挑战比美元走强或美国债券市场形势更为严峻。瑞银表示,全球贸易状况不佳,而且可能会变得更糟。领先指标显示全球贸易即将萎缩,可能在2019年第一季度开始。

瑞银还表示,新兴经济体的主要风险在于其他地方,贸易减少和经济增速放缓,都有可能超过美联储和美元走势的影响。同时,企业盈利下调将继续。中国放松流动性将提升中国信贷和股票市场的估值,但对更广泛的新兴市场的影响可能会较为有限,并且滞后性较高。

美股

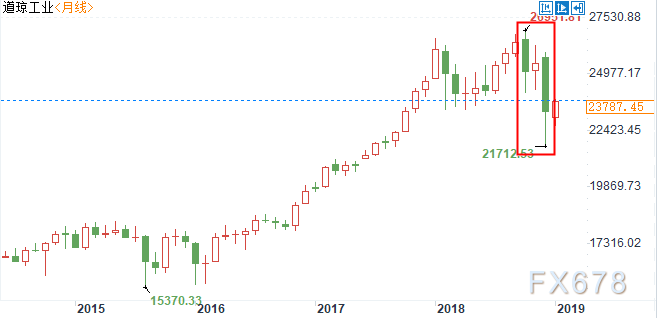

美股于2018年四季度大幅回落,美联储也因此成为众矢之的,更是成了特朗普口中的替罪羔羊。但将美股大跌完全归咎于美联储未免有些有过其实了。从一定程度上而言,美联储相较于全球主要央行更快收紧宽松政策,导致大量热钱流入美国市场,美股也从中分到不少好处。而市场利率水平上升,本身就对金融行业是一大利好,高盛,大摩这些华尔街大鳄的股票估值均因此受益。

对此,有分析人士就认为,贸易摩擦风险加剧,导致全球股市普遍步入熊市,并引发市场对于经济前景的悲观预期,最终使得美股也难以幸免。同时,由于程序化交易,以及指数型基金(ETF)在美国市场已成为主流。一旦跌势开启,这些被动型的止损或卖盘将短时间内集中被释放,从而加剧了市场恐慌情绪,导致多米诺骨牌式的下跌行情。

图:美股晚节不保

图:美股晚节不保因此,美股固然存在因经济增速放缓而转熊的风险,但上述因素也需要投资者不宜盲目跟随大流。同样值得关注的是,知名科技业巨头苹果公司近期下调了其在2019年一季度的收入预期,并将原因归咎于贸易摩擦升温。

另一个潜在的风险也不容小觑,即美国楼市于2018年开始显露疲态。这固然和美联储加息抬升按揭利率,影响到购房者资金成本有关。但对于经济前景的悲观预期,美国国内贫富差距拉大、人口老龄化等因素也是拖累楼市重要原因。

所以,虽然理论上而言,美联储放慢加息步伐,维持了较宽松的金融环境,往往利好股市。但是,从结构上而言,一些行业仍面临来自其他方面的挑战。诸如像科技业、房地产、页岩油这些对美国股市影响较大,却自身面临诸多下滑风险的行业而言,利率可能并不是影响其股价的最重要因素。

【原创声明】本文由汇通网大维原创整编,由汇通网龙舞校对,作为汇通网2018年终专题的一篇文章,转载请标明来源,谢谢。

大维

大维

沪公网安备 31010702001056号

沪公网安备 31010702001056号