黄金在多个时期都跑赢了市场

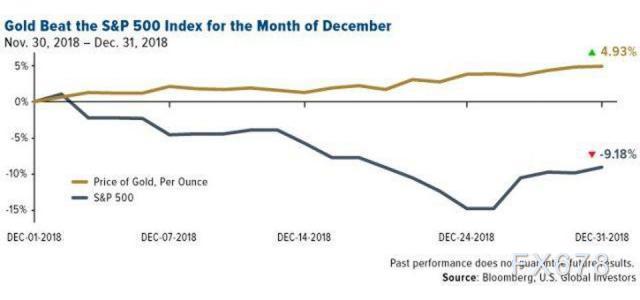

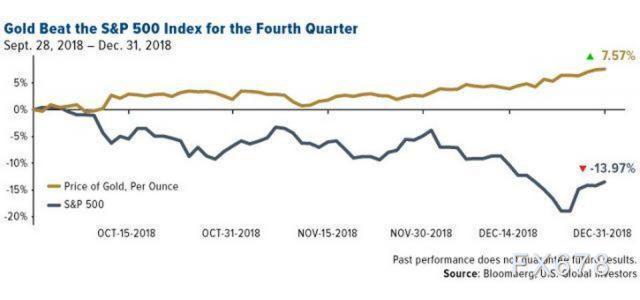

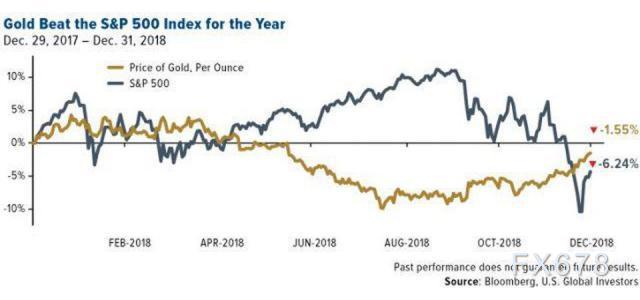

毕竟,黄金在历史上与股票市场有着很强的负相关关系。我很高兴地告诉大家,这种反向关系在2018年依然有效,再次证明投资者在金融动荡时期仍将黄金视为一种有价值的资产。正如你在下面的图表中看到的,黄金在12月、第四季度和今年都超过了标准普尔500指数。

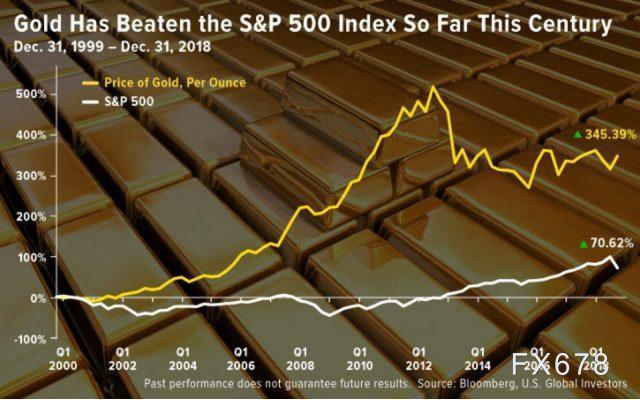

随着股市下跌,黄金的出色表现不应该让大多数读者感到如此震惊。可能让你感到惊讶的是,自1999年12月31日以来,黄金在本世纪的市场份额也超过了标普指数70.62%的收益,涨幅达到345.39%。这告诉我,尽管金价仍低于2011年的峰值,但投资者仍将其视为一种有吸引力的保值手段。

黄金投资强劲,股市波动加剧

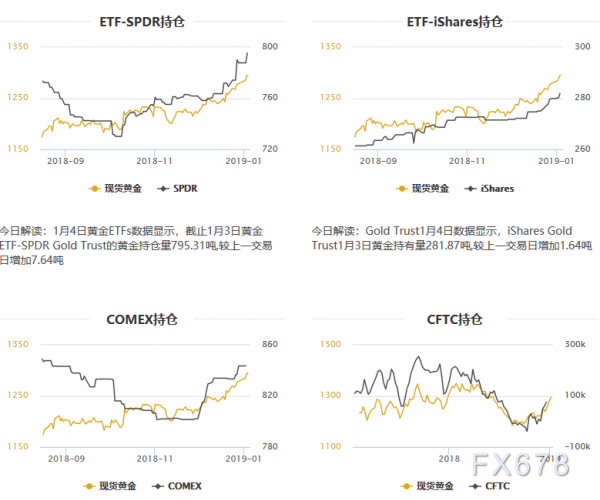

事实上,看涨黄金的投资者在12月增持了大量黄金支持的ETF,因为黄金有望实现两年来最大月度涨幅。黄金ETF持有量在10月至12月期间飙升逾100吨,进一步推高了金价。据彭博社报道,在上周四的交易时段,ETF买入了662,080盎司黄金,创下至少12个月来的最大单日涨幅。

保德信金融集团(Prudential Financial)首席市场策略师昆西克劳斯比(Quincy Krosby)解释了这种买入并非侥幸的原因。她表示,“市场正在质疑(美联储)是否正在犯下政策错误,这不仅可能导致增长放缓,还可能导致衰退。”

克劳斯比接着说,当你看到股市出现如此大规模的抛售时,“这是恐惧的迹象,而黄金(在历史上)成为(相对受青睐的)安全配置。”

黄金矿商以高企的姿态结束了这一年

不仅仅是黄金有良好的季度表现,以富时黄金矿业指数(FTSE Gold Mines Index)来衡量,贵金属矿商指数在截至12月31日的三个月中大涨15.85%。

在2018年的排行榜上,内华达资源公司(Nevsun Resources)名列前茅,在过去12个月里增长了106%;科克兰德湖黄金上涨81%;SSR矿业上涨45%;北美钯价上涨38%。

我认为现在可能是增加黄金市场敞口的好时机。一如既往,我建议将10%的投资组合配置在黄金上——5%配置在高质量的黄金股票和共同基金上,5%配置在金条和24k黄金首饰上。

标准普尔500指数(S&P 500 Stock Index)是公认的美国公司500种普通股加权指数。富时黄金矿业指数(FTSE Gold Mines Index)涵盖了所有黄金开采企业,这些企业每年的可持续性和可归属黄金产量至少为30万盎司,其中75%以上的收入来自开采黄金。

交易骑士

交易骑士

沪公网安备 31010702001056号

沪公网安备 31010702001056号