黄金与美元距离和解越来越近

2018年,在地缘政治动荡时期,投资者放弃了白银和黄金等贵金属作为避风港。相反,他们更喜欢美元作为他们的安全网。

加拿大皇家银行总监George Gero表示,随着美联储会议的结束,市场将回归经济、政治、美国预算、对英国脱欧和欧元区以及新兴国家的担忧,以及对增长的预测等基本面,黄金价格可能很快反映出资产配置商购买的影响,从股市资产中大量退出的资金寻求新的目标。

道富环球(State Street Global Advisors)黄金策略主管斯坦利表示,2018年金价下跌的关键原因是美元异常强势,美国股市也是如此。2019年金价的表现将主要取决于影响2018年金价的相同主题:美元和美国股市。明年,美国股市将不会得到特朗普减税政策的提振,美元也不会得到三、四次上调联邦基金利率的支持,因此这两种政策都不太可能像过去那样强劲。

黄金作为避险资产的深意

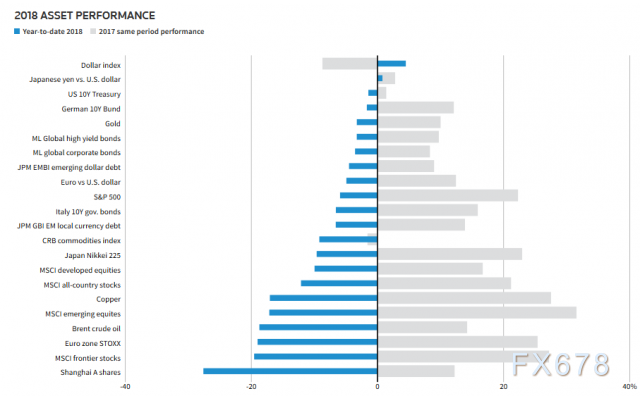

2018年全球资产表现不佳,股市普遍下跌,尤其是新兴市场,最近的油价暴跌也暗示了未来经济放缓。这些均在中长期对黄金构成提振。

安本标准投资公司(Aberdeen Standard Investments)投资策略主管Maxwell Gold称,黄金是一种动态风险对冲,但并非对所有市场事件都是万灵药。黄金往往从全球系统性事件和股市大幅下挫中获益最多。自9月底见顶以来,截至12月20日,标准普尔500指数下跌了14%以上,其间金价上涨了3%,为市场调整提供了一个稳定器。

更引人注目的是,阿伯丁黄金公司表示,自2016年6月23日英国退欧公投结束以来,黄金价格在12月中旬实际上上涨了16%,不是以美元计算,而是以英镑计算。在中国和印度等其它关键黄金市场,也可以看到类似的情况。在今年的市场动荡中,这些市场的本币黄金回报率为正。

汇率波动在短期至中期内将越来越多地推动黄金走势。卡瓦托尼表示,全球投资者将继续青睐黄金,认为它是一种有效的多元化投资工具,可以对冲市场波动性上升、欧洲政治和经济不稳定、全球保护主义政策可能导致通胀上升以及衰退可能性加大等系统性风险。

世界黄金协会Joseph Cavatoni表示,金融市场稳定性不断恶化和结构性经济改革,将支撑明年的黄金需求。

投资者可以关注黄金矿股

加拿大金矿商IAMGOLD的股价上涨了10%,金价在股市下跌之际上涨,提振了这家中型矿商的股价。IAMGOLD是一家纯粹的金矿商,与一些规模较大的同行相比,其成本相对较高。在该公司最近发布的财报中,该公司2018年前9个月的成本为每盎司1035美元。相比之下,几家大型金矿商的成本低于每盎司1000美元。成本如此之高,使得该公司的股票对金价尤为敏感。金价上涨对该公司目前相当微薄的利润率来说意义重大。

美国CNBC的吉姆克莱默(Jim Cramer)认为,在黄金“牛市”期间买进黄金股。他看好RandGold,这是一种收益率为3%且产量稳步增长的矿业股,也看好反映黄金价格的交易所买卖基金GLD。

谈白银重拾升势仍为时过早

希望银价能够起飞的人,至少在短期内可能会失望,因为全球前景黯淡。与黄金相比,经济因素对白银的影响更大,因为白银在工业生产中应用更广泛,而经济增速放缓将导致工业用途的前景黯淡。

据世界贸易组织首席经济学家说,主要指标显示全球经济正在放缓,全球主要经济体明年的增长可能会放缓。自2018年9月底以来,白银ETF的持有量持续下滑,目前处于2月份以来的最低水平。白银本月上涨了4%,略高于黄金3.3%的涨幅,但现在说白银时代即将到来还为时过早 。

机构观点

凯投宏观在其2019年展望报告中表示,黄金牛市即将来临

① 在2020年美国经济衰退加剧和美国货币政策放松的支撑下,2019年后价格将继续上涨。我们的预测是,到2020年底,金价将达到每盎司1400美元。

② 过去一个季度标志着金价的逆转,也预示着未来的走势。因此,继续预计明年金价将走高——尽管鉴于最近的反弹,金价将小幅上涨50美元/盎司。

③ 随着美联储收紧周期接近尾声,投资者对黄金的兴趣又回到了黄金领域。预计美联储将在明年年中结束紧缩政策。事实上,过去6周市场对美联储收紧政策的预期大幅下降,是金价回升的一个关键因素。

④ 凯投宏观甚至进一步表示,到2020年,美联储将开始降息,幅度将超过市场目前的预期,这将在明年年底提振物价。明年避险资产需求料表现良好,ETF持有量料回升至8,000万盎司以上。

交易骑士

交易骑士

沪公网安备 31010702001056号

沪公网安备 31010702001056号