交易综述

上海原油价格下跌。主力合约SC1901,以418.8元/桶收盘,下跌11.0元,跌幅为2.56%。全部合约成交454466手,持仓增加6032手至65418手。主力合约成交426988手,持仓量增加3172手至32658手。

期货合约和成交情况一览

国内原油期货仓单

中国方面消息

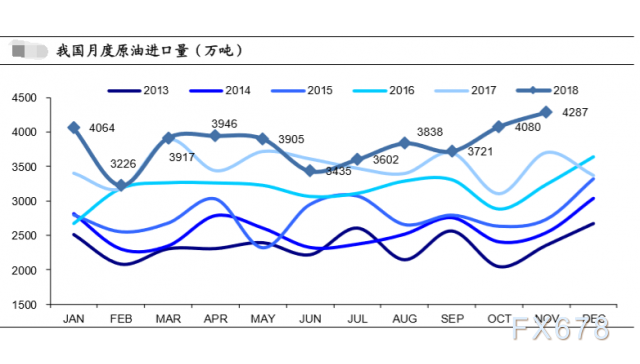

11月,中国原油进口量跃升至历史新高

① 中国海关数据显示,11月份中国原油日均进口量首次超过1,000万桶,打破了10月份创下的最高原油进口量纪录。中国原油进口飙升至纪录高位的1043万桶,上个月增长8.5%相比,2017年11月,超过961万桶的纪录,

这是一个月前和是由更小的独立炼油商急于在到期前履行2018年石油进口配额。

② 2018年11月,独立炼油商继续大量买进,其中一些在新建炼油厂开始试运行时增加了进口量。中国东北港口城市大连的私营企业恒力计划在其新建的日产40万桶的炼油厂进行试运行,而浙江石化预计也将在舟山日产40万桶的炼油厂的一些单元开始试运行。浙江石化本季度从阿曼进口了几批原油。

③ 两个月前,随着新的炼油能力计划于明年投产,中国将2019年非国有炼油企业(大多数是独立炼油企业)的石油进口配额提高了42%。全球普氏能源资讯的数据显示,中国明年将向非国有炼油厂分配总计至多2.02亿吨的进口配额,即每日406万桶。独立炼油企业必须在11月10日前提出申请,2018年未进口原油的企业明年将不会获得配额。

机构观点

中信期货:2019 年油价或将面临多重周期力量传导;

① 大周期为宏观经济周期。如果明后两年出现扩张中后期尾部效应引发金融动荡,油价或难独善其身;中周期为欧佩克增减产周期。欧佩克产量政策调整节奏明显加快;与俄罗斯或将达成长期合作框架,通过摇摆供应维持库存在平衡水平;小周期为油品需求季节周期。上半年需求相对较弱,下半年进入需求旺季;

② 供需方面,供应端美国产量维持继续增长,欧佩克再度恢复减产去库。需求端大方向向下,存在季节性旺季窗口;库存端若减产良好执行,或结束累库再度回归均值;

③ 总体而言,一季度需求淡季,叠加年跌高产的累库滞后效应,油价或阶段偏弱;二季度减产逐渐落实、伊朗制裁重审、尼日利亚及利比亚总统选举,油价或存上行动力; 下半年若减产延续宏观持稳,需求旺季去库效应兑现,油价重心或回相对高位。关注宏观经济对油价需求影响,及金融市场波动对油价传递。

伯恩斯坦能源预测,2019年布伦特原油的价格将保持在70美元附近 。

惠誉:全球油市将相对供应过剩,因美国页岩油产量增加,而对伊朗制裁的效果没有预想的严重 。

交易骑士

交易骑士

沪公网安备 31010702001056号

沪公网安备 31010702001056号