美联储三号人物威廉姆斯撒鹰,美指在日线级别上升趋势线附近获得有力支撑,欧元兑美元难突破三角收敛区间。市场仍担忧全球贸易问题未来是否将真正得到解决,商品货币澳元、纽元承压出现获利回吐。

沙特能源大臣称讨论OPEC+是否减产仍为时尚早,油价承压叠加美指走强,美加出现较大涨幅。

12月5日事件和数据热点前瞻

1、英国11月Markit服务业PMI,预期值好于前值;

2、欧元区10月零售销售月率、年率,预期值好于前值;

3、英国央行公布11月20日金融政策委员会会议记录,英国央行发布英国脱欧前最后一次对国内银行业和金融系统健康情况的全面评估;

4、欧洲央行行长德拉基、单一监管机制主管诺伊、执委劳滕施莱格和欧盟银行业管理局(EBA)主席恩瑞亚在银行监管会议上发言;

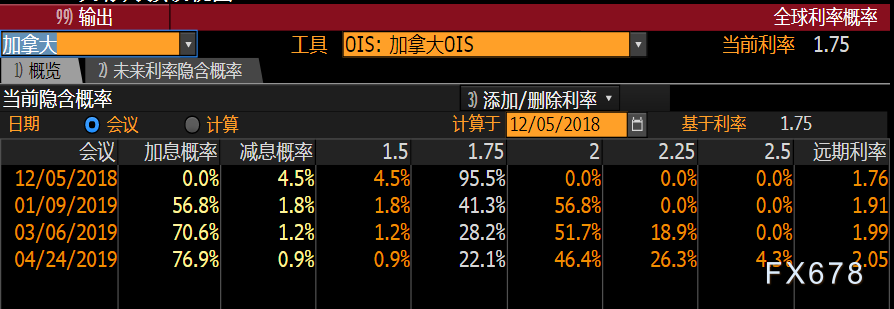

5、加拿大央行公布利率决议,此次无新闻发布会,预期维持利率不变,但明年1月加息概率有近60%;

6、提醒:因美国举行前总统乔治·H·W·布什全国哀悼日,周三(12月5日)美国官方和民间的经济数据将推迟至周四(12月6日)发布,包含ADP和ISM非制造业PMI等数据,美股休市一天;

7、美联储主席鲍威尔本应在国会联合经济委员会就经济前景作证词,却因美国周三举行前总统乔治·H·W·布什全国哀悼日而取消听证会,委员会称,正在重新安排听证会

8、全球股市接力重挫会否持续发酵,风险偏好降低使得日元这类避险货币走强;

值得留意的是市场提到的“特朗普期权”高年,美国总统一向以美股表现作为衡量他执政是否成功的晴雨表,如果市场反应不好,特朗普可能减少在全球煽风点火的程度。

另外,投资者的基本假设情景是央行会在必要时候救市,美股跌20%,美联储多数情况下会考虑降低利率,所以倾向于关注后续有无这些表现;

1、欧元兑美元

日线级别:《12月4日外汇交易策略》中提到日内多空风水岭在1.1368站稳后将挑战1.1410-1.1430,区间,收盘价站回1.1430才可追多,否则应在收敛三角区域高抛低吸,完全符合判断。

12月4日收出一根墓碑线,且收盘价格低于1.1353(11月30日中阴线半分位),代表空方仍略占据主动。原则上,在三角收敛下方仍应积极低吸,目前MACD也未出现重新死叉的迹象。

若日内收盘价去向1.1302-1.1306区间,则增加看空意愿,届时如果两个交易日内无法成功收回趋势线上方,则代表反弹行情结束,新低可期。

从时间周期测算,11月12日以来已经过了18个交易日,斐波那契关键时间窗口为21天,考虑到目前已接近收敛三角末端,突破性行情一触即发,保守投资者可先选择观望,高抛低吸的策略未必在近阶段继续适用。

(欧元兑美元日线图)

4小时级别:长短期均线走平,表明多空处于平衡状态。

欧美走势较为规律,图中的绿色等距通道线是投资者高抛低吸的关键指标信号。日内在1.1301具有强支撑,1.1400-1.1425是强阻力区间,在没有有效突破或跌破这些位置前,仍应该采取高抛低吸的交易策略,毕竟市场70%的时间是震荡行情,这是博弈大概率事件。

(欧元兑美元4小时图)

支撑:1.1319、1.1302、1.1267、1.1240、1.1216

阻力:1.1353、1.1374、1.1410、1.1430、1.1464

结论:激进投资者在1.1302-1.1400做高抛低吸,保守投资者观望,因临近变盘时间点,可能会选择方向突破

2、美元兑日元

解析:隔夜美股暴跌,道指重挫800点,标普500指数11大板块中有10个板块下跌,其中金融板块领跌,仅公用事业1个板块上涨。FAANG五大科技巨头齐齐大跌,跌幅均至少达到了2%以上。亚市早盘,亚太股市跟跌使得恐慌情绪继续发酵。

一般逻辑认为而言,当外围股市出现动荡,日元将走强。日本实施大胆的负利率政策,有大量国外投资需求,一旦风险偏好降低,资金回流使得汇兑本国货币意愿增强,供求关系让日元走强。

另外,目前美国三年期和五年期国债收益率已经出现倒挂,这被视作经济衰退的征兆,亦利好这一融资性避险货币。

当然,最重要的原因还是特朗普昨天强化了贸易立场的鹰派言论,具体细节不便透露,但可以肯定的是全球贸易问题尚未真正得到解决,商品货币澳元、纽元亦录得大跌,既有获利回吐的因素,也有消息面的客观影响。

日线级别:笔者曾提及在114以上减仓多单,因为近一年以来收盘价高于114以上的时间累计不超过2周,另外,114附近整数关口还对应10月以来近两个多月的下降趋势线压制。在多方尝试数次努力后,仍无法突破压力位,跌破11月26日中阳线半分位置113.20-113.30则是明显的转弱信号,未来将考验112.26附近103天均线支撑。自今年5月以来曾四次考验103天均线,无一失守,这也对应了半年多的上升趋势线,跌破那就代表日元将来可能大幅走强,交叉盘亦不容乐观。

所以倘若触及112.26甚至以下位置时,笔者仍然是建议以低吸为主,排除小概率事件。当然,即使市场出现极端情况,汇价可能去向144天均线111.70(10月15日最低点附近)甚至10月26日最低点111.38,建议投资者仍可分批布局,越低越买,至少在触及这些支撑位后会有一些像样的反弹。

(美元兑日元日线图)

4小时级别:标准的下跌形态,反抽不过前期整理平台低点113.70,选择继续下探,短线下行动能未释放完毕。目前MACD进入零轴下方,有倒鸭子张嘴加速下跌的迹象,日内留意反抽能否站回113.18。该位置是13周期均线和上一平台低点位置,反弹确认难以越过会变成更为陡峭的斜率走势,遵循图中紫色下行通道运行。

(美元兑日元4小时图)

支撑:113.01、113.22、113.55、113.70、114.04

阻力:112.73、112.57、112.31、111.96、111.63

结论:激进投资者选择在113.15-113.30区间做空,保守投资者观望等待112.26以下的低吸机会

3、美元兑加元

解析:本交易日晚23:00加拿大央行将公布利率决议,此次无新闻发布会。从利率期货定价显示,几无不存在加息可能,那么关注的焦点自然是利率政策声明。

加拿大汽油价格自10月以来已下跌约0.25加元至1加元附近。尽管今年早些时候加拿大央行的政策制定者曾预计物价将出现短期上涨,但如果通胀率在明年1月的央行决议前回落至2%,则加息信号可能会进一步减弱。

花旗编制的加拿大经济惊奇指数已处于了去年夏季以来的最低水平,而且自10月中旬——加拿大央行上次发布货策币政报告以来,一直低于零。持续不断的令人失望的数据可能会让那些自称依赖数据的央行决策者们感到踌躇。

从利率期货定价来看,明年1月9日加息概率仍接近60%,反应了若经济数据符合预期,加央行仍将寻机加息。目前的问题是这种状态能维持多久,从年底最后一次例会中能得到什么信号。荷兰合作银行对加央行明年1月加息充满信心,同时在加息时间上预期更加鹰派,认为明年4月再次加息概率大于7月。

(加拿大央行加息概率)

近期做加元这一品种的需要关注三件事,一个是行长波罗兹在12月6日的讲话(注意利率决议是今天,波罗兹讲话在明天);第二,就是本周五(12月7日)加拿大的就业数据,最后就是美、加、墨三方协定能否在各国国会顺利通过(主要是美国)。

总体来看,笔者倾向于最终通过协定,民主党的刁难只是增加了不确定性但不能改变结果,而加央行明年至少有1-2次的升息机会。下次加息时间就在1月9日,若按炒预期的操作来看,加元仍有走强空间。唯一的隐患可能是近期油价萎靡,这需要看本交易日维也纳会议上会透露出何减产计划。

周线级别:MACD在零轴上方金叉,红柱不断放大,在周线收盘价高于13周均线1.3102前仍为多方进攻节奏。不过需要留意的是,目前处于近一年半下降趋势线附近,即使能够成功越过,在6月22日、6月29日连续两周高点1.3385附近也可能会出现一番争夺,在这些重要关卡面前,仍保持谨慎态度。而且可以说一年半以来汇价从未站在1.33以上,当前汇价未1.3291,因此我们首先考虑的是风险。

日线级别:形成双锤打底的K线组合,回补了11月30日的跳空缺口,因为在两个交易日内返回通道线且站回13天均线,难明确判断趋势逆转。

不过笔者仍然倾向于偏空,原因是MACD尚出现金叉,目前仅是反抽1.3360-1.3160的0.382位置。此外从裸k的角度来看,1.3318附近具备一定阻力是11月20日、21日连续两天高点,1.3360、1.3386两个位置是阶段高点的阻力,除非说有一些基本面推动因素(比如三方协定告吹或者油价继续暴跌),否则上方的空间不大。

支撑:1.3269、1.3231、1.3199、1.3160、1.3142

阻力:1.3328、1.3360、1.3385、1.3426、1.3455

结论:激进投资者在1.3315-1.3330区间继续布局空单,保守投资者在1.3360-1.3385区间建仓空单,止损设在1.3410附近

特别提醒1:投资者需要认清一点,对于普通投资者来说,大部分时间应该以观望为主,耐心等待最好的机会出手,避免频繁交易是公认的致胜法宝之一。不要企图抓住全部的波动,也不要奢望对每一段行情都判断正确。

特别提醒2:本策略偏向短线和日内交易,对于隔夜未触及盈利目标的单子,投资者若有把握,则继续持有,止盈止损微调或不变;若没有把握,则直接平仓观望。喜欢青择策略的读者可以在评论区点赞,也可以提一些建议,小编会综合参考,因策略中包含价位过多,个别编辑错误和不足之处还请多多包涵。

文中观点仅供参考,经济数据请参考【财经日历】。

基本面消息请参考汇通网:(汇通快讯——为您带来最详尽的金融市场资讯)。

有实盘交易疑问投资者可关注笔者汇见账号:帅的牙匹,互相关注后可私信,下班后会统一回复处理。技术分析、指标运用的问题请在汇见私信,本文下方评论不提供回答。

青择

青择

沪公网安备 31010702001056号

沪公网安备 31010702001056号