美国雷声大、雨点小,未完全封堵伊朗原油出口

5月8日,美国总统特朗普宣布美国单方面退出伊核协议之后,美国财政部公布了未来对伊制裁的宽限期。针对不同的行业,美国财政部将给予从90天到180天不等的宽限期,允许企业在期限内退出和伊朗的商业合作。宽限期过后制裁将全面生效,并且将适用于任何美国之外和伊朗有商业来往的企业。

美国国家安全顾问博尔顿当时表示,从现在开始任何人都不应该和伊朗签署新的商业合同。

不过这显然有些雷声大,雨点小的意思,市场普遍预计美国会允许部分国家减少进口伊朗原油,而不是直接降至0。

因为即使沙特增产、美原油产量维持在历史高位,不能完全填补伊朗石油市场空缺,且美国释放战略石油库存亦不是长久之计。

大买家印度石油进口数量略降,但情况可控

据外媒报道称,印度政府允许当地石油进口商每月从伊朗进口125万吨原油直到明年3月份,美国方面似乎也默许了这一举动,相当于印度仅减少了三分之一的石油进口。印度是伊朗石油的第二大买家,在2017至2018年期间从伊朗进口了约2200万吨石油。

国际能源署执行董事法提赫·比罗尔表示,今年不断高企的原油价格和印度卢比大幅贬值(美元升值导致)导致该国油价飞涨,这引发了当地人民对燃料成本价格过高的抗议。虽然布伦特原油的交易价格约为75美元,但在加入通货膨胀因素之后,印度需要支付比原来高出两倍的费用。

根据Refinitiv的船舶追踪数据,今年前九个月印度的购油量约为56.8万桶/日。印度的进口量目前尚未出现明显下降,10月有望达到约55.8万桶/日,不过有迹象显示这一数值或许是阶段高位。

拥有全球最大炼油综合设施的信实工业(Reliance Industries)在10月17日表示,已暂停进口伊朗原油,将转而从中东其他产油国和美国购买。

其他印度炼油企业仍希望获得美国对伊朗进口的豁免,但有关保险范围的问题可能也会迫使他们限制这方面的进口。

伊朗自保石油出口方法多

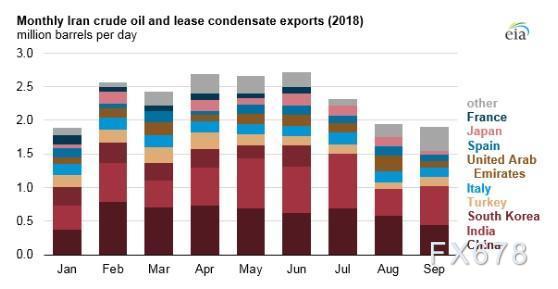

尽管此前有专业人士估计,截至9月底,美国的制裁措施已使伊朗的出口量减少了约三分之一,出货量将缩减至每天约170万桶至190万桶,但这一风险已经被充分计价。最近两个月伊朗石油出口一直在大约200万桶/日的水平,10月出口料也将在这个水平,没有大幅下探的可能。

(伊朗石油出口分布柱状图)

实际上,自从美国发布禁油令之后,伊朗油轮通常已经关闭追踪应答器,可能是为了掩盖他们的目的地,这令监测该国石油出口的真实状况变得困难另数据失真。

很多原油在运往港口后,最终可能会被储存在保税仓库。这意味着这些原油确实存在,只是不会清关,因此不能卖给炼油厂。这就带来这样一种可能性,继部分伊朗出口原油在储油罐里或是即将进入储油罐,但从表面看是从原油市场上消失了。

储存的原油会在某个时候进入市场,而彼时市场已经适应伊朗原油减少的情况,这可能导致短时间的供求关系倒置。当这种情况发生时,市场对其他原油供应国的需求可能会受到抑制。

此外,伊朗已开始通过其能源交易所向国内和国际买家直接销售石油,目的便是避免恢复限制带来的影响。伊朗政府希望通过向私人买家出售石油而不是直接向外国客户出售的措施,让美国更难监控并切断伊朗石油的外销途径。

天平的另一端:原油需求同样不给力

投资者当下目光都聚焦在美对伊朗制裁生效的时间点,且不说利多出尽,买预期、卖事实的操作规则,原油需求端面临的风险同样不容小视。作为产业链上游产品,每次在全球经济出现失速之际,油价都会首当其冲面临抛压,这在日后也势必如此。

虽然全球经济总体仍向好,但分析人士却担心增长周期可能已经到了强弩之末,全球贸易摩擦对于经济潜力的影响远超出大家的一般预期,而近来新兴市场的金融风险尚还有蔓延扩散之势。

同时美国财政状况也是隐患重重,这些危机若在此后集中暴发,对油市的冲击力将更为加倍,在2008年油价崩跌近80%的前车之鉴尚历历在目之际,市场理应对此有所心理准备。

纽约因弗内斯律师(Inverness Counsel)首席投资策略师蒂姆?格里斯基(Tim Ghriskey)在报告中指出,我们已经看到,在整个市场在调整过程中,油价一直在下跌。不断抛售风险资产抛售是担忧全球经济增长的体现,而且这反映在油价上。

瑞银分析师认为,由于油价在过去上涨过快,但全球经济增长疲软,油价需求在2019年将出现放缓。巴克莱目投行则表示,明年第一季度石油市场将陷入供过于求的状态。

在需求放缓之时,主要产油国产量激增成压垮原油的最后一根稻草。美国和俄罗斯目前产量均创纪录最高,加上OPEC产量大幅上升,导致投机者纷纷撤离。美国下周起重启对伊朗的制裁,原本市场担心伊朗石油出口进一步下滑使供应缺口无法被弥补,但这一担心被石油供应猛增所盖过。

青择

青择

沪公网安备 31010702001056号

沪公网安备 31010702001056号