美国挑起的贸易摩擦

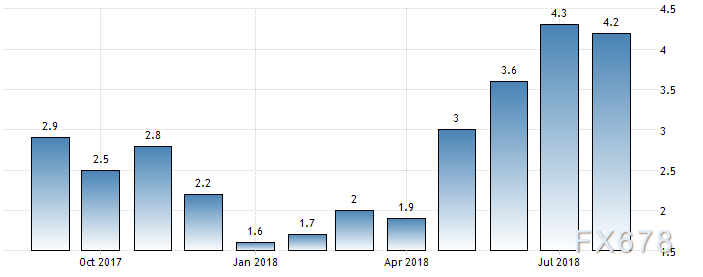

特朗普的全球贸易保护主义,蔓延全球经济体系。从图表数据可知:2018年度开始欧元区制造业采购经理人指数整体呈下滑态势,9月份工厂活动增长最为缓慢,主要是贸易摩擦导致出口增单减缓,以及钢铁、石油价格的高价间接导致通货膨胀率上升。9月生产者物价指数PPI较同期增长4.2%水平,上个月4.3%,自6月贸易摩擦争端始,生产商面临成本上升的压力。PPI走高会减少生产商的获利空间。

欧元区制造业采购经理人指数PMI

欧元区生产者价格变化指数PPI

虽然美欧贸易摩擦火不像国际贸易那么浓烈,但贸易摩擦导致欧元区的经济增长乏力。德国作为欧元区经济的领头羊,2018年7月德国贸易顺差从去年同期188亿欧元降至约165亿元。这是自2017年1月以来最小的贸易顺差,法国制造业从从上个月的53.5下降至52.5。主要受贸易摩擦影响,主要受贸易摩擦的阴影、地缘政治等问题担忧间接导致企业低产出率和商业信心下降影响。

德国贸易顺差(单位:M)

法国制造业采购经理人指数PMI

作为全球第二大经济体主要依赖出口外向型经济体,欧元区国内生产总值一、二季度经济增长率跌至0.4%。主要是贸易摩擦负面影响。美国和欧美的出口产品类同,贸易摩擦对欧元区的经济复苏产生威胁。

欧元区货币政策与其经济发展

欧洲央行从2015年开始实行量化宽松货币政策开始,2016年-17年欧元区的经济复苏的开始出现回暖迹象,欧债危机爆发后欧元区通胀利率甚至出现跌至负利率-0.6%。目前欧洲央行利率维持在0%水平不变。

当下全球经济面临复杂的环境,想对稳健的看法是:欧元区会延长APP购债时间,至2018年底逐月减少购债规模。欧洲央行行长德拉基言论表示从10月开始,每月购债规模由每月300亿欧元将至150亿欧元。预期欧洲央行准备年底前停止购债, 欧洲央行下调今明两年的经济增速预期。通胀率预期保持一致。(如下图)

此前,欧洲区CPI整体呈缓慢增长趋势,目前通胀预期动向目标与欧洲央行预期2.1%水平相同,欧洲央行表示,受贸易摩擦的因素影响,半年度的通胀率可能回落至2%以下水平。这暗示着疲软的经济可能会维持更长时间。欧洲央行官员会议表示,通货膨胀是货币政策是主要考虑因素。 如若2019年一季度后调整利率因子,那2019中期时间欧洲央行可能开启渐进式加息。 货币政策与欧洲央行下调欧元区经济增长预期不是直接有关,但若经济情况不如理想,将收紧步伐或放慢步伐。

意大利债务重燃欧元危机

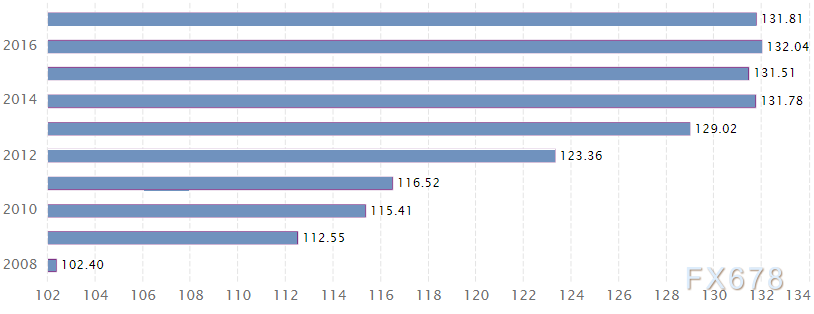

意大利是欧洲主要工业国之一,大多数工业原料、石油等主要是靠国外输入。 受贸易摩擦的影响,2018年第三季度国民生产总值GDP 录得0.2%疲弱增长。这是2016年第三季度以来最低的增长率;此外,政府债务比数据可看出,意大利长期负债率比例持续超过100%。其中2016年意大利政府债务占国内生产总值比例主权债务率达到最高水平132%。

意大利政府债务:占名义国内生产总值之比例

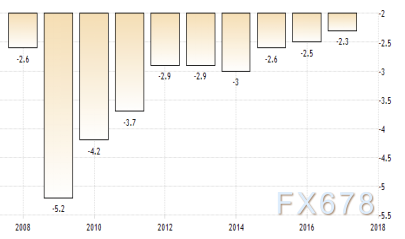

意大利提高预算赤字目标,未来三年预算赤字相当于国内生产总值GDP的2.4%。从下图数据可以发现:意大利政府预算赤字相当于国内生产总值的2.3%。据外媒报道称:意大利财长特里亚或接受2019年赤字在1.9%-2%之间。意大利副总理迪马约却表态,希望意大利2019年财政赤字率在2.4%-2.5%之间,欧盟经济和金融事务专员莫斯科维则强调,意大利赤字率必须低于2%。

意大利政府预算赤字(%GDP)

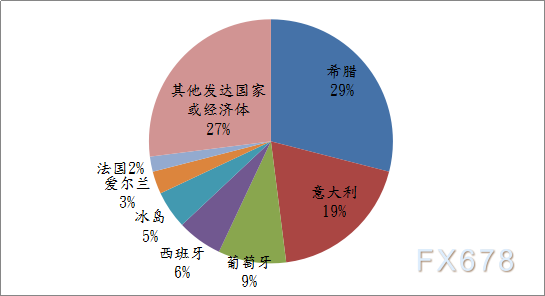

2018年6月欧盟发达国家的主权信用违约掉期总额占发达市场73%

需引起注意的是,欧洲各大银行持有大量意大利的主权债务,继希腊意大利银行业不良贷款率处于高位。上图数据可见:欧盟发达国家的主权信用违约掉期总额占发达市场73%。如果意大利一旦出现债务违约,持有意大利债权比例最高的国家:法国、瑞典西班牙荷兰等国受到不同程度的影响。另外,后期欧元区退出量化宽松,彼此意大利债权也面临大量被抛出可能。由此可见,意大利的债权危机将引起市场对欧盟各国主权信用产生负面评价。

区内问题拖累

欧洲地区现阶段出现发达国家后期城市化发展的问题:人口老龄化、高福利政策、地缘政治等结构性问题。老龄化导致社会生产力动能减弱,生产率下降;社会保障高福利政策也增加财政方面支出;长期拖慢欧元区的经济发展。脱欧事件没有取得进一步的进展,如若英国对欧盟协议达成妥协;也需要经过议会投票阶段;假设英国反对欧盟相关协议,也不排除英国会出现无协议脱欧的可能,短期来说,英脱欧的时间也会对欧元造成短时间的剧烈波动。前期难民危机也拖累加大欧证政府的支出和意大利债券危机前面有谈及,这些问题都将导致欧元区的经济面临重重阻碍。

技术面看欧元

本周交易时间段欧元兑美元1.1460附近止跌,昨日上涨到1.1530/45阻力区间上行乏力后回调。现时技术形态呈鲨鱼形态,暂时是从B到C的阶段,下行目标区间为1.1240-1.1400; 鲨鱼形态的B点没能上破之下破平行三角的颈线,上行明显受阻;技术指标MACD显示还有下行空间,但RSI显示已在超卖区,投资者可考虑等待其出现反弹信号时开始部署中线仓位。

配合基本面因素考虑,加上美元近期的强势,问题多多的欧元短线下行亦为合理;但中长期来看,欧元区开始收紧货币政策,如1.1240-1.1400支撑确立后,有效突破1.1530/45区间,上行可见1.1800/1.2050。

综上问题,贸易摩擦、地缘政治、难民危机、英国脱欧和债券危机事件因素。欧元区预期短期不会改变目前的零利率水平,意大利的债权危机将引起市场对欧盟各国主权信用产生负面评价。 由于欧元这个强经济体叠加种种不确定事件因素。短期面临下行风险,长期趋势需留意脱欧事件和意大利主权危机;贸易摩擦以及脱出宽松货币政策等相关事件。

金道策略性投资分析师:伦铸德

2018-10-05周五撰稿

梦婕

梦婕

沪公网安备 31010702001056号

沪公网安备 31010702001056号