★近期热点提要:★

【美国进口价格跌幅为2016年1月以来最大】

美国8月进口价格录得逾一年半来最大跌幅,因燃料成本和一系列其他商品价格下滑,暗示强势美元抑制进口通胀压力;上个月,进口燃料和润滑油的价格下跌了3.9%,这是自2016年2月以来的最大跌幅,7月份上涨了1.0%。8月食品价格上涨0.4%,此前一个月下跌1.6%。

【英国脱欧大臣拉布:就未来关系进行了富有成果的讨论】

英国脱欧大臣拉布:我们重申愿意投入必要的时间和精力使这些谈判圆满结束;脱欧谈判中仍旧存在一些分歧,但接近达成可行的解决方案;与巴尼尔讨论了最新的脱欧进展,接近就可行的脱欧方案敲定清晰的条款。

【央行本周重启逆回购稳定月中资金面,不急于进一步加码宽松】

税期临近及地方债发行高峰来临,中国央行公开市场本周陆续恢复七天、14天逆回购操作,单周净投放3,300亿元,银行间资金面周初的转紧势头很快平息。不过本周央行于公开市场净投放资金均在月内到期,也显示在美联储月底的大概率升息之前,央行并不急于大量扩大中长期资金供给。(新浪)

【美联储卡普兰:美联储应当逐步有耐心的加息,美国消费非常强劲】

美联储卡普兰:美联储应当将利率上调至中性利率水平;2019年、2020年开始一些经济刺激的影响将会开始消退;仍旧预计2018年经济增长3%,2019年将略放缓。

★欧洲时段外汇行情回顾★

欧洲时段,美指震荡上行至94.79,数据显示美国8月零售销售月率仅增0.1%(预期增长0.4%),但8月进口价格录得逾一年半来最大跌幅,暗示强势美元抑制进口通胀压力,对美元有一定支撑。而且,贸易紧张局势对美元的持续支撑作用仍在。

美元指数15分钟走势图:

土耳其央行周四的升息决定,引发新兴市场资产全面回升,但市场认为再次谈判本身并不意味着国际贸易关系必然有所突破,市场信心仍显不足。

欧元兑美元下跌0.3%至1.1654,数据显示欧元区7月季调后贸易盈余收窄至128亿欧元,微幅利空欧元。欧洲央行周四一如预期维持政策不变,仍处在今年结束购债、明年秋季升息的轨道上。

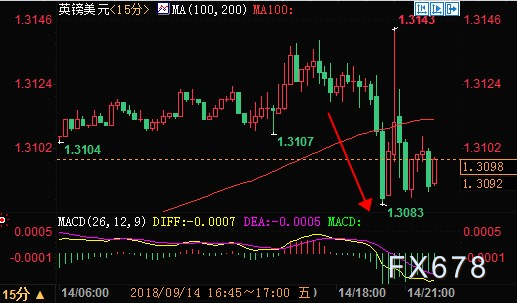

英镑兑美元也震荡下行0.2%至1.3079,因英国工党外交事务发言人称,缺乏可行的脱欧协议可能将迫使英国首相特雷莎·梅在圣诞节前下台。外媒还报道称,英国工党将投票反对脱欧协议。

英镑兑美元15分钟走势图:

南非兰特和墨西哥披索等新兴货币在大幅上扬后守住涨势,投资者对土耳其央行大幅升息至24%以重树里拉信心的举措表示欢迎。而且,日内俄罗斯央行也将基准利率上调至7.50%,预估为7.25%,受此消息影响,卢布汇率短线走强。

美元兑离岸人民币则震荡上行0.15%至6.8550,周五公布,数据显示,中国8月投资增长幅度降至历史新低,在此同时当月工业增加值及社会消费品零售总额增长幅度均高于预期。

澳元兑美元下跌0.24%至0.7178。澳元被视为中国概念的替代交易标的,同时也是冒险意愿的指标。澳元本周料将上涨超过1%,自周二所及两年半低点0.7085回升。

★贵金属方面:特朗普对贸易前景期待不高,黄金回吐部分涨幅★

欧洲时段,现货黄金回吐亚洲时段全部涨幅,并刷低至1197.97美元/盎司,因美元走强。此外,隔夜美国总统特朗普对贸易谈判前景给出了不甚期待的预期。

现货黄金15分钟走势图:

周四公布的美国通胀数据表现意外不及预期,这令投资者开始怀疑美联储会否在此后放缓加息步伐,而今年以来,美联储加速加息的行动,一直是打压金价走低的关键力量所在。

虽然,美联储在9月加息为大概率事件,但在中国和印度面临节日当口之时,黄金实物买需仍有望在新兴市场汇率开始企稳的配合下录得积极表现。

不过,眼下金价仍有待收复1214美元阻力方可重新确认反弹趋势,考虑到美联储卡普兰发言称通胀率不会偏离轨道,美国消费非常强劲,美联储应当逐步有耐心的加息,昨日不及预期的通胀数据对美元影响有限,黄金下行压力仍大。

★原油期货方面:油市供应前景存分歧,油价震荡后跳水★

欧洲时段,国际油价震荡后跳水,原因在于市场对于供需平衡前景的看法仍旧存在分歧。油价上日录得一个月来最大单日跌幅。原油价格本周剧震,美国原油一度上涨逼近两个月高位,此后又悉数回吐涨幅。

美国原油15分钟走势图:

伊朗驻OPEC代表Hossein日内称,美国很难将伊朗的原油出口降至零,因为无法在别处找到代替伊朗出口的闲置产能。

美国能源信息署(EIA)月报显示,美国原油产量在今年8月份超过了俄罗斯和沙特,在1973年之后时隔45年再度成为了全球第一产油大国。但观察人士却认为,美国并未完全坐稳产油第一宝座,此后一段时间内,美国或将暂时重新让出这一位置。

下周一(9月17日),OPEC及非OPEC产油国将召开技术会议商讨产能重新分配问题,而在9月23日其监察委员会还将开会料宣布终结此前的减产措施,这可能会令美国原油产量被再度反超。

晓小

晓小

沪公网安备 31010702001056号

沪公网安备 31010702001056号