在北京时间9月13日20:30时公布了美国8月末基调核心CPI年率,意外爆冷不及预期,结合之前的PPI数据表现不佳加深了市场对美国经济放缓的忧虑,黄金急涨逾8美元。由于接近触及8月28日的高点位置,金价出现技术性回调,美国的高薪资增速仍可能使得未来通胀抬头。

展望本交易日内,卡尼首先会在欧盘时段讲话,晚间还有一系列数据密集轰炸包括美国8月零售销售(俗称恐怖数据)、美国8月进出口物价指数、美国8月工业产出月率、美国9月消费者信心指数初值等,黄金、美元料仍会出现较大躁动行情。

黄金技术分析

在《黄金能否代替美元C位出道》一文中,笔者强调低吸黄金的思路,并认为美指可能在亚市时段反抽94.9-95.03位置,随后开启的下杀才更有力度,最后行情也如预期所料。

从60分钟图看,在突破小级别粉色下行通道的压制后,站稳了13小时均线(以1小时收盘价去看),开启了近一波8美元的上涨行情。现在高位回落仍是找寻二次买点的机会,图中55小时均线(紫色操盘线)支撑极强,每次回落到该位置都是极佳的买入信号,现在在1201.45位置换言之当前低吸的止损较小。

亚盘时间可能在13小时均须和55小时均线中游走,因为13小时均线拐头向下而55小时均线向上,需要用时间修复重新黏合均线,形成向上的的多头发散排列。

指标上MACD进入零轴附近,随时准备再次金叉翻出红柱,KDJ则已有在50附近重新结成金叉的信号。

(黄金60分钟图)

从4小时图看,MACD可能呈现鸭子张嘴的加速上涨信号,KDJ则极有可能在40附近重新金叉,昨天高位近9美元的下杀给未来重新上涨带来空间。

从1187.78的上涨,连接9月12日调整的下影线,可以画出一根绿色的等距上升通道,考虑到1198.5-1199.5是55小时和103小时长期均线支撑且对应通道线下沿,要想继续保持上行趋势这一支撑位不容有失。

另外,从结构上判断1187.78的上涨第一波拉升到1199.46位置,前期平台高点阻力如今转化为支撑,尤其又是在千二整数关卡更具备参考意义。

向上的话仍是看1208第一阻力位,如果说黄金转变走弱,最起码寄希望它还会去上摸一个右肩,1208也是8月25日、8月30日、8月31日多个交易日的日内高点。

笔者个人的观点是倾向于打掉1212.73和1214.35的阶段高点,因为必须意识到即使从9月11日算起,黄金重拾升势不过3天,时间上尚不满足,结构上也不满足五浪上涨的艾略特波浪理论。

考虑到美指的突破性方向选择行情就在两天前,涨势就此结束未免稍显仓促。

(黄金4小时图)

日线图上既然收盘价站上了13日均线,思路转变为偏多,千二整数关卡不容有失,盘中可以用下影线刺穿,但日内的收盘价必须站上去,所以还是强调当前低吸的止损会偏小。

预计本周可能仍在1200-1215(55日均线)中间游走,8月24日的大阳线拉出后整体就是一个箱体走势,需留意21天的斐波那契变盘时间,也就是下周四这一时间段。

(黄金日线图)

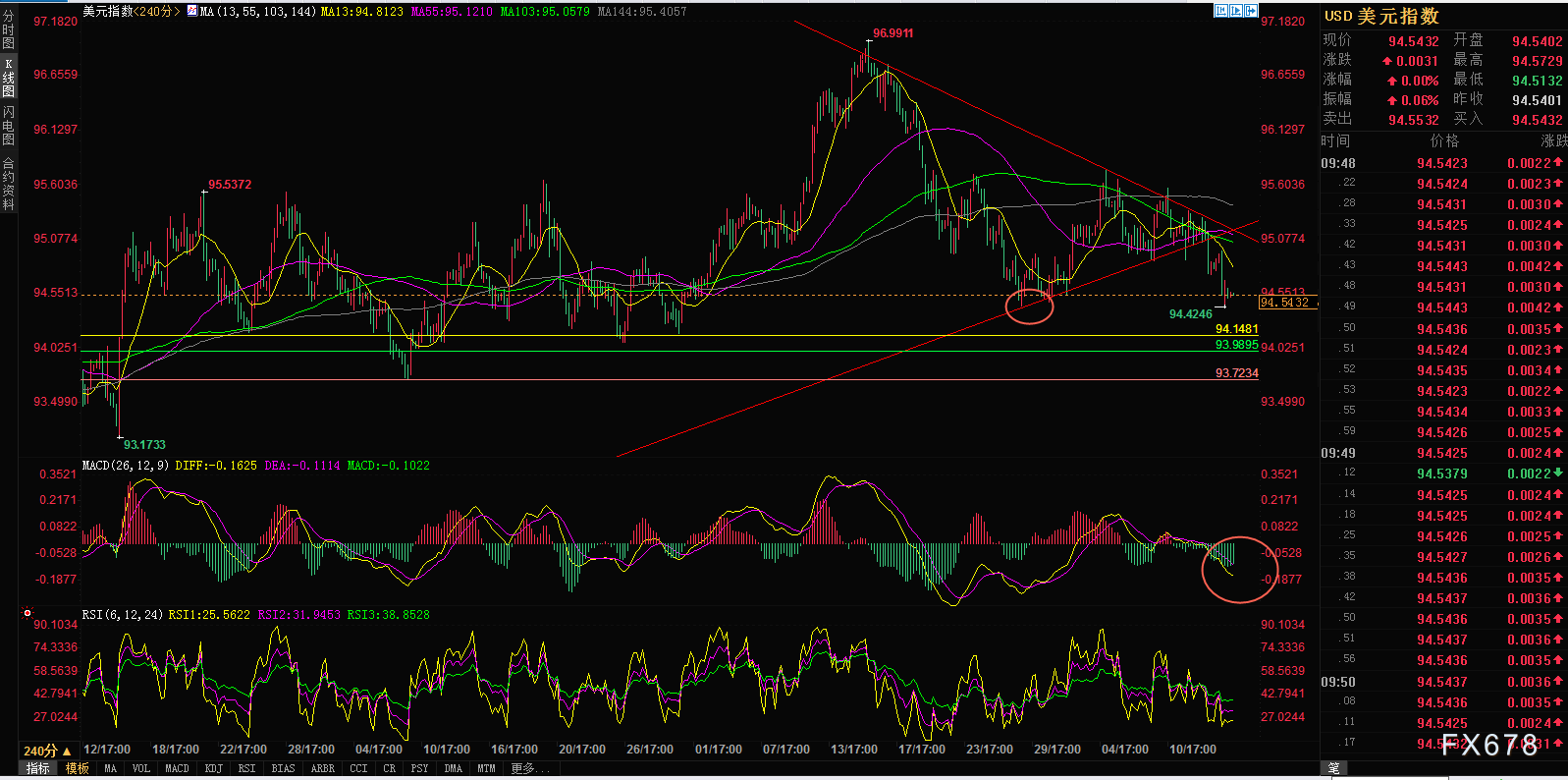

美元指数技术分析

美元指数4小时图分钟图仍是一个偏空的信号,昨天只是打到94.42(8月28日)的低点位置坐了一波弱反抽。

下方给到的三个支撑位置是94.15、94、93.73,因为做了近半个月的收敛三角选择向下突破,目前下跌周期中的第三个交易日,大概率会继续创阶段低点,不过这需要时间,期间会有弱反抽。

指标上MACD进入零轴下方,在反抽不过后形成标准倒鸭嘴走势,意为加速下跌信号。

(美元指数4小时图)

60分钟图看,至少亚盘时段美指有走强的信号,因为MACD翻出了金叉红柱,且连续10根K线稳守在94.5附近,并没有急于破底的动作。

最终反弹的目标位可能在94.75-94.86(94.86基本是极限),给出这些点位的原因都是因为前期的重要平台支撑变成如今的阻力。就像昨天为何反抽至94.96(蓝色线)和图中橙色圆圈多个低点呼应。

策略上做多非美货币、黄金的多单仍可持有,需要留意的是下跌趋势中会出现肥尾效应,即极端情况的出现,也就是说这个地方的弱反弹并不是一定存在的,但能够确定的是大概率美指的重心仍会下移。

除非说黄金或者非美货币有较大拉升行情择机短空,否则现在做空无疑是逆势而为。

(美元指数60分钟图)

从周线图看,笔者也一直强调一旦跌破95.03和94.98的103周均线和13周均线位置,MACD就会从高位死叉,调整的时间和空间都会被拉长。

过去的两周依靠最后两个交易日的暴力拉抬,美指周线收盘才险守13周均线之上,本周五除非V型反转一举站回95之上(概率极低),否则标志着4月中旬以来的上涨首次跌破13周均线的多空风水岭。

这是趋势交易的长期信号,就像黄金的50日均线下穿死叉200日均线,根据量化统计跌幅的时间、空间都会加大。

但值得留意的是,因为在5月末到7月初左侧堆积了大量换手筹码,而MACD零轴上方的死叉一般是横盘是调整,并不会出现单边下挫的极端行情。

所以未来投资者需要适应的节奏是,在93.5-95.5较大箱体中做震荡走势,震荡后才会选择未来的方向,换言之高抛低吸是现阶段比较适宜的策略,而非单边看涨、看跌。

(美元指数周线图)

基本面信息分析

欧银利率决议简单解读

因为欧系货币对的走势和金价紧密相连,主要是因为欧元在美元指数中占比60%,所以对美指打压给黄金带来的间接利好提振值得关注。

关于经济前景的预测展望方面,欧洲央行分别下调了2018、2019年GDP经济增速,主要原因是欧元区经济增长已经高于潜在增速相当长一段时间,叠加新兴市场的风险以及贸易政策的不确定性。

欧银预计2018年GDP增速为2%,6月份的预期是2.1%,2019的GDP增速则从1.9%下调至1.8%。本次因为只是微幅下调GDP预期,相比6月时从2.4%降至2.1%要鹰派许多,且由于欧银的二季度GDP只有2.1%,薪资增速依旧疲软,外部需求更加疲软所以并没有出乎市场预期,经济增长的风险大致平衡。

另外关于通胀方面,欧银保持近三年通胀预期在1.7%不变,德拉基强调了即便结束QE通胀仍能向2%的目标靠拢,因产能利用率上升以及劳动力市场趋紧,通胀前景的不确定性正在下降。

☆到期债券再投资问题☆

本次会议没有提到到期债券再投资的问题,市场预计可能会实施扭转操作的动作(即提升长期债券的该买比例)这一问题可能在一次会议或在12月继续讨论,按出资额比例购债仍将是指导原则。

不过需要留意的是他提到当资产购买计划结束,政策不会停止宽松倾向,换言之欧银对于彻底退出QE仍保持开放性选项。

☆意大利、土耳其及贸易政策风险☆

意大利收支不平衡,引发了各国机构对其债券的抛售,使得收益率飙升。关于欧银是否会为意大利单独延长债券购买问题,德拉基的表态是暂未看到意大利局势蔓延效应,未来需要观察意大利预算法案出台以及一会辩论的进程。

目前因美元走强带来的土耳其、阿根廷等新兴市场的负面溢出效应也尚未体现,市场曾担忧土耳其里拉褒贬会使得欧洲银行面临巨大风险敞口(借债以欧元计价),也会激化难民问题。但是昨天土耳其央行疯狂加息625的基点,一定程度上遏制了这一风险。

贸易保护主义是未来不确定性的来源,但是风险预期值包括实施贸易保护措施,而不具备保护主义威胁因素。当下贸易摩擦对市场的具体影响,仍需要评估。

美国通胀数据爆冷不及预期

根据美国劳工部数据显示, 8月核心消费者价格指数(除去波动较大的能源及食品成本变动影响)较去年同期水平上涨2.2%,低于市场预期的2.4%。整体CPI数据也由之前的2.9%降至2.7%,刷新4个月以来低点,尤其是在上月创下2.9%佳绩的情况下,急跌0.2%的落差是比较大的短线利空。

核心价格指数的放缓一定程度上是受到服装价格下跌1.6%的影响。不过未来随着劳动力市场趋紧带来的工资增长,以及贸易摩擦带来的输入性通胀都可能改变这一状况。

本周迄今为止美国的几个很重要数据表现都较差,包括之前的PPI数据,显示美国经济增速可能放缓,需要更多时间观察。这可能会打乱美联储渐进式加息的货币政策节奏。

国际贸易摩擦谈判进展

9月12日据外媒报道美国财长姆努钦已向中方代表团发出邀请、举行新一轮经贸问题磋商的消息,隔日分别得到中国外交部和商务部发言人的证实。发言人称,双方正在就有关的细节进行沟通。

这不是美方第一次抛出橄榄枝,在8月23日160亿输美商品关税生效前,中国商务部副部长也访美谈判,但未取得实质性进展。

美方频频变卦,表现出了党内对外部贸易政策的分裂,因为进入到年末是消费品需求的旺季,美国人民会明显感受到物价上涨的压力,出于中期选举的支持率考量总统现在面临很大的压力。

由于美国一意孤行的霸权主义,正推波助澜其它国家的伙伴关系,如果特朗普对外态度和缓,那么黄金恐迎来爆发性的上涨。

青择

青择

沪公网安备 31010702001056号

沪公网安备 31010702001056号