特朗普的支持率

由于特朗普激进的贸易政策以及语不惊人死不休的言论,使其在上台两年内树敌众多。反叛信就是白宫内部抵抗活动的一个缩影,文章中提到作为美国官员我们的首要职责是对这个国家负责,而总统一直以损害公众的方式行事,并发誓要挫败特朗普那些误入歧途的冲动。

尽管包括副总统彭斯在内的七名高官先后否认写过此匿名文章,但讽刺的是文中形容麦凯恩的"lodestar"(意为指引方向的星星),是彭斯在2001年公开的演讲中8次使用的词语,不免令人浮想联翩。

另外,特朗普希望司法部能够介入以国家安全名义调查,但司法部并没有给予明确的回答,原因美司法部长与特朗普不和已久。

根据SSR民意调查显示,特朗普的支持率已经降至36%,虽然68%的选民承认美国当前经济强劲,但只有49%不到一半的人认可特朗普管理经济的方式,尤其是女性和受过高等教育的人持异议最大,特朗普的排外政策也让移民家庭受到了影响。

如果投资者仔细回想,在8月22日美指走弱之际伴随的基本面消息是特朗普的两位亲信或落马或背叛,那天被称作是他最糟的政治生涯。

针对其前竞选团队经理马纳福特的11项指控成立,特朗普却有意网开一面,这遭到了其它官员对于其滥用职权的质问。

另一边,特朗普的前律师科恩反水,指控其违反竞选资金运用规则并爆出差遣他给艳星封口费的丑闻,如果其手中有特朗普通俄的叛国罪证据,那么事态可能会进一步升级。

无论事情的真相如何,特朗普在国内的支持率确实受到了打击,连总统自己都有些发慌。这从他指责谷歌搜索计算方式有问题,故意放出对共和党不利言论等现象中也可见一斑,可谓是病急乱投医。

除了国内的不利因素,美国逼迫墨西哥、加拿大按美国意愿签订三方NAFTA协议与欧盟、日本保持着伪和关系,这让特朗普成为众矢之的。政界同商界的博弈,本质上就是零和游戏,在赚取好处的同时也得罪了传统盟国,尤其是一些政策显得过于激进、强硬。

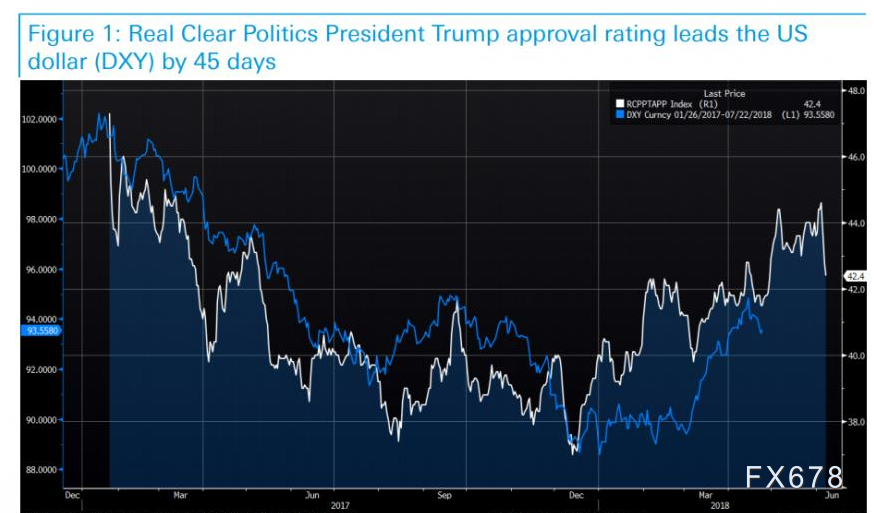

德意志银行宏观策略师Alan Riskin表示,根据统计结果,特朗普支持率的走势比美元指数的走势领先45天左右。虽然他担心这种关系可能缺少理论依据,但较强的Beta关联系数表明这种关系几乎不会随着时间的推移而减弱。

(美元指数和特朗普支持率的关系)

汇通网分析指出,虽然总统一直坚持低利率和弱美元的理念,但所作所为都是背道而驰。比如贸易政策风险使得市场掀起美元热,因美国的经济增长70%是内需消耗组成的所以受到的影响较小,这激发了美元的避险属性。

再举例,特朗普需要扩张财政政策促进经济发展,那么高利率吸引资金爆买美国债券是必不可少的,由此可见美总统实际是言行不一。

市场目前已经预测本次民主党极有可能夺回众议院的控制权,从历史角度上看,在众议院的选举中,总统所在的党派通常会在中期选举中失利,38次中有35次都是这样的结果。

在本次中期选举中,众议院435个席位全部需要改选。现阶段,共和党控制着众议院435个席位中的240席,民主党控制着195个席位。

换言之,只要民主党再赢得23个净席位就能夺回众议院的控制,这并不是非常难做到的事,因为执政党通常会在众议院选举中损失掉20个以上的席位。

也就是说当前美元犹豫上行的走势可能反应了这种预期,因为美国强劲经济以及在达到中性利率前的渐进式加息政策都已经充分计价,市场在遵循买预期,卖事实的操作方式来执行交易。

冈拉克的讲话透露玄机

双线资本公司的首席执行长杰弗离?冈拉克近阶段对美元指数的看法非常有趣,他说道:“我认为,如果没有先看到美元指数产生回落修正,那么美元指数很难续创新高,目前为止谈调整结束可能还言之过早。”

他表示,虽然领先的经济指标没有显示出即将产生经济衰退的迹象,(包括美国8月ISM制造业PMI、非制造业PMI都处于历史高位)但如果新兴市场状况恶化,全球市场可能面临更广泛的问题。

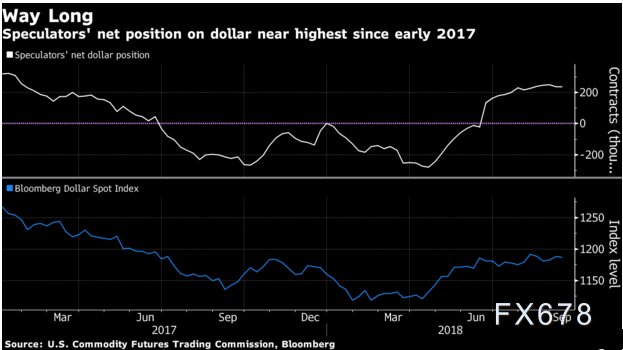

而且他还提到,当前做多美元净多头头寸升至2017年年初以来最高水平,一旦预期反转可能会有较大的修复性行情。

(做多美元的头寸与美元指数的对比图)

笔者此前也多次提到美国不会因为新兴市场的动荡来放缓加息步伐,他们认为新兴市场经济放缓和为债务违约问题对美国带来负面影响可以忽略不计,多位美联储官员也用内外部风向均衡一致一词来搪塞。

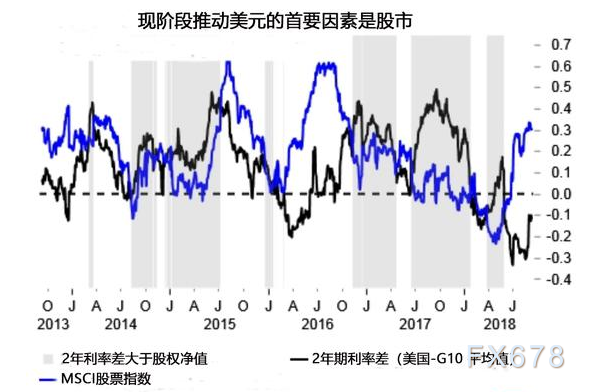

但是冈拉克的意思是,仅因美联储加息缩表而投机看多美元的人可能会犯一个战略性的失误。即资金可能并不是奔着更高利率受益和确定性投资来的,它们可能倾向兑换美元来做美股的投资,在这独立走牛的行情中分一杯羹。

(美股走牛推动了美元指数的上涨)

这一点和道明证券一位分析师的观点不谋而合,他在周二写给客户的报告中提到,美元和美国股票近三个月之间关系紧密性增强。证据之一就是日本的国外投资者,在未对冲的风险的基础上提高了美元的购买。

但是应当注意到的是,美国股市的牛市和不可持续的税改红利、扩张的财政政策、股票大量的回购、科技龙头股处于上升趋势使得投机者不断买入等因素有关。

如果贸易摩擦持续发酵引起市场担忧叠加新兴市场土耳其、阿根廷的股市、汇市崩溃,这种来自国外的溢出效益最终会拖累美股走势,那么美元是否仍是市场的宠儿仍需时间考证。

美联储可能提前结束缩表

美联储缩表可能有很多人都不太理解什么意思,简单来说当时2008年金融危机爆发,美国为应付经济泡沫破裂风险,实行了3轮QE。

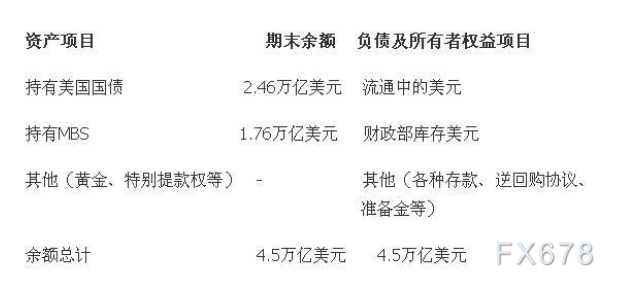

本质上是印出更多美元用于购买国债和按揭贷款证券(MBS)向市场释放了流动性,随之而来的是9000亿美元的资产负债表变为4.5亿美元,现在等于收回当年发出去的美元,卖出证券资产。

(美国资产负债表的构成)

在《美联储渐进式加息致使黄金慢性死亡》笔者曾提到超额准备金利率(IOER)不断走高,表明充斥在联邦基金市场上的超额准备金并没有之前美联储缩表时估计的那么多,过剩流动性的规模可能被高估了。

这是美国的商业银行用来存放在美联储的准备金利率,为了鼓励银行存入准备金。从2008年10月开始,美联储开始对这一部分资金支付利息,利率走高代表美国银行资金紧缺。

考虑到未来银行业需要持有高流动性资金来应付资本缓冲,可以预见美国银行未来仍可能持有大量储备金。除非说美联储回归以前的利率走廊体系,也就是银行持有相对较少的储备金,美联储通过市场干预的方式将官方利率稳定在目标水平,但目前看来可能性极小。

所以一旦美联储在明年能够提前结束缩表进程,那么这对美元可能是更致命的暴击。毕竟加息只是激发资金的逐利属性,但是直接放水对强美元的打击更为显著。

青择

青择

沪公网安备 31010702001056号

沪公网安备 31010702001056号