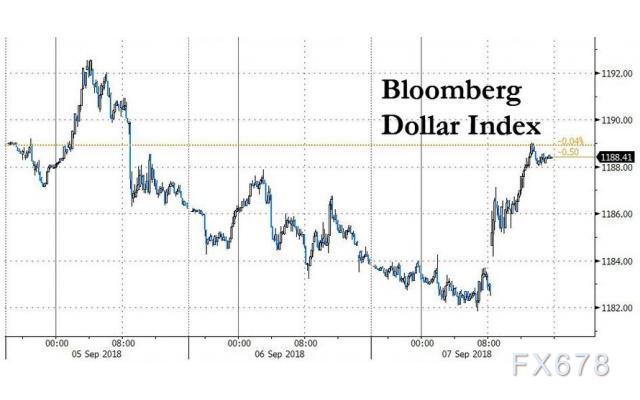

周五美元兑一篮子货币重拾升势,因美国就业增长强劲,薪资按年增幅创2009年来最大,但投资人仍担心国际贸易冲突可能升级,因美国总统特朗普威胁将进一步对中国商品征收进口关税。澳元兑美元跌至逾两年半最低,因家庭贷款数据疲弱,且贸易相关紧张局势继续打压商品货币;新西兰元兑美元跌至2016年2月来最低;英镑对美元一度升至一周高位,此前欧盟负责英国退欧事务谈判的首席代表巴尼尔称,欧盟对讨论有关英国脱欧事务的其它“后盾”问题持开放态度,但之后英镑回吐了涨幅,当日变动不大。分析师表示,美元近期走势路径将由特朗普政府贸易关税措施决定。

重要经济数据一览

| 时间 | 国家 | 指标名称 | 前值 |

| 07:50 | 日本 | 第二季度季调后实际GDP季率终值(%) | 0.5 |

| 07:50 | 日本 | 第二季度季调后实际GDP年化季率终值(%) | 1.9 |

| 07:50 | 日本 | 第二季度季调后名义GDP季率终值(%) | 0.4 |

| 07:50 | 日本 | 7月贸易帐(亿日元) | 8205 |

| 09:30 | 中国 | 8月CPI年率(%) | 2.1 |

| 09:30 | 中国 | 8月PPI年率(%) | 4.6 |

| 16:30 | 英国 | 7月工业产出月率(%) | 0.4 |

| 16:30 | 英国 | 7月工业产出年率(%) | 1.1 |

| 16:30 | 英国 | 7月季调后商品贸易帐(亿英镑) | -113.83 |

| 16:30 | 英国 | 7月整体商品和服务贸易帐(亿英镑) | -18.61 |

| 16:30 | 英国 | 7月GDP月率(%) | 0.1 |

| 16:30 | 欧元区 | 9月Sentix投资者信心指数 | 14.7 |

全球投行观点汇总

东京三菱日联:短线看跌欧元兑美元至1.15一线;

东京三菱日联银行研究团队就欧元/美元前景作出讨论,表示采取策略性看跌观点,预期价格近期将跌破1.15关口水平。该行表示,近期的意大利预算问题的态势,伴随欧洲央行近期货币政策声明仍将是之后几周的关注。虽然不预期欧洲央行在声明上会有任何实质转变,尽管欧元可能对近期欧洲央行委员的经济预期表现敏感。不过,如果欧元区经济增速或/和通胀预期有略微向下调整,则可能会加剧欧元的抛售压力。

麦格理银行:美元兑日元展望;

日央行进一步放缓购债速度,倾向于让10年期日债收益率升向20个基点。近期日央行的政策决议将扩大10年期日债收益率波动区间,增加未来数月加息概率。美元兑日元对此关注甚少,主要是因为日央行政策调整太慢。日央行富有技巧的沟通也稳定了市场,而美联储加息利好美元。日债收益率已经上升,若自此继续上升,则将令美元对日元面临温和的下行压力。由于美联储将继续加息,美元对日元仍获得支撑,但预计美联储沟通将发生转变。9月26日例会可能会承认政策设定不再是“宽松”。

马来西亚银行:欧元兑美元短期谨慎,中期看涨;

马来西亚银行(Maybank)撰文称,短期内(2-4周)我们对欧元兑美元持谨慎看法,意大利预算担忧以及可能的德国巴伐利亚州选举(10月14日)风险都将影响欧元。此外贸易摩擦以及地缘担忧仍令投资者保持谨慎。欧元兑美元不排除跌至1.14 – 1.15的可能,尤其是考虑到意大利和欧盟之间的2019年预算对抗,但这不会改变我们倾向逢低买入的立场。保持看涨欧元的观点。中期内仍看好欧元,支撑欧元的因素包括1)年底或出现货币政策融合(美联储-欧央行政策背离可能收窄,因市场已经定价美联储加息,而市场依然低估欧央行利率正常化);2)欧元区通胀率已经超过欧央行2%的目标水平。高于目标的持续物价压力将导致欧央行提前加息。3)经济前景改善,一季度的放缓态势一斤远去,虽然贸易冲突表明我们仍需要保持谨慎。4)德国巴伐利亚州选举(10月14日)后德国政治担忧将降温。

海临风

海临风

沪公网安备 31010702001056号

沪公网安备 31010702001056号